En bra regel för investerare är att titta där andra inte letar. Just nu är det Europa, en kontinent vars aktier är mogna för tillväxt efter ett riktigt uselt decennium. Europa slår sig ner efter störningarna av "Brexit", aktier är relativt billiga och det finns många bra att välja mellan.

Amerikaner blir ofta förvånade när de får veta att Europa – definierat som EU:s 27 nationer plus Storbritannien (som lämnade EU i slutet av förra året) och länder som Schweiz och Norge, som aldrig var medlemmar – har en större befolkning än USA och ungefär samma bruttonationalprodukt. Ändå har de 10 största börshandlade fonderna som koncentrerar sig på europeiska aktier ett totalt börsvärde (aktier utestående gånger pris) på endast cirka 50 miljarder dollar.

En anledning till att amerikanska investerare undviker europeiska aktier är inhemsk bias; vi föredrar det som finns i vår egen bakgård. Och fram till nyligen har Europas aktier utvecklats dåligt. Den största europeiska ETF, Vanguard FTSE Europe (VGK), har bara avkastat 6 % årligen under de senaste 10 åren, jämfört med 15 % för USA:s största aktie-ETF, SPDR S&P 500. Den europeiska fonden föll i värde under fem av de senaste 10 åren och släpade efter S&P ETF i åtta. (Aktier och fonder jag gillar är i fetstil.)

De europeiska aktierna har delvis släpat efter på grund av Europas ekonomi. Den årliga tillväxten i USA var i genomsnitt en tredjedel högre än den årliga tillväxten i Europa mellan 2010 och 2019. Covid-19-pandemin gjorde 2020 till en anomali, men Europas BNP sjönk med 6,6 % medan USA undkom med en nedgång på 3,5 %.

2016 valde väljare i Storbritannien med knapp marginal att lämna EU, en process som pågick i mer än fyra år, och osäkerheten och störningarna som resulterade skadade Europa som helhet. Men nu håller kontinenten på att lära sig att leva med det nya arrangemanget, och trots initiala farhågor är det inget annat land som längtar efter att lämna. Europa är inte exakt stabilt, men det är på en smidigare väg, och investerare kan må bättre av att lägga sina pengar där.

Ett nytt utseende. Det här är inte din fars Europa. De största företagen är inte brittiska, de är inte banker eller industriföretag, och många är beroende av asiatiska kunder. De är företag som inser värdet av varumärken, och de är inte gigantiska.

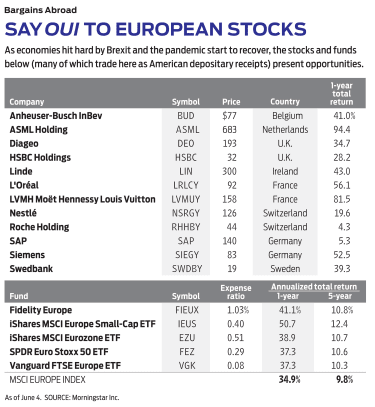

Den största bland dem skulle placeras på 13:e plats i USA efter börsvärde, och det är i huvudsak europeiskt:LVMH Moët Hennessy-Louis Vuitton (LVMUY), som jag hyllade i december 2019 när aktien var $89. Det är nu $158 men fortfarande värt att köpa. LVMH, med ett marknadsvärde strax under 400 miljarder dollar (ungefär samma som Walmart), äger många av världens stora lyxvarumärken:champagnetillverkarna Dom Pérignon och Krug, modedesignerna Christian Dior och Louis Vuitton, juvelerarna Bulgari och Chaumet, plus dussintals till , med totalt 4 915 butiker över hela världen. Aktierna har fyrdubblats på lite över fyra år, och även om pandemin fick intäkterna att sjunka 2020, studsade de tillbaka med 32 % under första kvartalet 2021, ledda av klockor och smycken. Aktien missade knappt ett slag.

Klippt av samma tyg är kosmetikajätten L’Oréal (LRLCY), med ett börsvärde på 256 miljarder dollar – lite större än Coca-Cola. L’Oréal säljer parfym, schampo och hudprodukter under sitt eget varumärke och ett 40-tal andra, däribland Kiehl’s, Ralph Lauren och Giorgio Armani. Liksom LVMH har L'Oréal sett en enorm tillväxt i Kina, med försäljningen som ökade med 35 % under det pre-pandemiåret 2019.

Europa är hem för andra företag som har förvärvat stora portföljer av konsumentprodukter. Anheuser-Busch InBev (BUD), med huvudkontor i Belgien, äger över 500 ölmärken, inklusive Budweiser, Stella Artois och Beck's. Diageo (DEO), baserad i London, specialiserar sig på svårare saker, inklusive Tanqueray gin, Johnnie Walker scotch och Ketel One vodka. Anheuser-Busch har tagit sig upp från sin lägsta nivå i mars 2020 men är fortfarande långt under sin högsta nivå för fem år sedan.

Bland de fem största europeiska företagen finns ASML (ASML), med ett börsvärde på 282 miljarder dollar. Baserat i Veldhoven, Nederländerna, tillverkar ASML maskiner som använder ultraviolett litografi för att etsa mikroskopiska mönster på halvledare. Aktien har tredubblats på tre år, men efterfrågan på halvledare, vilket framgår av den senaste tidens brist, kommer inte att släppa när som helst snart. Även med en pris-vinstkvot på 44, baserat på analytikers vinstuppskattningar för det kommande året, är aktier enligt min mening hur som helst billiga.

Fyndpriser. En stor attraktion för europeiska aktier är att de är billigare än amerikanska aktier. I en analys i slutet av maj baserad på vinstuppskattningar för de kommande 12 månaderna, visade franska aktier ett genomsnittligt P/E på 18; tyska aktier, 15; U.K. och italienska aktier, 13; och amerikanska aktier, 21. Amerikanska aktier har haft högre P/E än sina europeiska motsvarigheter under åtminstone det senaste kvartsseklet. Det viktiga är att klyftan har ökat sedan Brexit-omröstningen 2016, vilket skapar en möjlighet.

Europeiska fonder finns i många varianter. Vanguard ETF som jag citerade tidigare följer FTSE (för Financial Times Stock Exchange) Europe All-Cap-index. Det innehar aktier i Storbritannien, inklusive finansbolaget HSBC (HSBC) och schweiziska aktier, såsom läkemedelsföretaget Roche (RHHBY) och Nestlé (NSRGY), med en omfattande egen varumärkesportfölj, allt från choklad med samma namn till Perrier-vatten, Häagen-Dazs-glass och Purina Dog Chow. Vanguard FTSE Europe, med 1 302 innehav, har en kostnadskvot på 0,08 %.

Jag rekommenderar ocksåiShares MSCI Eurozone ETF (EZU), kopplat till ett index som består av 242 stora och medelstora aktier från länder som använder euron som sin valuta (det vill säga inte inklusive Storbritannien, Schweiz, Sverige och få andra). Dess högsta innehav, i ordning, är ASML, LVMH och sedan två stora tyska företag, SAP (SAP) (företagsprogramvara) och Siemens (SIEGY) (industriell automation). Fonden har kostnader på 0,51 %.

En förvaltad storbolagsfond som har en högre kostnadskvot (1,03 %) är Fidelity Europe (FIEUX), som i dag föredrar skandinaviska företag, som Swedbank. För en koncentrerad ETF är ett bra val SPDR Euro Stoxx 50 (FEZ), vars toppinnehav inkluderar Linde, den brittiska leverantören av industrigaser som kväve. Kostnaderna är 0,29%.

Slutligen, om du kan ta mer risk med möjlighet till mer belöning, vänd dig tilliShares MSCI Europe Small-Cap ETF (IEUS), med en fantastisk prestation under första halvåret 2021. Portföljen är tungt viktad mot industrier och fastigheter. Fonden har mer än 1 000 aktier, ingen representerar mer än 0,5 % av de totala tillgångarna, och den tar ut kostnader på 0,4 %. Vad du gör här är inte så mycket att köpa enskilda företag som att satsa på europeisk tillväxt. Det låter som ett bra kort just nu.

Är nu ett bra tillfälle att investera?

20 bästa aktier att investera i under denna lågkonjunktur

10 aktier att investera i hälsovårdsrevolutionen

Dags att boka några reselager

Nu är en bra tid att refinansiera

Investera i S&P 500-aktier genom indexfonder

Rätt tid att investera, eller är det?

Är det dags att köpa finansiella aktier?