Dow Jones Industrial Average klarade 36 000-nivån på stängningsbasis, och de stora indexen utökade sitt rally till rekordhöga nivåer igen på tisdag, när investerare smälte ytterligare en omgång av uppmuntrande resultatrapporter och förberedde sig för morgondagens mycket -förväntat Federal Reserve-möte.

Bland de mer spänstiga resultatrapporterna var Avis Budget Group (CAR), vars aktie mer än tredubblades under dagen och slutade upp med 108,3 % efter att ha tillkännagivit en bred vinst för tredje kvartalet (10,74 USD mot 7,24 USD förväntat) och efter att ledningen gjort allmänna utspel för att öka sin elfordonsflotta.

De goda nyheterna utlöste med största sannolikhet en kort squeeze i Avis; biluthyrningsnamnet hade högst 21 % av sina aktier sålda under de senaste uppgifterna, vilket betyder att 21 % av aktierna som var tillgängliga för handel användes för att satsa mot att CAR skulle gå högre.

Dessutom var Avis drag tillräckligt stort för att utlösa en bekräftelse av Dow Theory, som förutspår när marknaden är i en bredare trend högre.

"Apropå Dow Theory, det fanns faktiskt en bekräftelse från Dow Jones Transports idag, som handlades till en ny rekordnivå för första gången sedan maj", säger Michael Reinking, senior marknadsstrateg för New York Stock Exchange. "Detta hände på något av ett olycksbådande sätt, eftersom indexet steg över 12 % under dagen när Avis blev det senaste meme-målet. Med aktien fortfarande upp 100 % under dagen är indexet upp ~6 % [Dow Jones Transportation Index slutade med 6,9 %] … Reddit-eran tänjer helt klart på gränserna för teknisk analys.”

Pfizer (PFE, +4,2%) klättrade högre då försäljningen av covid-19-vaccin ökade intäkter och resultat med 134% respektive 133% jämfört med föregående år. Och Under Armour (UAA, +16,5%) skjuter i höjden efter att ha överträffat uppskattningar på topp- och nedersta raden och höjt utsikterna för helåret.

Registrera dig för Kiplingers GRATIS Investing Weekly e-brev för aktie-, ETF- och fondrekommendationer och andra investeringsråd.

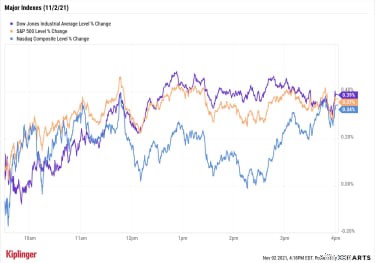

Dow (+0,4 % till 36 052), intressant nog, hjälptes mest av rörelser utan inkomster i Cisco Systems (CSCO, +2,7 %) och Amgen (AMGN, +2,1%), och förmörkade 36 000-strecket på slutbasis för första gången. Det sätter sista handen vid en förutsägelse som gjorts (o)känd av boken Dow 36 000, medförfattare av Kiplinger's krönikören James Glassman – ett missat samtal från vilket Glassman säger att han har lärt sig många lektioner.

Anslutade sig till Dow på alla tiders toppar var S&P 500 (+0,4 % till 4 630) och Nasdaq (+0,3 % till 15 649). Och småbolagen Russell 2000, som bara lyckades öka med 0,2 % till 2 361, lyckades ändå överträffa sin tidigare högsta på 2 360, vilket sattes tillbaka den 15 mars.

Andra nyheter på aktiemarknaden idag:

Nästa:Feds uttalande från mötet den 2-3 november i Federal Open Market Committee, som kommer att publiceras i morgon eftermiddag.

Wall Streets förväntningar är i stort sett enkla och enhetliga, och de flesta förväntar sig att Fed kommer att meddela att den kommer att börja minska tillgångsköpen – och att aktier till stor del har prissatt det.

"Federal Reserves nedtrappning kan börja i slutet av året och vi kommer sannolikt att höra mer kommentarer under onsdagens möte", säger Greg Marcus, VD för UBS Private Wealth Management. "Men vi förväntar oss inte att några nedtrappningsåtgärder kommer att störa aktiemarknadens uppgång. Federal Reserve har signalerat sina nedtrappningsplaner under en tid."

Invescos globala marknadsstrateg Kristina Hooper håller i stort sett med och tillägger att centralbanken sannolikt kommer att behålla sina budskap om räntehöjningar också.

"Jag förväntar mig att [Fed] kommer att fortsätta säga vad den har sagt:Räntehöjningar har frikopplats från nedtrappning, så vi bör inte förvänta oss att räntehöjningar ska börja förrän den bakre halvan av 2022," hon säger.

Om det förväntade skulle inträffa kan investerare känna sig modiga att fortsätta att jaga det som har fungerat – till exempel transportaktier som också hamnar på rekordnivåer, eller energiaktier som har byggt upp ett steg av ånga.

Omvänt kanske investerare vill ta vägen mycket, mycket mindre rest. Aktiemarknaden är enorm och sträcker sig över tusentals aktier som sällan om någonsin ser ljuset av analytiker eller mediabevakning – och bland den gruppen finns ett antal kvalitetsaktier som bara tuffar på utan fanfar. Idag har vi satt fokus på ett dussin av dessa pjäser under radarn.

Börsen idag:Dow, Nasdaq Fly on Late-Day Surge

Börsen idag:Momentum swings the Dow's Way

Börsen idag:Gilead ger aktien en boostershot

Börsen idag:Aktier faller på Blue-Chips resultatrapporter

Börsen idag:Dow blir positiv för 2020

Börsen idag:Minst 30 000 i sikte efter ännu ett vaccinrally

Börsen idag:Hedgefonden Brouhaha misslyckas med att sjunka

Börsen idag:Dow studsar tillbaka i takt med att intäkterna rullar på