Idag ska vi ta en titt på Wayfair och ge den en "rättvis" aktieprognos. Wayfairs prisåtgärd i år har varit på en berg-och dalbana som har varit galen nog att göra den starkaste magsjuk. Låt oss ta en titt under huven och se om det här företaget fortfarande ser ut som ett köp efter sin senaste enorma körning. För att inte tala om den övergripande volatiliteten på marknaden i juni.

Den toppmoderna Wayfair-appen har funktioner som "vy i rummet". Detta gör att du kan se produkten i 3D i ditt hem innan du köper den.

En "rumsplanerare" låter dig spara flera möbler och sedan arrangera dem i ett utrymme för att se hur de alla ser ut tillsammans. Sättet det fungerar på gör att du känner att Vem som helst kan bli inredningsdesigner.

Förutom Wayfairs huvudsajt är deras andra varumärken Joss &Main, AllModern, Birch Lane och Perigold. Varje varumärke är skräddarsytt för att tilltala specifika demografier, smaker och/eller prisklasser.

Wayfair har också cirka 80 "husvarumärken", som endast är tillgängliga från Wayfairs sajter. Dessa egna varumärken utgör cirka 70 % av företagets försäljning.

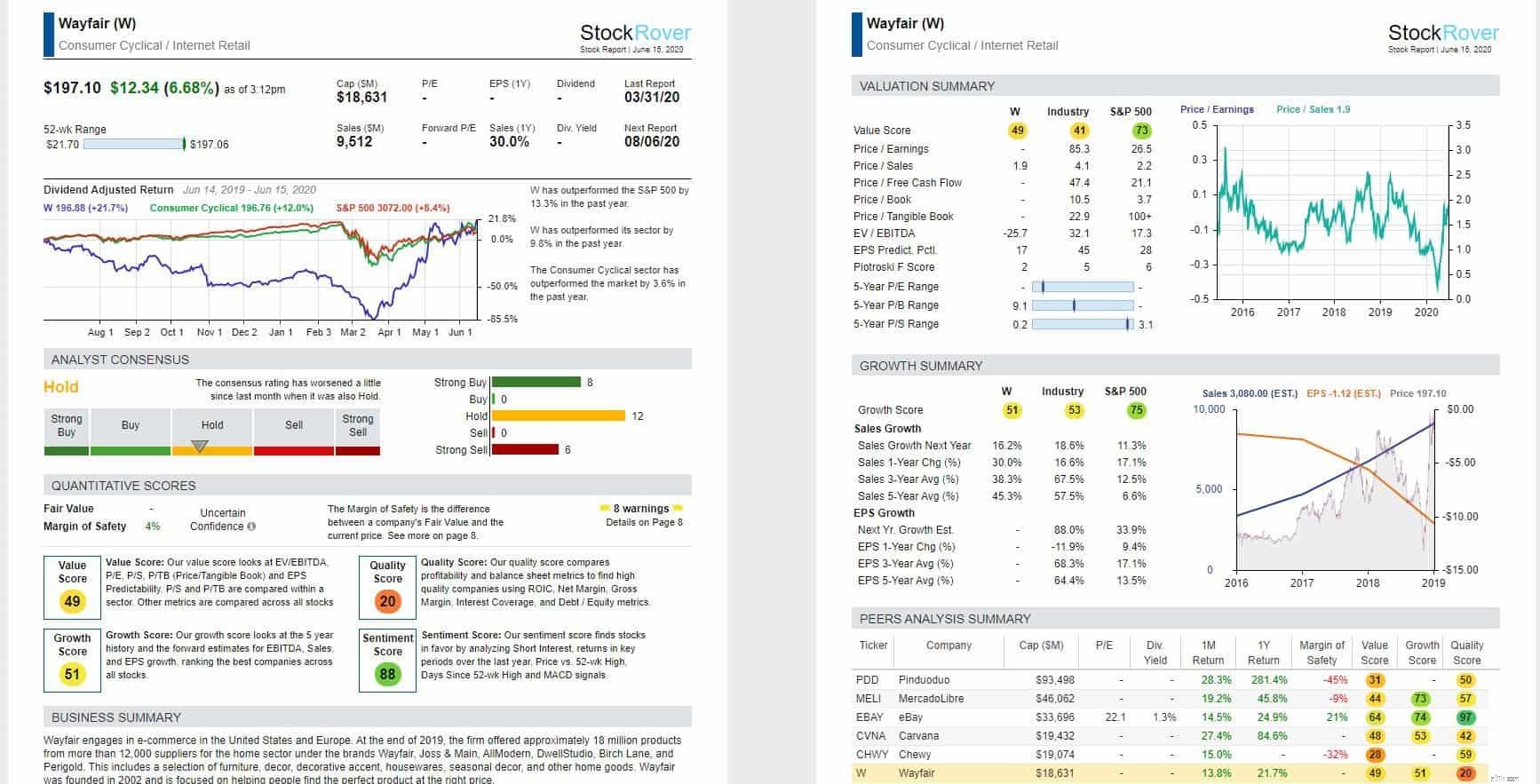

StockRover är vårt favoritverktyg för grundläggande forskning. Se till att ta fram en färsk rapport innan du varje köper eller säljer en aktie i din portfölj. Läs varför StockRover är vårt favoritverktyg för forskning.

Det som blev Wayfair grundades 2002 som CSN Stores. CSN var en mashup av grundarnas namn; Niraj Shah, som fortfarande är VD och medordförande, och Steve Conine, de andra medordförandena i styrelsen.

Shah och Conine var collegekompisar och studerade ingenjör vid Cornell. Duon hade drivit två tidigare företag innan de startade CSN Stores.

Den första webbplatsen var racksandstands.com (finns inte längre) som sålde mediaställ och förvaringsmöbler. De växte med tiden och lade till fler produkter och webbplatser tills de hade över 200 onlinebutiker 2011.

Sprängningen av "dot-com-bubblan" spelade faktiskt till deras fördel – de köpte upp alla typer av små företag som inte kunde fortsätta sin verksamhet på egen hand.

Under dot com-uppgången växte många aktier upp på grund av den hype och "potentiella vinster" som webbplatser kunde ge. Sedan satte verkligheten in och det tog ungefär 13 år innan vi började få tillbaka uppgångsvinsterna.

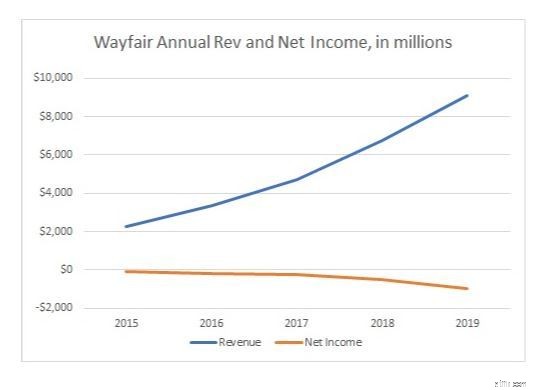

Wayfair har haft en enorm intäktstillväxt i flera år; takten på 34 % 2019 var den långsammaste de har haft sedan börsnoteringen.

De bokade över 9,1 miljarder dollar i intäkter förra året. Nästan dubbelt en av deras största renodlade konkurrenter, Ashley Furniture (Ashley Furniture är privatägt, liksom IKEA, Rooms-To-Go och Bershires Nebraska Furniture Mart.

Den enda verkliga rena spelet börshandlade möbelåterförsäljaren jag hittade var Madrass Firm ($MFRM) och Pier One Imports, $PIRRQ; vilket kanske inte är ett pågående företag så länge. Walmart, Target och Amazon.com är alla stora aktörer även inom hemvaror/möbler).

Trots denna snabba intäktstillväxt fortsätter dock även nettoförlusterna att växa. Wayfair hade en nettoinkomst på -985 miljoner USD 2019, nästan 49 % mer än de 504 miljoner USD som de förlorade 2018.

Balansräkningen har också några röda flaggor. Deras 1,5 miljarder USD i omsättningstillgångar stöds av bara 1,3 miljarder USD i omsättningstillgångar.

Och en skuld till inkomstkvot på 1,42 signalerar en hel del hävstångseffekt i företaget, vilket kan göra det svårt att skaffa pengar i dåliga tider.

Wayfair rapporterade resultat för första kvartalet den 5 maj och visade en intäktsökning på 19,8 % från år till år och en förlust på 285,9 miljoner USD. Företaget tillkännagav en försäljningsökning på 90 % för april månad. Detta orsakade en enorm uppgång i aktiekursen. Se nedan för mer om prisåtgärden.

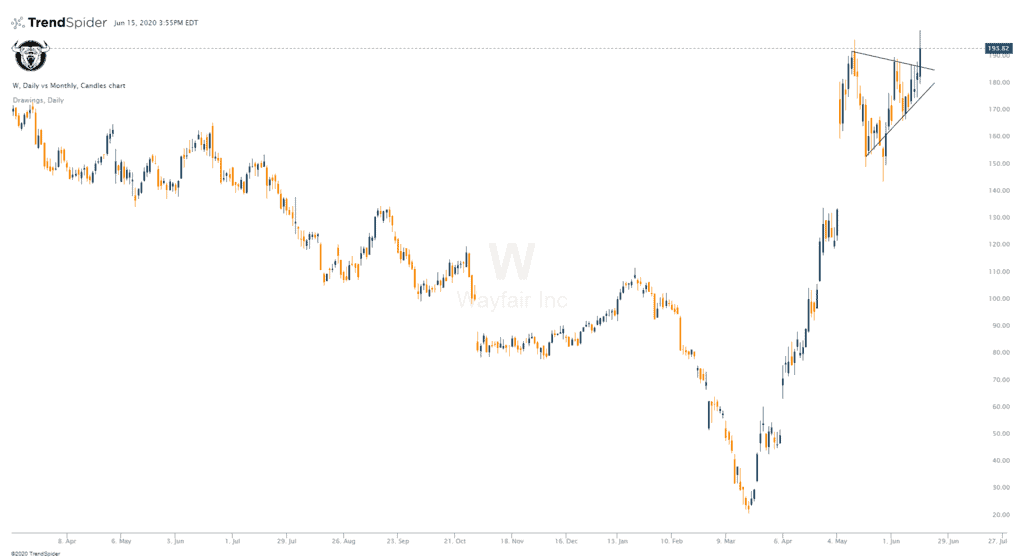

Berg-och-dalbanan för Wayfairs aktiekurs går verkligen ända tillbaka till september 2018, då den handlades nära 150 USD/aktie.

Till jul det året sjönk den till $85, och klättrade sedan igen till $170 i mars 2019. Därifrån tog det en långsam och stadig nedgång tills den snabba nedgången som i princip alla tillgångar upplevde i mars. Det var då Covid-19-rädslan tog tag i marknaderna.

Wayfair hittade botten runt $22, tog sedan fart och återhämtade sig till $134 den 4 maj. Resultatrapporten den 5 maj gav ett stort gap till $176.

Och aktien fortsatte att stiga under de kommande dagarna till ett högst under dagen på $197,06 den 12 maj innan den drog tillbaka något till där vi är nu.

Aktiediagrammet handlas för närvarande i ett fint symmetriskt triangelmönster/tjurvimpel och ser ut som att det kan bryta ut. Den stora frågan för en teknisk handlare är om de jagar eller köper för högt här.

Lär dig mer om handel med symmetriska triangelmönster, vilket är något aktiehandlare tittar på noggrant innan de gör sina affärer.

Diagram tillhandahållet av TrendSpider – den bästa kartplattformen där ute.

Det är frågan. Wayfair har haft en del stora medvindar under de rikstäckande nedstängningarna eftersom deras tegel-och murbrukskonkurrenter tvingades stänga.

Människor som tillbringade mer tid hemma, plötsligt måste arbeta och utbilda sig hemifrån, bidrog till att öka Wayfairs försäljning. Kanske behövde de ett nytt skrivbord, bestämde sig för att de inte hade den lampan i hörnet.

Eller var bara "uttråkad på shopping". Oavsett orsakerna hade Wayfair en enorm tillströmning av nya användare under det senaste kvartalet. Analytiker förväntar sig att dessa siffror kommer att fortsätta se bra ut även för innevarande kvartal.

Men för någon som tittar på långsiktiga investeringar är den verkliga frågan:Vad händer när ekonomin öppnar igen och vi börjar normaliseringsprocessen?

Wayfairs ledning tror att de kan upprätthålla en intäktsökning på 20 % per år under de kommande åren och kommer att uppnå lönsamhet till 2021.

Vissa analytiker förutspår till och med vinst under innevarande kvartal, som kommer att rapporteras i augusti – åtminstone på justerad basis (”justerade” intäkter ignorerar vissa engångskostnader och icke-kontanta poster som avskrivningar).

Kolla in våra gratis handelskurser online för att komma igång.

Vad är aktiekursuppskattning?

Vad är Put and Call-transaktioner?

Vad är aktieoptionskontrakt och hur fungerar de?

Vad är Marvels aktiekurs och är de börsnoterade?

Vad är Subways aktiekurssymbol:Handlas de offentligt?

Vad är Koch Industries aktiekurs och är de börsnoterade?

Vad är Space X-aktiepris:Handlas de offentligt?

Vad är WeWorks aktiekurs och är de börsnoterade?