Vilka är de mest volatila aktierna? Volatilitet är ett mått på en tillgångs historiska prisspridning. För daytraders betyder volatilitet vinstpotential. Men volatilitetshandel kan skapa förluster. Att känna till rätt strategi är avgörande för framgångsrik volatilitetshandel.

De mest volatila aktierna har stor efterfrågan och inte tillräckligt utbud. Som ett resultat rivs och faller beståndet så mycket att det är som om du tittar på en jojo. Aktier som $NIO, $NVDA och $TSLA är stora aktier med hög volatilitet. Large caps-aktier är säkrare att handla än penny-aktier.

Men folk älskar de billiga aktiekurserna på öre. Men den volatiliteten kan bränna dig. Och att vara kvar som påshållare i en penny stock pump and dump är inte alls kul. Därför, om du vill ha volatiliteten hos penny-aktier, se till att du är en utmärkt handlare. Ha en plan, håll dig till den och följ med på åkturen.

Med de mest volatila aktierna tittar vi på prisåtgärden för en tillgång för att hitta vinstpotential. Om vi fokuserar på priset behöver vi en prisåtgärdsstrategi för att spåra volatilitetsförändringar i volatila eller icke-flyktiga investeringar. Använda indikatorer och analysera trendvågor för att fastställa ingångs- eller utgångspunkter, och genom erfarenhet få insikt i en rörelses hållbarhet genom att observera hur långt och snabbt priserna rör sig.

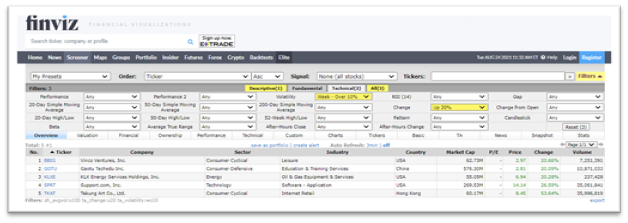

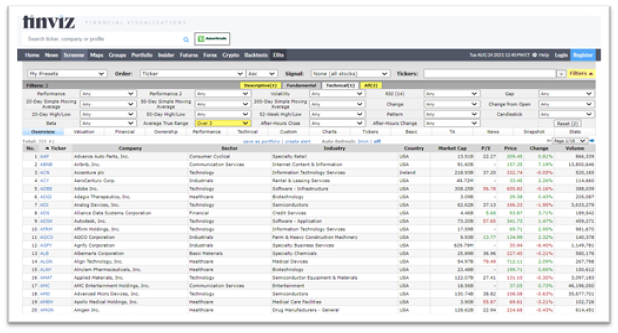

Aktier med stora volymer och prisåtgärder är lätta att gå in och ur och därmed populära för dagshandel. De är bra att överväga för de mest volatila aktierna. Vissa tillgångar rör sig 5 % eller mer per dag konsekvent, medan andra bara kommer att göra det vissa dagar. Vi kan söka upp den ena eller den andra som letar efter de största stigarna eller fallarna med en skanner:

Om vi tittar på en volatil aktie kan vi sätta ett 5-minutersdiagram på jakt efter en trend. Vi kommer att använda ett tioperioders glidande medelvärde för att hitta trenden och leta efter konsolidering (tre prisstaplar som rör sig i sidled). Positionen kommer att läggas in om priset bryter ut ur konsolideringsbandet i trendens riktning. Detta är en enkel metod med hög volatilitet.

American Airlines rörde sig över 5 % per dag under pandemin, med mer betydande rörelser på trenddagar. Vi såg en form av konsolidering med en treperiods lägsta $12,97 och 13,03 hög, där priset sjönk 1 cent under det "låga" vi säljer short med en stop loss 2 cent högre än trenden på $13,05, och ett mål på dubbelt så stor risk ($12,96 inträde till $13,05 stop loss*2). Målet är $12,775 med 18 cent/aktievinst. Denna strategi är bäst för volatila aktier eftersom deras prisrörelser gör det möjligt att nå mål.

Denna strategi används för att dra nytta av mer betydande utvecklingstrender. Och en bra sak att titta på med de mest volatila aktierna. Du kommer att leta efter ett 20-periods glidande medelvärde och följa det med en ständigt föränderlig stop-loss som är det glidande medelvärdet, vilket stänger positionen när priset skär genomsnittet igen.

På dagar då S&P har högre volatilitet än genomsnittet, kommer aktierna som utgör indexet också att göra det. När en ingående aktie rör sig utanför sitt stöd eller motstånd är det en ny trendindikation. Vi använder det genomsnittliga sanna intervallet (ATR) för att mäta volatiliteten. En kraftig ATR-ökning indikerar en betydande prisrörelse med ett troligt utbrott och därmed potentiella handelsmöjligheter.

Vi kan se flera breakouts på 1-timmars gulddiagrammet nedan. En breakout kan markeras genom att kombinera ett 20-periods glidande medelvärde med ATR.

Punkten där ATC överstiger det glidande medelvärdet indikerar en potentiell handel. En bättre möjlighet avslöjas när priset också bryter utanför den senaste svingens toppar eller dalar, vilket filtrerar bort en ATR-korsning som inte involverar en betydande prisrörelse.

Med exemplen ovan visar vi ingångspunkten, och en stop loss kan placeras precis under den låga om den går lång (eller hög om den går kort). Stängningen är när priset återgår till vårt 20-periods glidande medelvärde; eftersom detta är en bra indikator på en föränderlig trend och ger ett snabbt exit, kommer att stänga positionen vid det röda "X" att vara den punkt då trenden har bränts ut och kommer sannolikt att gå i motsatt riktning.

Förutom ATR kan du titta på Historisk volatilitet; ett prisåtgärdsmått som ser bakåt (därav historiskt) och implicit volatilitet; som är framåtblickande på volatilitetsförväntningar. Implicit volatilitet härleds via optionsmarknaden, som reagerar på potentiella nyheter och tillkännagivanden. Dessa händer i de mest volatila aktierna.

En annan volatilitetsindikator är Relative Volatility Index (RVI) som tittar på ett priss riktning och volatilitet. De röda staplarna (nedre grafen) kan indikera när en tillgång antingen är överköpt eller översåld.

Även om det inte är en indikator som ska användas ensam eftersom RVI-indikatorn passerar över 50, indikerar den en köpsignal eller under 50 en säljsignal. RVI kan användas tillsammans med andra indikatorer för att bekräfta ditt köp- eller säljbeslut.

Med låg volatilitet kan vi öka vinsten genom massor av affärer som skapar likviditet för en aktie, köper när priset är lägre och säljer med en liten vinst flera gånger om dagen. Ett örelager är bäst för detta där det till exempel finns köpare för 0,035 USD och säljare för 0,04 USD. Du kan sätta både ett bud på 0,035 USD och ett sälj på 0,04 USD och agera som marknadsgarant.

När båda beställningarna fylls gör du skillnaden på cirka 14 % vinst utan prisrörelser, vad gäller priset kanske detta inte är volatilt, men för varje $ 0,005, på så små siffror, är det ett betydande procentuellt hopp så länge eftersom du har provisionsfria affärer.

Volatilitetshandel är utan tvekan spännande eftersom priserna rör sig snabbt, men du måste se till att sätta stop loss eftersom att vara volatil kan saker förändras på ett ögonblick. Att lägga till hävstång gör detta ännu mer riskabelt. Att använda exekveringsverktyg och noggrant övervaka dina positioner är avgörande. Som alltid, riskera aldrig någon investering mer än du har råd att förlora, och lycka till med alla dina affärer.

Vilka aktier finns i BTK-indexet?

Vilka är de fem bästa aktierna att investera i?

Vilka är de mest populära typerna av tekniska analysmönster?

Vilka är de bästa Swing Trade-aktierna?

Vilka är de bästa aktierna att handla med optioner på?

Vilka är de bästa bear Market-aktierna att köpa?

Vilka är de bästa aktierna att köpa i en lågkonjunktur?

Vad är Metaverse och vad är Metaverse aktier?