Kampen för att förstå pristrenden är verklig, varför chartister alltid söker efter tekniker som hjälper dem att förstå marknadsrörelser i förväg.

Strävan efter att hitta tekniska handelsmetoder är inte en ny trend. Under lång tid har ansträngningar gjorts för att hitta sätt att hjälpa handlare att förutsäga prisfluktuationer korrekt för att basera sina investeringsbeslut. Från ljusstakediagram, Bollinger Bands och många fler görs kontinuerliga ansträngningar för att identifiera när marknadssentimentet förändras. Momentumoscillatorer är en sådan uppsättning verktyg som hjälper handlare att förstå styrkan i en pristrend. Dessa hjälper till att mäta prisförändringar, bestämma styrkan i pristrenden och identifiera punkten för inflexion. Till skillnad från glidande medelvärde, som är en fördröjningsindikator, är RSI en ledande indikator. Den här artikeln kommer att diskutera RSI eller relativa Strength Index, en allmänt använd momentumoscillator för att studera köp- och säljsignaler i prisdiagrammet.

Relative Strength Index (RSI) är en momentumindikator för att mäta omfattningen av prisförändringar. Det är en mätenhet som hjälper handlare att förstå när en aktie är överköpt eller översåld.

RSI beräknar styrkan i en aktietrend och förutsäger vändningar.

RSI är en momentumoscillatorindikator. Men vad är det? Liksom RSI introducerades begreppet momentumoscillator först av J. Welles Wilder i hans hyllade bok, New Concepts in Trading Systems. För att förstå RSI måste man också förstå vad och hur momentumoscillator fungerar eftersom de två indexen används tillsammans för att förutsäga när marknadssentimentet förändras.

Momentum hjälper till att bestämma med vilken hastighet eller frekvens (eller hastighet) prisändringar på en marknad. I sin bok förklarade John J. Murphy det enligt nedan och hade också gett dess formel.

"Marknadsmomentum mäts genom att kontinuerligt ta prisskillnader under ett fast tidsintervall. För att konstruera en 10-dagars momentumlinje subtraherar du helt enkelt slutpris 10 dagar sedan från senaste stängningskurs. Detta positiva eller negativa värde plottas sedan runt en nolllinje." Formeln för momentum är:

M =V −Vx

var: V =Det senaste priset

Vx =Slutpriset x antal dagar sedan

Det är en enkel formel för att förstå styrkan och svagheten hos en aktie. Det är mer användbart när en marknad stiger eftersom hausseartade perioder varar längre än baisse.

I samma bok introducerade J. Welles Wilder också RSI eller relativprisindex, en indikator på intervallet 0 till 100, som indikerar om en aktie är övervärderad. Vanligtvis, om en aktiekurs rör sig över 70 procent RSI, anses den vara överköpt. På samma sätt, om en aktiekurs faller under 30 procent, anses den vara översåld.

Förutom att indikera när en marknad är hausseartad eller baisse, används RSI också för att samla idéer om allmänna trender.

RSI beräknas med följande formel:

RSI =100 – ( 100 / 1 + RS )

RS =Genomsnittlig vinst/Genomsnittlig förlust

Om vi anser att denna RSI-formel beräknas på en period av 14 dagar, som föreslås i Weddles bok då,

Första genomsnittliga vinst = ∑av vinster under 14 dagars period/14

Första genomsnittliga förlust =∑av förlust under 14 dagars period/14

2 nd medelvärde, och efterföljande medelvärde, beräknas som,

Bruket att ta tidigare värden och nuvarande värde tillsammans kallas en utjämningsteknik som hjälper RSI att bli mer exakt i teknisk analys.

Wilders formel var som en förbättring av beräkningen av RS, vilket gjorde den till en oscillator som svänger mellan "0" och "100" för att indikera när marknaden är mer volatil eller mindre. RSI visar nollvärde när medelförstärkningsvärdet är lika med noll. Till exempel, under en 14-dagarsperiod, är RSI noll en indikation på att prisrörelsen har varit lägre under perioden, och det finns ingen vinst att mäta.

Omvänt är RSI 100 när prisrörelser inträffade i det högre spektrumet under 14 dagars period, och det finns ingen förlust.

Standardtillbakablicksperioden för RSI är 14. Men handlare justerar värdet för att fastställa ökad eller minskad känslighet.

Kom ihåg att en utjämnande effekt gör att RSI-värdet skiljer sig något. RSI beräknat på en period av 250 kommer att ha mer utjämnande effekt än RSI beräknat på 30 perioder.

Låt oss diskutera RSI med ett exempel,

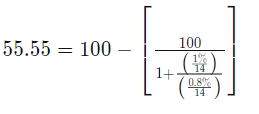

Låt oss säga att det var en vinst på 1 procent under sju dagar på 14 dagars period. Och en genomsnittlig förlust på -0,8 % för de återstående sju dagarna. RSI beräknas som,

RSI indikerar ett överköpt tillstånd på marknaden och hjälper till att täcka vinsten. Den identifierar också översålda aktier för en potentiell återföring. RSI delar in prisdiagram i flera regioner mellan noll och hundra, och handlare studerar prislinjen mellan de två ytterligheterna. Området mellan trettio och sjuttio är den mest studerade regionen, vilket indikerar översålda respektive överköpta situationer.

Det hjälper också till att studera allmän upptrend och nedtrend, över 50 respektive under 50 linjer.

När du studerar RSI är divergens vad du bör leta efter. RSI-divergens anger punkten för inflexion, där prislinjen kan ändra riktning.

Wilder kategoriserade divergens som positiv och negativ divergens. Han menade att riktningsrörelse inte bekräftar ett pris, och så du måste identifiera avvikelser för en potentiell trendförändring. Divergens är ett tillstånd där prislinjen och RSI rör sig i motsatt riktning.

Positiv divergens är en situation där RSI gör högre höga och högre låga nivåer, men prislinjen registrerar en lägre hög och lägre låg.

Omvänt, när RSI registrerar lägre hög och lägre låg mot högre höga och högre låga priser i prislinjen, uppstår en negativ divergens. Chartister letar efter punkten för divergens i ett prisdiagram för att planera inträde och existera på marknaden.

– Under en hausseartad marknad kan ett aktievärde nå den överköpta gränsen på 70 upprepade gånger under en period. Om det händer då kan RSI-värdet justeras till 80, vilket visar starka trender.

– RSI är mer utarbetat än ett prislinjediagram. Det ger detaljer som dubbla toppar eller dubbla botten som ett linjediagram inte kan förklara. Vidare kastar den också ljus på lagerets stöd- eller motståndsnivå.

– På en hausseartad marknad där RSI ligger mellan 40 och 90, fungerar zonen mellan 40-50 som stöd. På samma sätt, på en björnmarknad mellan 10 och 60, fungerar regionen mellan 50 och 60 som motstånd.

– Avvikelser uppstår när en prislinje visar en ny hög eller låg nivå som inte bekräftas av RSI-indikatorn. Det är en kritisk indikator som visar en prisomvändningstrend.

– Top Swing och bottom swing misslyckanden är också en del av divergensen. När RSI markerar en lägre höjdpunkt som sedan följs av en nedåtgående rörelse under en tidigare låg, sägs ett Top Swing Failure ha ägt rum. På liknande sätt, när RSI gör en högre låg, som sedan följs av en rörelse uppåt över en tidigare hög, uppstår ett Bottom Swing Failure.

Som för alla andra indikatorer är resultaten av RSI-indikatorn mest tillförlitlig när den överensstämmer med långsiktiga trender. Faktiska reverseringstecken är sällsynta och måste filtreras från falska signaler. Ett RSI-värde kan visa falskt positivt när en aktiekurs visar en överköpt signal följt av en kraftig nedgång. På liknande sätt utlöses ett falskt negativt resultat när en baisseartad övergång följs av en plötslig acceleration i aktiekursen.

För det andra kan RSI-indikatorn stanna i överköpt eller översålt intervall under lång tid medan aktien i fråga visar motsatt rörelse. Så det är mer användbart i ett scenario där priset fortsätter att växla mellan hausse och baisse.

Slutsats

RSI är en potentiell oscillatorindikator som ger handlare visuell representation när pristrenden skiftar. Om vi förblir medvetna om dess begränsningar är det ett kraftfullt prisåtgärdsverktyg för att förstå trendvändning i förväg.