Ska du använda CPF för att investera i aktier eller ska du bara lämna dina pengar i CPF för att samla in räntan på 2,5 % på ditt vanliga konto?

Det här är frågorna som de flesta nybörjarinvesterare i Singapore stöter på. Det är därför vi i det här avsnittet av #AskDrWealth-serien kommer att berätta för dig två viktiga överväganden för att hjälpa dig med beslutet.

Låt oss börja!

Innan vi börjar, låt oss först sätta allt i sitt sammanhang.

Låt oss gå igenom ett studiestadium och ta reda på lite statistik om CPF.

Så för de medlemmar som investerar sina CPF-pengar, hur bra har de gjort det under de senaste två åren?

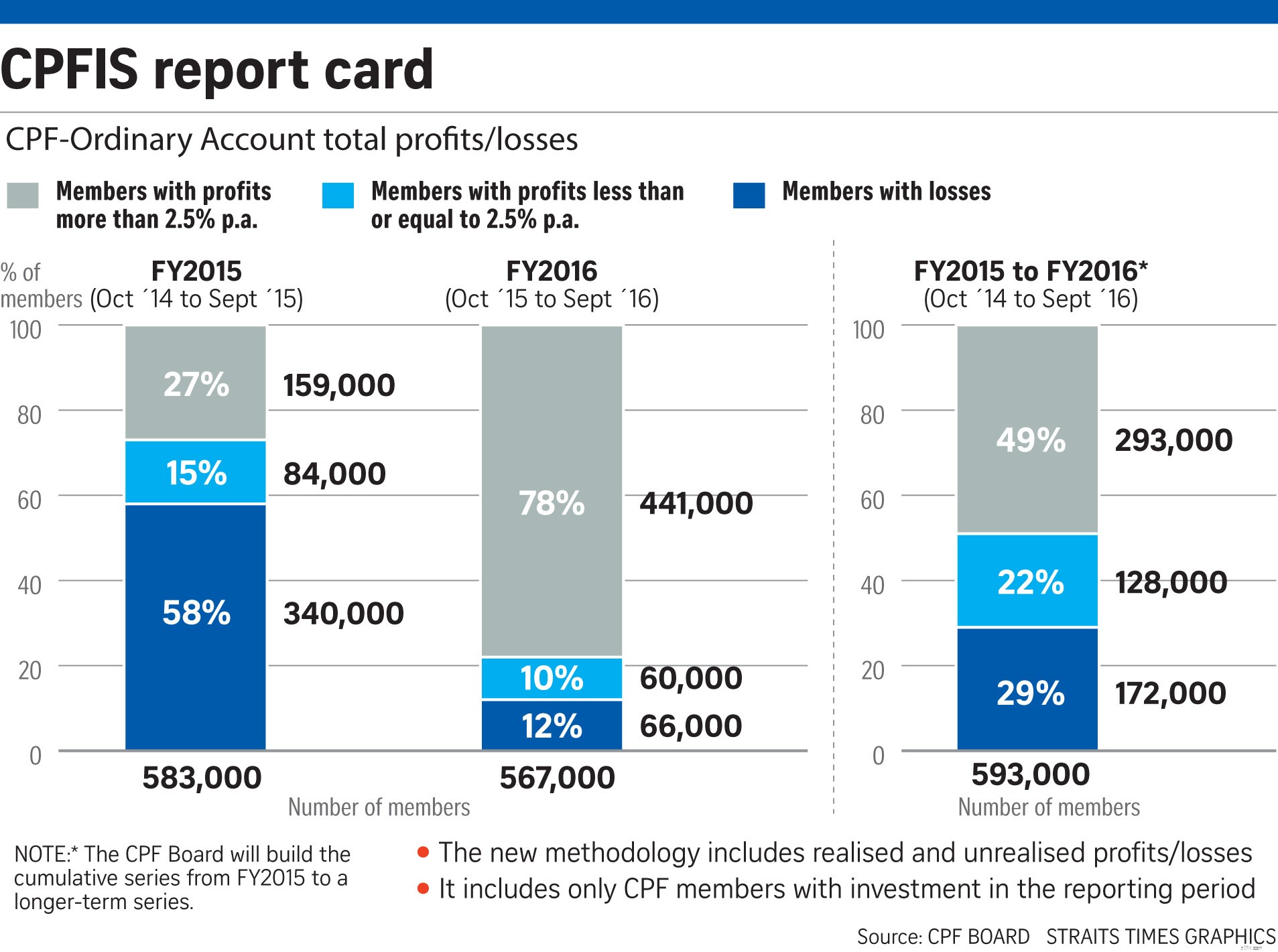

Under perioden från oktober 2014 till september 2016 har CPFB förvärrat sina resultat och detta är vad de fick reda på:

Obs! Vi tar hänsyn till basräntan på 2,5 % på ditt vanliga konto.

Vad tyder nu dessa fynd på?

Med andra ord, chansen att underprestera de 2,5 % är så goda som 51 % av medlemmarna.

Ändå är det viktigt att komma ihåg att detta naturligtvis bara är två år. Eftersom marknaden rör sig upp och ner kommer uppgifterna att bli mycket mer trovärdiga med tiden. Vi kan fånga ett bra år eller ett dåligt år som kommer att få procentsatserna att skeva.

Så vad finns det att göra? Här går vi vidare till huvudpunkten i denna rapport:övervägandena.

Även om det finns många sätt som människor kan investera sina pengar på, är det nödvändigt att notera att vissa av dessa är riskabla. Och att de bara passar dem som vill ta risken, framför allt de som redan är erfarna.

Men om du fortfarande är ny på detta föreslår vi att du först går till den säkra sidan. Tvärtemot vad de flesta tror är det inte lätt att överträffa de 2,5 %.

Så låt oss gå till de två övervägandena som vi ville dela med dig innan du slutligen bestämmer dig för att investera dina CPF-pengar. Och de är:

Så nummer 1 måste du fråga dig själv:Behöver du dina CPF-pengar inom de kommande 5 åren?

För att svara, ta det här exemplet:

Föreställ dig att du vill köpa ett hus med din partner under de kommande tre åren. Sedan fick du reda på att du har dina CPF-pengar på tomgång på ditt vanliga konto.

Samtidigt letar du efter sätt att uppnå hög avkastning så att du kan ha mer lager i slutet av dagen för alla dina andra behov.

En av de omedelbara svaren är att du tycker att det är bra att investera i aktierna.

Men vi är här för att berätta att det inte är tillrådligt. Anledningen till det är att aktiemarknaden, som nästan alla vet, är väldigt volatil.

Tänk om du investerat i aktier och så småningom en marknadskrasch inträffade innan du når beloppet när du betalar för huset. Din investering kan lätt gå sönder under en marknadskrasch. Och det kan äventyra din ekonomiska förmåga att köpa det hus du vill ha.

Därför är slutsatsen detta:

Försök att inte använda CPF-pengarna för att investera i aktier när du har behov av dessa CPF-pengar på kort sikt.

Så det är övervägande nummer 1.

Och låt oss säga att du klarar av att överväga den första. Så du fortsätter sedan och tänker:"Jag har ingen användning för de här pengarna de kommande fem åren. Ska jag investera?"

Detta för oss till nästa övervägande.

Sedan är nästa fråga som du bör ställa dig själv:

"Har du tjänat pengar på aktier som använder dina pengar för att investera?"

Så med andra ord och för att komma till rätta, vad vi frammanar här är att du alltid bör använda dina pengar för att investera i aktier först och inte dina CPF-pengar.

Detta beror på att för CPF Ordinary konto finns en ränta på 2,5 % varje år, vilket innebär att alternativkostnaden är högre.

Om du inte gör det tillräckligt bra, förlorar du faktiskt på dessa 2,5 %, medan när du använder kontanter, och låt oss säga på det vanliga sparkontot och inte andra konton som bonuskonton, kommer du förmodligen att få en ränta på 0,05 %.

Så vilket betyder att dina pengar går mycket mer på tomgång än pengarna som finns i CPF på grund av ränteskillnaden. Det är anledningen till att det alltid är vettigt att investera dina extra pengar och inte röra ditt vanliga CPF-konto.

Och när du äntligen bestämmer dig för att du måste göra det, måste du tänka på att göra detta först efter att du är ganska kunnig med aktieinvesteringen och med ditt kassakonto. Du måste också lägga till förtroende till det. När du känner att du kan uppnå en överprestation på 2,5 %, kan du överväga att använda CPF-pengar för att investera i aktier.

För att upprepa denna andra punkt, vad du bör tänka på är:

Försök att använda dina pengar när du investerar i aktier så mycket som möjligt.

I slutändan, vad vi hoppas för dig i dagens video för #AskDrWealth-serien är att du har lärt dig om dessa två viktiga överväganden. När du står i dilemmat att välja mellan att investera dina CPF-pengar i aktier eller inte, hjälper det att tänka igenom saker noga innan du drar slutsatser.

De två sakerna som vi har visat för dig borde hjälpa dig att fatta ett bättre beslut framöver.

Tack för att du tittade!

Resurser:

2019 var ett fantastiskt år för investerare. Hur ska du investera dina pengar 2020?

Bör du investera i krypto?

Bör du investera i fonder?

Var ska du investera dina pengar?

Ska du sluta ditt jobb för att handla med aktier?

Vad är ASM-lista i aktier? Vad ska du göra om dina aktier finns i ASM-listan?

Ska du investera ALLA dina pengar i aktier?!

Var ska du investera dina pengar? De bästa platserna att diversifiera dina investeringar