Marknadsexperter har varnat investerare att rusta sig för en global lågkonjunktur sedan början av 2015.

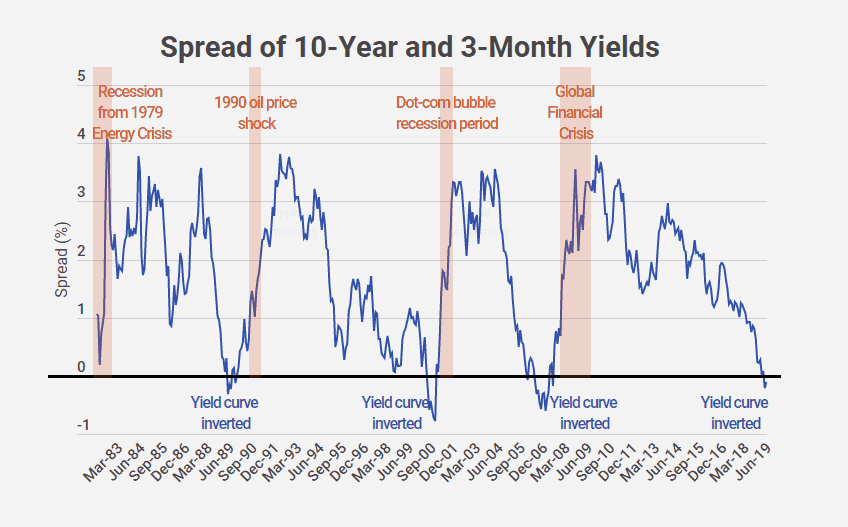

Mycket mer nyligen hör vi dem slå larm eftersom avkastningskurvan har inverterats.

En inversion av avkastningskurvan har historiskt inneburit att en lågkonjunktur för ekonomin (och förmodligen en björnmarknad för aktier) kan vara precis runt hörnet.

Du kan se detta ganska tydligt – när ränteskillnaderna går under "noll"-linjen och återhämtar sig, det är då stora lågkonjunkturer inträffar.

Detta händer när investerare är mer osäkra på den ekonomiska framtiden och förväntar sig att räntor (och återinvesteringsräntor) ska gå till soptippen inom en snar framtid.

Därför lämnar de kortfristiga statspapper (mer anmärkningsvärt 3-månaders statsskuldväxlar) för långfristiga statsobligationer (mer anmärkningsvärt de 10-åriga statsobligationerna) för att säkra, vilket höjer deras priser och sänker deras avkastning .

Osäkerheten bland investerare är utbredd – och mycket verklig.

Investerare idag oroar sig om handelskriget mellan USA och Kina kommer att sprängas. Huruvida USA:s företagsskuldbubbla kommer att bli en monstruös varelse som kommer att svälja USA som helhet. Huruvida Kina kommer att gå in i en ekonomisk nedgång. Huruvida Brexit kommer att förverkligas med ett resultat utan avtal. Och listan fortsätter...

Så... Är detta slutet på tjuren för aktiemarknaden?

Förmodligen inte.

Enligt MSCI verkar aktiekursutvecklingen inte påverkas särskilt mycket av inversioner av avkastningskurvan – även om den gör ett ganska bra jobb med att förutsäga lågkonjunkturer.

Detta stämmer överens med resultaten som presenterades av min gode vän, Ser Jing, som skriver för Fool Singapore. Han visade att Singapores aktiekursutveckling på kort sikt "inte har mycket att göra med ... ekonomisk tillväxt".

Detta betyder i huvudsak att lågkonjunkturer inte nödvändigtvis leder till börsmarknader. Det är viktigt att tydligt skilja varje fenomen från det andra så att vi inte fattar förhastade beslut med våra investeringsinnehav enbart baserat på marknadsnyheter.

Med detta sagt har vi anledning att tro att marknaderna blir överhettade.

Alvin Chow (VD för Dr Wealth) och jag har övervakat denna aktiemarknadscykel "prediktor" (eller whatchamacallit) nyligen...

…och det verkar ganska robust när det gäller att kartlägga var vi befinner oss i börscykeln just nu.

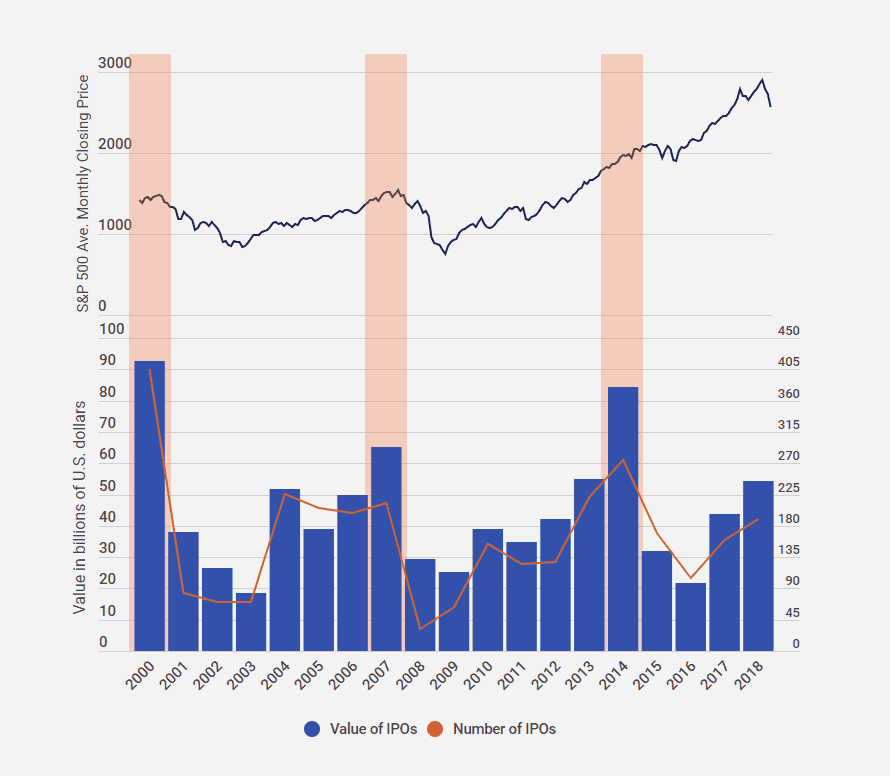

Vi ritade dessa två diagram nedan som visar (1) slutkurserna för S&P 500 i genomsnitt månadsvis, högst upp, och (2) antalet börsintroduktioner och mängden insamlade medel under loppet av cirka 20 år i USA botten:

Lägg märke till hur de högsta staplarna med det högsta antalet börsintroduktioner tycks sammanfalla med året före en stor börsnedgång?

Baren vid 2000 var (slutet på) dot-com-bubblan – vilket ledde till kraschen som inträffade samma år.

Ribban 2007 var den sista spurten för tjurkörningen – vilket ledde till den globala finansiella härdsmältan och därefter börskraschen i slutet av 2008.

Ribban vid 2014 följde med en global börsförsäljning 2015. Detta berodde på osäkerheten kring spridningseffekter från Kinas ekonomiska nedgång. Men som ni kan se – spridningseffekterna drabbade inte den amerikanska aktiemarknaden så illa.

Det är intressant att notera hur varje böjning (vändpunkt) verkade förutsäga slutet på aktiemarknadstjurarna – men återigen – vi måste vara medvetna om att det kan vara en snedvridning i efterhand.

Ingenting är så tydligt som det verkar... när du ser fram emot.

Vi är dock av uppfattningen att marknadsexperternas varningar om en stor nedgång börjar förverkligas.

Från diagrammet ovan ser vi att 2018 års stapel har stigit till nivåer som är nära de stora inflexionspunkterna. Detta behöver inte betyda något i sig.

Större dealstorlekar och fler börsintroduktioner kan hålla i ett par år till innan det går emot trenden. Vem vet? Det tog 4 år för nästa brytpunkt 2008. Och det tog 5 år (4 om du bara tittade på affärens storlek) för den 2015.

Däremot är vi bara inne på vårt andra år.

Det är ingen garanti på fyra år. Men slutsatsen är – aktier kommer att få en stor korrigering.

Nu – vi på Dr Wealth hittar inte slumpmässigt diagram som efterliknar aktiemarknadens resultat och hävdar att det kommer att vara den "heliga gralen" för framtida börsutveckling.

Sådana fenomen har backats upp av forskning och verkliga bevis.

Tänk på detta – företag vill i allmänhet inte börsintroduceras om inte deras intressenter har något att dra nytta av det.

Att vara offentlig innebär att bli föremål för fler regleringar och mer avslöjande – vilket kan skada den operativa effektiviteten, öka kostnaderna och öka risken för att späda ut deras konkurrensfördelar eftersom information om deras kärnkompetenser kommer att finnas tillgänglig för konkurrenterna – enkelt uttryckt, att vara ett publikt företag uttrycker dem i nackdel . En mycket stor nackdel .

Företag skulle föredra att gå ut på börsen när de känner att de kan samla in mest pengar till sitt företag och låta sina privata aktieägare (som många gånger inkluderar ledningen) en chans att "utbetala" några eller alla sina privata investeringar till ett attraktivt marknadspris.

Detta händer bara när investerare är mycket optimistiska om ekonomin och aktiemarknaden.

I synnerhet drog en studie gjord 2009 slutsatsen att de flesta börsintroduktioner sker när marknader är övervärderade. Författarna visade att majoriteten av företagen bara går till börsintroduktion när:

Detta är ingen anomali. Sådana fenomen, kallade en "het period", är allmänt erkänd av branschfolk och akademiker under många år.

Det har visat sig att det finns en stark korrelation mellan höga nivåer av initial avkastning och stora volymer börsintroduktioner – där marknaderna skulle se starka bullruns följt av en ökning av börsintroduktioner.

Tjurarna kan springa snabbare än vårt fyraåriga historiska märke – och vi vill ge dig lite mer insikt om det kommer att hända.

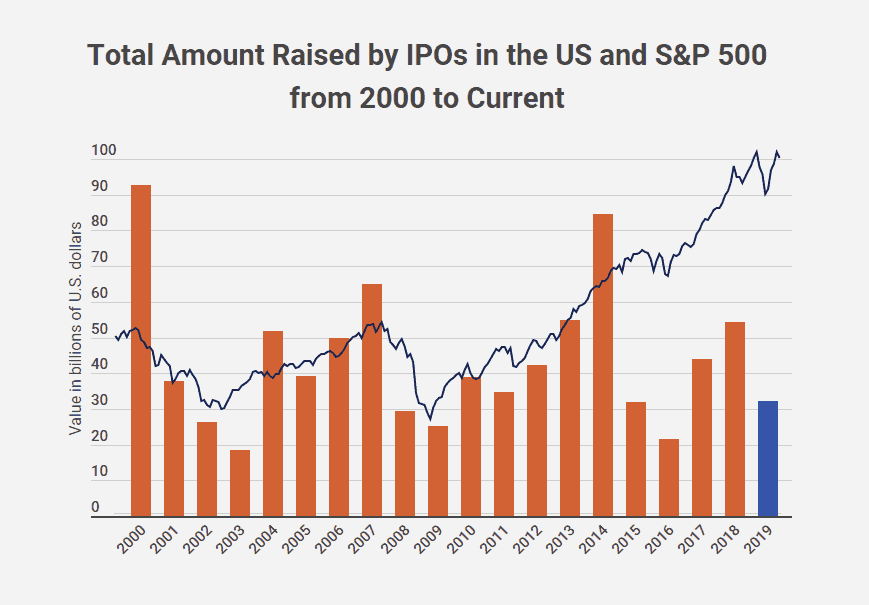

Vi har uppdaterat diagrammet för börsintroduktionerna som gjordes under 2019 hittills (18 juni 2019).

Vi är halvvägs in i kalenderåret och börsintroduktioner under 2019 uppgick till en uppskattad summa på 32,09 miljarder USD. Detta är långt under det för 2018 och 2017 som uppgick till 54,4 miljarder USD respektive 43,9 miljarder USD.

Observera att detta är trots att 2019 hyllades som det heta året för börsintroduktioner – med välkända företag som Uber, Lyft, Slack och Airbnb på börsen.

Saker och ting kan gå två vägar från och med nu till årsskiftet. Börsnoteringar kan överträffa 2018 års nivåer och vi ser en marknadskrasch nästa år 2020. Eller så förblir börsintroduktioner låga i år och bygger upp en acceleration som det du ser i staplarna 2005 till 2007.

Jag spårade de planerade affärerna som redan har registrerats på NASDAQ eller NYSE och vi får vårt slutliga diagram som ser ut så här:

Som du kan se, även med de planerade affärerna, beräknas de insamlade börsintroduktionsbeloppen till endast 41,8 miljarder USD, och antalet listningar kan öka från nuvarande 102 till ett intervall mellan 136 och 143.

Detta är fortfarande lägre än siffrorna för 2018 och 2017.

Observera att dessa uppgifter exkluderar siffrorna för Seasoned Equity Offerings (SEO) och företag som väljer direktnotering.

Direktnoteringar (även känd som Direct Public Offerings, DPOs) har ökat i popularitet sedan Spotify kickstartade trenden 2018. Direktnoteringar är när ett företag bestämmer sig för att gå till börs utan att använda en investeringsbank för att marknadsföra och prissätta sina aktier – och beslutar till "Gör det själv".

Den senaste direktnoteringen kom från Slack (20 juni) och kommer upp, Airbnb den 30 juni.

Det betyder att våra siffror kan vara underskattade... med mycket mer.

Ändå tror vi att tjurarna inte har lämnat helt – marknaden har helt enkelt inte gått till euforiska nivåer ännu, som vi har sett 2007 eller på 1990-talet.

I de klassiska Buffett- och Munger-talarna har inte "djurens andar" tagit över.

Men vi är inte optimistiska.

Företag rider fortfarande på den här tjuren för att flyta nya aktier – och stöder aktiekurserna.

Desynkroniteten mellan börstjurarna och ekonomiska björnar kan växa sig större.

Tyvärr, när insiders tror att det är dags att ta ut pengar – det är då spelet är över.

Det är omöjligt att exakt tajma när en börsnedgång (eller krasch) kommer att inträffa.

Ingen har en kristallkula. Spring – om någon säger att de gör det.

Det bästa rådet är att hålla fast vid ditt investeringsramverk och/eller handelsregler.

Om du inte har någon aning om vad du gör med dina aktier (låt oss vara ärliga om det) – Alvin har en gratis introkurs som du kan komma och sitta i och lyssna på.

Du kommer att lära dig om hans ramverk som kallas faktorbaserad investering som, precis som det vi gör här på Dr Wealth, stöds av år av forskning och förstahandsframgångar som andra singaporeaner upplevt.

Du kommer att upptäcka hur du – genom att använda faktorer – kan köpa aktier som är kraftigt undervärderade när marknaderna är på soptippen, och köpa massiva multibaggers när marknaderna tar fart igen.

Om du vill delta i nästa introduktionskurs finns nästa tillgängliga här.

Vad Redditors gjorde med aktiemarknaden den här veckan

Vad är begreppen tjur, björn och hjort på aktiemarknaden?

Regler för att stoppa aktiemarknaden

13 bästa aktier att köpa för nästa börskorrigering

7 aktier att köpa ifall denna tjurmarknad stannar

Är det här en ny tjurmarknad? Eller samma gamla björn?

Börsen idag:Disney lägger till marknadens magiska lopp

Börsvillkor för nybörjare