Föreställ dig att du mödosamt har sparat ihop $100 000 och att du är redo att investera för en ljusare framtid.

Men du är osäker på om du ska använda ett praktiskt tillvägagångssätt och investera i aktier, eller parkera det under passivt förvaltade instrument som Robo-rådgivare eller indexfonder.

När allt kommer omkring har detta varit en decennium lång debatt mellan "aktiva" och "passiva" investeringar, och du finner fördelar i båda tillvägagångssätten också.

Idag siktar vi på att utforska för- och nackdelarna med dessa två koncept djupare och introducera ett bättre alternativ som du kanske har missat.

En passiv investeringsstrategi kan hänvisas till som en mer handsfree-strategi där du siktar på att köpa in dig i ett instrument och bara behålla investeringen på lång sikt.

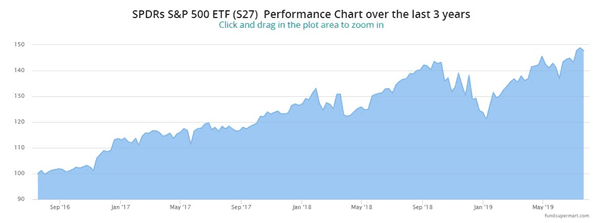

Ett vanligt exempel är att investera i börshandlade fonder (ETF), där de speglar utvecklingen av ett helt marknadsindex (dvs. du kan köpa SPDR S&P 500 ETF för att efterlikna pris- och avkastningsutvecklingen för S&P 500 Index ).

Baserat på diagrammet nedan skulle du ha tjänat 4 USD för varje investerad USD 10 bara av köpa "marknaden" och behålla den i tre år – ett problemfritt tillvägagångssätt.

Den underliggande principen för denna strategi är att marknaderna är effektiva och att all tillgänglig information redan är prissatt på marknaden.

Således, om marknaden inte kan slås, bör människor helt enkelt sikta på att köpa hela marknaden som helhet och fokusera sina ansträngningar på att minska transaktionskostnader och avgifter.

Med allt detta sagt, låt oss zooma in på för- och nackdelarna med enpassiv investeringsstrategi.

Passiv investering är en stil som är utmärkt för personer som:

Som tidigare nämnts är passiv investering mycket mindre tid- och ansträngningskrävande strävan än sin aktiva motsvarighet.

Det innebär att arbetet som krävs för att tjäna den genomsnittliga marknadsavkastningen hålls till ett minimum – att köpa och hålla ett index är en process som kan automatiseras med en vanlig aktiesparplan.

Det finns ingen anledning att spendera timmar på att undersöka om ett företag skulle gå bra under de kommande 10 till 20 åren.

För att lägga till kan du undvika att betala orimliga avgifter som debiteras av rådgivare eller hedgefonder helt enkelt genom att köpa indexet som helhet.

En annan fördel med passiv investering är diversifieringen som uppstår när man köper ett helt marknadsindex.

Du diversifierar bokstavligen till en portfölj med 500 aktier när du köper en enda aktie av S&P500 Index ETF!

Att uppnå denna nivå av diversifiering skulle visa sig vara nästan omöjligt eftersom du måste köpa en enda aktie med 500 aktier på en gång – vilket leder till enorma provisionskostnader som motverkar syftet att "matcha" indexavkastningen i första hand.

Även om det ovan tycks vara ett starkt argument för ett passivt tillvägagångssätt, är den största nackdelen det faktum att din avkastning är begränsad till marknadsavkastningen och du måste vara säker på att välja rätt marknad att följa.

Effekterna kan bli långtgående när man tar det faktum att STI-index knappt har gått sönder ens på prisavkastningen under de senaste 5 åren medan S&P 500 har levererat över 50 % avkastning under samma tidsperiod.

Med det sagt, låt oss hoppa över till andra sidan av myntet – Aktiv investering.

Aktiva investeringar är en mycket mer arbetsintensiv men förmodligen mer givande strategi.

Den underliggande principen för aktiv investeringsförvaltning är att aktiemarknaderna är irrationella (eftersom människor är irrationella) och det finns fickor av "ineffektivitet" som aktiva investerare kan utnyttja.

Dessa marknadsineffektiviteter gör det möjligt för aktiva investerare att uppnå marknadsslående avkastning.

Faktum är att Warren Buffett ledde till att Berkshire Hathaway genererade en genomsnittlig aktiekursuppgång på 20,8 % per år från 1965 till 2017, mer än dubbelt så mycket som S&P 500, och – han är inte den enda personen som gör det.

Detta är ett bokstavligt bevis på att det är möjligt att slå marknaden.

Med andra ord, att vara en aktiv investerare innebär att du ständigt letar efter möjligheter till marknadsslående avkastning.

Låt oss börja med den primära nackdelen med aktiv investering – det tar mycket tid, och det är inte garanterat att överträffa marknaden.

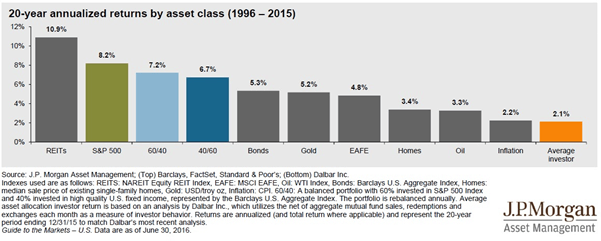

Faktum är att den genomsnittliga investeraren fortfarande kan få otillfredsställande avkastning enligt nedan.

Med det i åtanke, varför väljer folk fortfarande att aktivt välja aktier?

Enligt min ärliga åsikt tror jag att aktiva investeringar är uppdelade i två distinkta läger:

Det första lägret prövar lyckan för att slå marknaden.

Det här är personerna som kanske har lite eller inget fast ramverk, liten eller ingen förmåga att läsa bokslut, liten eller ingen förmåga att analysera en sektor eller bransch och liten eller ingen förmåga att analysera ett företags varaktiga konkurrensfördelar.

De förlitar sig vanligtvis på mäklartips, nyhetsbrev, aktierekommendationer och analytikerrapporter – av vilka de flesta har bevisats över tiden vara skadliga för deras rikedom.

The 2 nd läger är fylld med människor som har utarbetat, eller, antagit en strategi som har oddsen staplade till deras fördel för att slå marknaden.

Vanligtvis är dessa människor som behåller sitt vett och logik om dem och försöker att inte låta pengar (ett känslomässigt ämne ) stå i vägen för investeringar (en process som är bäst utan känslor ).

Dessa andra investerarläger spenderar vanligtvis någonstans mellan 3-12 månader för att bygga upp en pålitlig bas av evidensstödda investeringsmetoder innan de ens köper sin första aktie.

Det beror på att de vet när de har passerat den första inlärningskurvan, resten är helt enkelt konstant, men minimal inlärning.

Som kloka investerare tror vi att de 2 nd läger är vägen att gå .

Många anmärkningsvärda investerare som Warren Buffett, Benjamin Graham och Seth Klarman har förespråkat värdeinvesteringar och lyckats slå marknaden under en lång tidsperiod.

Därför finns det alltid möjligheten för privata investerare att slå marknaden om de följer en beprövad investeringsstrategi.

Det är också förutsatt att de lägger ner tid och ansträngning på att göra due diligence och övervaka marknaderna.

Men vad sägs om att kombinera det bästa av två världar?

Tänk om du kunde slå marknaderna och ändå lägga minsta möjliga tid på att göra det?

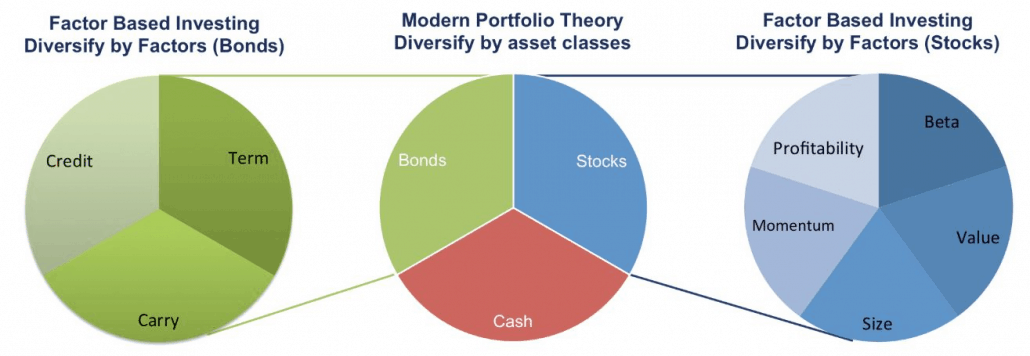

Välkommen till en värld av faktorbaserad investering – ett lönsamt alternativ till både passiv och aktiv investering.

Faktorinvestering är ett mekaniskt tillvägagångssätt med hjälp av faktorer som har visat sig överträffa marknaderna under de senaste 30-40 åren.

De 5 av dem inkluderar:

Sidanteckning :För att veta mer om faktorerna kan du kolla in en omfattande guide här.

Tillbaka till saken, dessa faktorer har genomgått rigorösa statistiska tester med årtionden av data som en valideringsprocess.

De olika resultaten förblir konsekventa:faktorinvesterare vinner bra konsekvent över tiden.

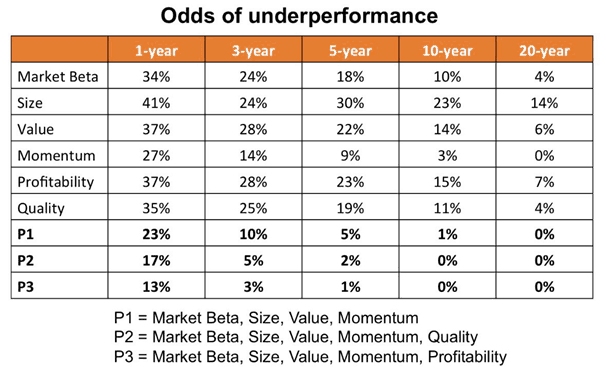

Faktum är att enligt en bok (Din kompletta guide till faktorbaserad investering ) skriven av Larry Swedroe och Andrew Berkin , de back-testade en multi-faktor portfölj som omfattar olika faktorer i sin bok.

De fann att vilken kombination av faktorer som helst fungerade bättre än en enda faktor ensam som visas i tabellen nedan.

I ett nötskal, faktorbaserad investering överbryggar gapet mellan aktiv och passiv förvaltning – uppnår marknadsslående avkastning, samtidigt som ansträngning och kostnader minimeras genom att följa en regelbaserad investeringsstrategi.

Personligen är detta det perfekta tillvägagångssättet för en detaljhandelsinvesterare som är på jakt efter högre avkastning men som inte har tid eller energi att ägna timmar och timmar av arbete för att undersöka hur bra varje potentiellt bra företag är.

Du kan läsa allt om faktorbaserad investering och dess bevis här.

Några av rapporterna finns här och här, och ytterligare resurser finns här. Grunderna för faktorinvesteringar finns här. Faktorinvesteringsboken vi rekommenderar dig att läsa hittar du här.

Faktorinvestering är, som ni kan se vid det här laget, ett väl underbyggt, väl undersökt, evidensdrivet tillvägagångssätt.

I våra ögon är det kanske det mest förnuftiga, mogna sättet att närma sig individuellt aktieurval som ger dig de bästa chanserna att slå marknaderna.

Självklart kommer det att ta tid att gå igenom allt ovan, men jag kan lova att du kommer att ha det bättre.

Om och bara om du inte vill spendera månader på att läsa, lära och sedan tillämpa det själv, och istället vill du lära dig direkt från oss, kan du också göra det genom att registrera dig för en plats här.

Viktig uppdatering: Att läsa e-postmeddelanden i din inkorg kan vara frustrerande. Vi försöker aktivt minska mängden ansträngning du måste lägga ner när du bläddrar i din inkorg som läsare.

I det avseendet har vi startat en telegramgruppchatt där du istället kan få artikeluppdateringar i lugn och ro. Du kan gå med i telegramgruppchatten här!

Nackdelarna med att investera på aktiemarknaden

Futures vs. Alternativ:Vilket man ska investera i

Är passiv investering "värre än marxism"?

Primer – Aktiv vs Passiv fondförvaltning

Handel vs investering

Kan jag investera 50 % i indexfonder och 50 % i aktiva fonder?

Vad är skillnaden mellan aktiv och passiv investering? – Tusenåriga pengar

Vad är en indexfond?