Ansvarsfriskrivning:Detta är inte en uppmaning att investera. Dr Wealth och dess medarbetare, partners och bidragsgivare kommer inte att hållas ansvariga för eventuella förluster du gör under din investering. Gör dina läxor.

Redaktörens anteckningar: Att investera i Kina kan vara skrämmande. Vi vill göra det mindre. Särskilt eftersom de flesta av tillväxtaktiemöjligheterna som kan förändra ditt liv kommer från Kina inom det närmaste decenniet eller så. Du kan uppskatta den här artikeln som ett slags investeringsuppsatsmall för dig själv i framtiden för investeringar du vill göra.

Vilken information sökte Matus här hitta?

Hur såg han på en investering för att göra den större?

Mycket kan läras om du tillämpar dig själv. Njut av.

Pinduoduo (PDD) är en relativt ny uppkomling inom e-handelsscenen i Kina. Företaget har fångat mycket nyhetsuppmärksamhet och kommentarer den senaste tiden, både positiva och negativa.

Syftet med den här artikeln är att ge en korrekt bild av Pinduoduos verksamhet, konkurrens och framtidsutsikter.

Startade i september 2015 Pinduoduo är en e-handelsplattform som kopplar kunder direkt till tillverkare och lantbrukare.

Inledningsvis tog det färskvaror från Kinas avlägsna provinser direkt i kundens händer utan mellanhänder. Detta innebar högre priser för bönderna och bättre värde för kunderna, vilket gynnade båda sidor.

Idag är det en av de största leverantörerna av färskvaror i Kina och företaget utökade sin modell till andra förbrukningsvaror, kläder, kosmetika, möbler, hushållsartiklar och elektronik.

På bara fyra korta år har Pinduoduo blivit den 2:a mest populära e-handelsplattformen i Kina av DAUs och det var den näst mest nedladdade appen på Apples iOS Store den 23 augusti enligt analysföretaget App Annie. Baserat på GMV var Pinduoduo den tredje mest populära e-handelsappen i Kina förra året.

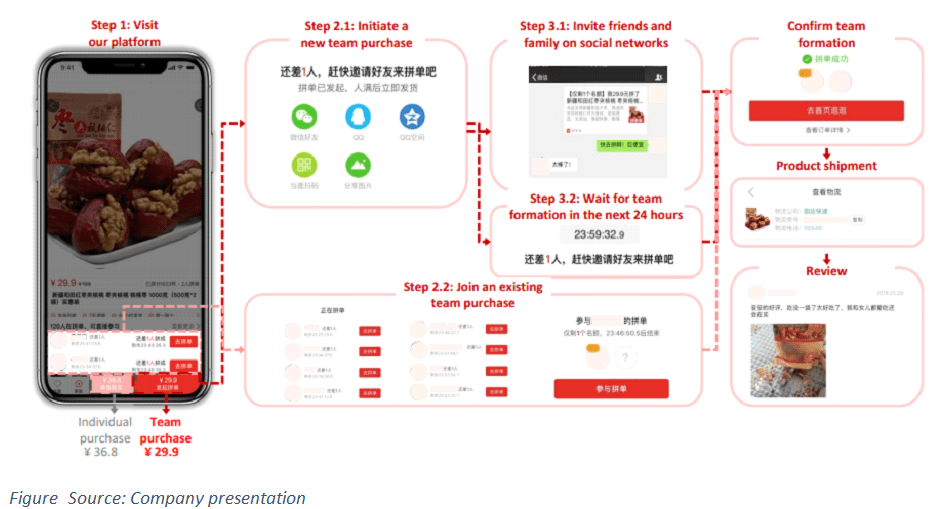

Varje vara som listas på sajten har 2 priser – ett marknadspris och ett grupppris.

Du kan köpa den direkt till marknadspriset, eller så kan du dela den med dina vänner och få rabatt (lagköp). Ju fler som registrerar sig för att köpa den, desto större blir rabatten, ibland så hög som 70-90%. När du har betalat för varan, levereras den individuellt till varje medlem i din grupp.

Om du inte hittar tillräckligt många vänner, oroa dig inte, du kan bläddra i en lista över personer som vill fylla sina grupper och gå med i dem. I stort sett alla köp på PDD-plattformen 2017 och 2018 var lagköp (Källa:F-20 sidan 54).

Appen innehåller andra shoppingincitament som kortsiktiga kuponger (som senaste 2 timmarna) eller gamification-element .

Grundaren Huang Zheng har beskrivit det som en kombination av Costco och Disneyland och jag tycker att det är ganska passande.

Användare kan köpa en stor portfölj av föremål i lösvikt och ha kul medan de gör det.

Pinduoduo belönar användare som bjuder in flest vänner med kontantröda kuvert. Den har också topplistor över användare som tjänade mest pengar genom dessa inbjudningar. Vissa personer har rapporterat att de tjänar nästan 3 000 RMB genom att dela med 290 personer.

Om du har hundratals vänner på WeChat kan du tjäna solida pengar vid sidan av. Du kan också gå med i ett lotteri för 0,01 RMB och bjuda in 5 vänner till och få chansen att köpa en vald produkt för endast 0,01 RMB.

Det här är bara några få exempel på många gamification-element som finns i Pinduoduo-appen.

Jämfört med traditionella e-handelsplattformar som erbjuder ett sökbaserat shoppingformat fokuserar PDD på ett mobilflöde som rekommenderar produkter i en social och mer dynamisk karaktär, vilket ger en mer interaktiv shoppingupplevelse.

Med andra ord, användare visste tidigare vad de ville köpa och sökte bara efter det, medan de på PDD kan upptäcka nya produkter och få många rekommendationer från vänner – det fungerar ungefär som Amazon i det här fallet.

Trots fördelarna med Pinduoduos plattform finns det många användare som betygsätter appen dåligt.

Enligt China E-Commerce Research Centre fick Pinduoduo bara en 1-stjärna betyg på 2017 års nationella undersökning om användarnöjdhet av stora e-handelsplattformar, med 17,9 % av användarna som loggar klagomål.

Det finns många anklagelser om förfalskade eller falska produkter på Pinduoduo, eller användare som tar emot varor i lägre kvalitet än vad som beskrivs.

Rimligt sett, om du köper ett paraply för 2,5 USD, förväntar du dig inte att det håller i 10 år, men du förväntar dig inte att det går sönder omedelbart heller.

Med tanke på att fokus främst ligger på låga priser, finns det sannolikt gott om handlare som levererar varor av låg kvalitet.

Däremot har företaget vidtagit positiva åtgärder, stängt tusentals handlare och raderat miljontals listor, samt förbättrat deras gransknings- och listningsprocesser.

Det här problemet kommer sannolikt att kvarstå ett tag, men Pinduoduo arbetar aktivt för att lösa det.

Liksom andra e-handelssajter i Kina måste handlare göra insättningar innan de börjar sälja på plattformen. Storleken på insättningen beror på handlaren, hans historia och varukategorier. Företaget använder sedan AI-system för att skanna recensioner från kunder och produktbeskrivningar för att filtrera bort bedrägliga eller misstänkta leverantörer och blockerar deras aktivitet.

Pinduoduo tvingar inte sina handlare att registrera sig exklusivt på sin plattform, till skillnad från andra e-handelskonkurrenter. Företaget hade 3,6 miljoner handlare i slutet av 2018.

Företaget kräver också att handlare strikt följer en 7-dagars returpolicy för oförgängliga produkter. Kunder kan lämna in returförfrågningar och om förfrågan avslås av handlaren eskaleras frågan till Pinduoduo direkt.

Till en början köpte företaget produkter direkt från bönder och sålde dem vidare till sina användare. Detta är en modell som används av deras rival JD.com eller Amazon men presenterar sina egna unika utmaningar och kapitalkrav. Det avbröts i början av 2017 och nu kommer 100 % av deras intäkter från onlinemarknadstjänster, som är uppdelade i två strömmar:

Som ett resultat köper företaget inget lager, och undviker denna risk och höga kapitalkrav, vilket bör leda till attraktiv avkastning på kapital i framtiden.

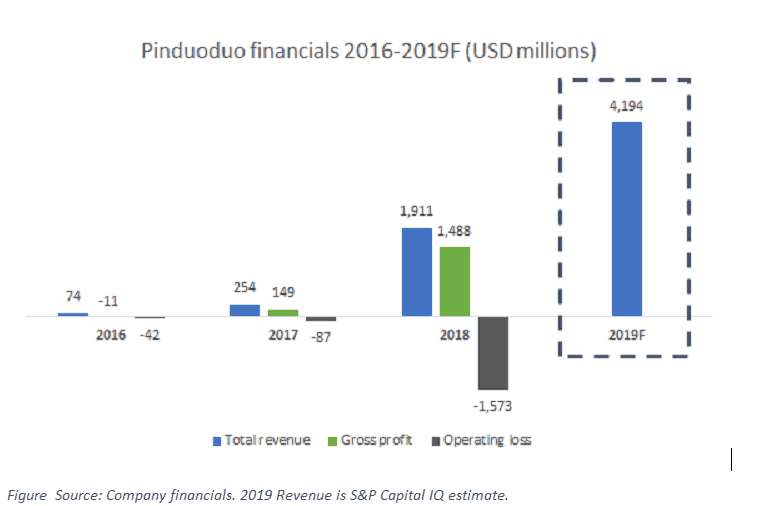

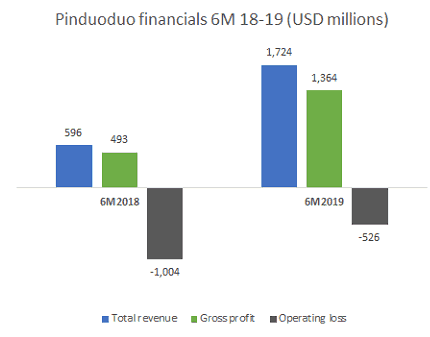

PDD:s intäkter har vuxit från 505 miljoner RMB 2016 till 13,1 miljarder i slutet av 2018, vilket motsvarar en CAGR på 417 % . Under de första 6 månaderna av 2019 har intäkterna nått 11,8 miljarder RMB (1,7 miljarder USD), en ökning med 189 % från föregående år. Rörelseförlusten 2018 orsakades till stor del av aktiebaserade ersättningskostnader på 6,4 miljarder RMB (932 miljoner USD) och stora marknadsföringskostnader.

Enligt S&P Capital IQ förväntar sig analytiker på säljsidan att PDD kommer att nå 29,8 miljarder RMB (4,2 miljarder USD) i intäkter under helåret 2019. Det är en tillväxt på 127 % vilket är lägre än för ett år sedan men fortfarande mycket imponerande. För 2020 är konsensusuppskattningen 48,5 miljarder RMB (6,8 miljarder USD), vilket innebär en förväntad intäktstillväxt på 63 %.

PDD hade en hög bruttomarginal på 79 % under de första sex månaderna 2019, långt över sina konkurrenter som beskrivs nedan (avsnittet Konkurrenslandskap). De spenderade nästan 11 miljarder RMB (1,6 miljarder USD) på reklam under de första 6 månaderna av 2019, eller 93 % av intäkterna, en svindlande siffra. Dessa är mycket diskretionära utgifter och kan reduceras när som helst. Faktum är att marknadsföringskostnader under andra kvartalet 890 miljoner dollar, vilket orsakade en rörelseförlust på 217 miljoner dollar. Med andra ord, om Pinduoduo minskade sina marknadsföringsutgifter med minst 217 miljoner dollar skulle det redan vara break-even eller lönsamt. Tillväxttakten skulle naturligtvis gå ner, vilket är något företaget sannolikt inte kommer att göra vid denna tidpunkt.

Grundaren Huang Zheng har flera gånger i sina brev till investerare uttalat att syftet är att växa inneboende värde på lång sikt och ge värde till samhället som helhet, inte att mixtra med kortsiktiga finanser. Som vi kommer att se senare har Pinduoduo kraftfulla nätverkseffekter, eftersom ett stort antal användare ger fler rabatter från handlare vilket hjälper till att locka ännu fler användare till plattformen.

Företaget har en betydande nettokassa på nästan 32 miljarder RMB (4,6 miljarder USD), vilket ger oss ett företagsvärde på 29,6 miljarder USD. Den stora kassahögen används för att finansiera deras investeringar i marknadsföring och reklam.

Dessutom har Pinduoduo en negativ rörelsekapitalposition, eftersom den får pengar från sina användare omedelbart, men betalar ut dem till handlarna flera veckor senare. Faktum är att Pinduoduo genererade 4,1 miljarder RMB (600 miljoner USD) i operativt kassaflöde under andra kvartalet och 2,6 miljarder RMB (379 miljoner USD) under första halvåret 2019. Som ett resultat har företaget inget behov av extern finansiering för närvarande för att finansiera sin snabba tillväxt, även om de kan göra ytterligare sekundära erbjudanden i framtiden för att stärka sin balansräkning.

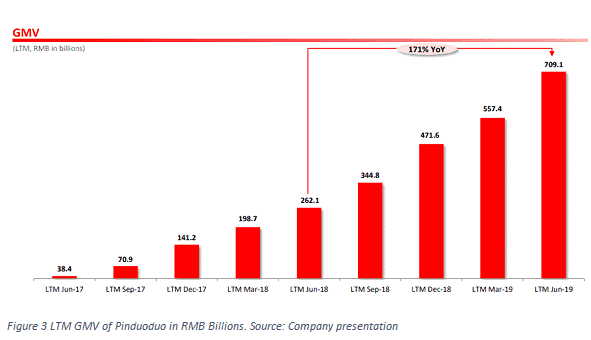

Den senaste tolvmånaders GMV (Gross merchandise volym) har vuxit snabbt de senaste åren, från 38,4 miljarder RMB i juni 2017 till 709,1 miljarder RMB (100 miljarder USD) 2019 på bara 2 år, vilket är ganska otroligt och representerar en CAGR på 331 %. Även om tillväxttakten det senaste året (171 %) har avtagit jämfört med tidigare, är den fortfarande tresiffrig, vilket är fantastiskt med tanke på deras stora storlek.

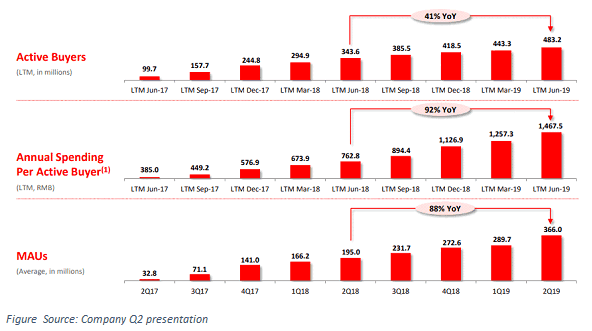

Under samma period har antalet månatliga aktiva användare vuxit 11 gånger till 366 miljoner (en ökning med 88 % på årsbasis).

Aktiva användare per månad hänvisar till de personer som öppnade PDD:s app under månaden, och den inkluderar inte de som fick åtkomst till den via WeChat eller andra sociala medier.

Detta kan jämföras med 755 miljoner MAUer som Alibaba uppnådde under deras senaste kvartal (JD.com avslöjar inte sina MAUs). GMV från Tier 1 och Tier 2 städer har gått från 33 % i september 2018, till 37 % i januari till 48 % i juni.

Så företaget betjänar inte längre bara Tier 3 och Tier 4 städer med billiga produkter som många har hävdat tidigare.

Årliga utgifter per aktiv köpare under andra kvartalet har ökat med 92 % från 763 RMB till 1468 RMB (207 USD).

Företaget definierar en aktiv köpare som en användare som gjort en beställning för att köpa en vara via appen, sociala medier eller andra accesspunkter, oavsett om beställningen faktiskt betalades och fullföljdes. Detsamma gäller GMV, eftersom det avser det totala värdet av alla beställningar av produkter och tjänster som görs på Pinduoduos mobilplattform, oavsett om produkterna och tjänsterna faktiskt säljs, levereras eller returneras.

Vad detta betyder är att både GMV och antalet köpare sannolikt är överskattade, eftersom de inkluderar köpare och beställningar som aldrig genomfördes.

Även om det representerar en röd flagga är det faktiskt vanligt bland många internetföretag i Kina att blåsa upp sina användar- och aktivitetssiffror för att generera uppmärksamhet i media. Vi måste bara ta det med en nypa salt.

Baserat på Pinduoduos tariffränta från transaktioner på 0,6 %, är den underförstådda GMV 137,2 miljarder RMB, som beskrivs i avsnitten nedan.

Företaget avslöjade också att de bara under 2018 behandlade 11 miljarder beställningar på sin mobilplattform, medan de under första halvåret hade 7 miljarder beställningar som representerar en marknadsandel på 25 % baserat på 27,8 miljarder paketleveranser i Kina (Källa:Investor konferenssamtal).

Fram till nu har företaget förlitat sig på Alibabas Cainiao-nätverk för att skicka sina varor, vilket innebar att Alibaba hade tillgång till tiotals miljoner av PDD:s beställningar och kundens köpvanor. I mars lanserade företaget en rival till Alibabas logistiknätverk Cainiao, och nu behandlas nästan alla dess 40 miljoner dagliga beställningar i detta system.

Detta var ett stort problem. Att ge dina konkurrenter tillgång till din kundbas leveransordrar och shoppingvanor är generellt sett en dålig idé, så detta är ett klart plus.

Pinduoduo eftersträvar en affärsmodell som är lättillgänglig på samma sätt som Alibaba. Så istället för att köpa lastbilar och bygga sina egna lager (som JD.com har gjort), vill man samarbeta med oberoende tredjepartslogistikleverantörer, leveranscenter och butiker som gör det möjligt att bygga ett stort nätverk utan att spendera för mycket pengar (CAPEX) .

De har redan lanserat ett eget e-fraktsedelsystem, som är ett elektroniskt dokument som beskriver ett paket, dess ursprung och destination. Det introducerades ursprungligen av Alibaba 2013, och nu vill Pinduoduo etablera ett rivaliserande nätverk för att ge fler valmöjligheter för konsumenter och transportföretag. Än så länge är hela systemet gratis men kan bli ytterligare en inkomstkälla i framtiden.

Cainiao värderades till 20 miljarder dollar tidigare när Alibaba köpte majoritetskontroll 2017. Om Pinduoduo lyckas etablera ett nätverk av liknande omfattning kan det bli en betydande värdekälla under kommande år.

Pinduoduo grundades av Huang Zheng (Colin), en son till fabriksarbetare som visade exceptionell matematisk talang sedan en tidig ålder. Han antogs till Hangzhou Foreign Languages School, som var en av elitgymnasiet i Kina under 1990-talet som hade utländska lärare och utbytesprogram utomlands.

Tack vare det kunde han ta sig till Zhejiang University och tog senare examen från University of Wisconsin och fick ett jobb 2004 i Google som mjukvaruingenjör. Han var en av teamet som etablerade Google Kina men lämnade senare och grundade senare en e-handelssajt Ouku.com fokuserad på elektronik, vilket visade sig vara bara ett av hans tidiga affärssatsningar.

Duan Yongping, den berömda kinesiska investeraren och grundaren av BBK Electronics och smartphone-varumärkena Oppo och Vivo är en tidig investerare i Huang Zhengs företag och personliga vän och mentor. Andra investerare i Pinduoduo inkluderar Tencent med en andel på 17%, Gaorong Capital med 8,4% och Sequoia China med en andel på 7,2%. Hang Zheng äger 45% av aktierna, men hans röstandel är 89%, vilket ger honom väsentlig kontroll över företaget.

För alla som är intresserade av mer information om Huang Zheng, här är två intervjuer med honom:

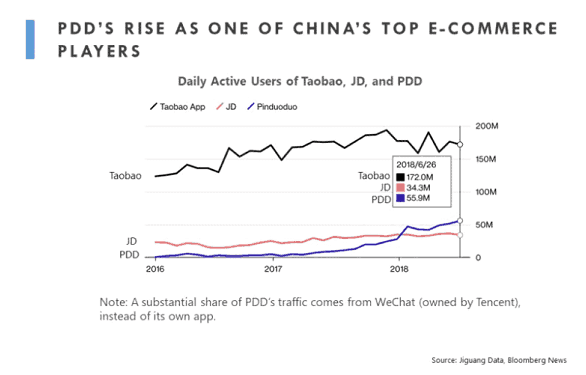

De dominerande aktörerna i Kinas e-handelsindustri har i flera år varit Alibaba och JD.com. Faktum är att många investerare antog att det redan var mättat, och alla kommande spelare skulle ha mycket svårt att komma ikapp dessa två juggernauts. Ankomsten av Pinduoduo förändrade branschen, och det verkar som att den redan överträffade nej. spelare JD.com.

Alibaba är fortfarande den obestridda mästaren med 755 miljoner genomsnittliga användare per månad (MAU). JD avslöjar inte detta nummer, det publicerar snarare antalet årliga aktiva kundkonton, vilket är användare som har gjort minst ett köp under året. Denna siffra nådde 321 miljoner under det senaste kvartalet, en ökning med 3,5 % från för ett år sedan. Pinduoduo, å andra sidan, avslöjar årliga aktiva köpare (483 miljoner under Q22019) men det inkluderar användare som kanske inte har köpt något.

Enligt Bloomberg News och Jiguang överträffade Pinduoduo JD.com i dagligt aktiva användare för mer än ett år sedan i början av 2018. Dagliga användare kanske inte direkt översätter till köpare, men det verkar som att PDD har vuxit ur JD när det gäller sin användarbas.

När det kommer till provisioner tar Alibaba ut 0,5%-5% för Tmall, 0% för Taobao och 5-8% för Alibaba.com-plattformar. JD.coms provisionsavgifter är 2-5 %, vilket fortfarande är långt över de priser som PDD tar ut (0,6 %). Detta gör att det finns ett stort utrymme för en eventuell ökning i framtiden.

Det verkar som att företaget vill sänka priserna så mycket som möjligt för att driva in handlare och kunder på plattformen, vilket är vettigt i det långa loppet.

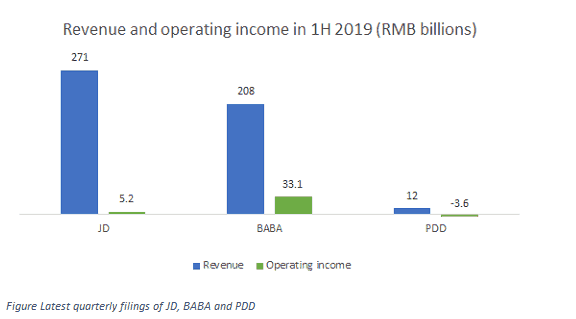

JD.com genererade 271 miljarder RMB i intäkter under de första sex månaderna 2019, med en rörelsevinst på 5,2 miljarder RMB. Lönsamheten hos JD är fortfarande lägre än Alibabas, på grund av de låga marginalerna för deras direktförsäljningsverksamhet. BABA genererade en rörelsevinst på 33,1 miljarder RMB på intäkter på 208 miljarder RMB, vilket inte bara inkluderar e-handel utan även deras molntjänster och andra satsningar. PDD är fortfarande en liten aktör jämfört med dem, men den kommer snabbt ikapp med intäkter på 12 miljarder RMB men rörelseförluster på totalt 3,6 miljarder RMB.

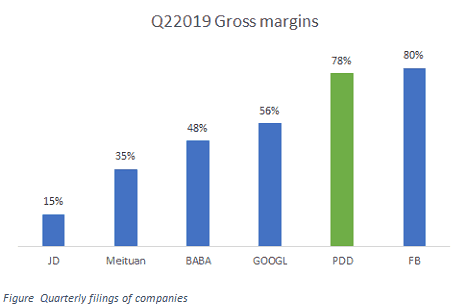

En annan skillnad som fångar blickarna är bruttomarginalerna. JD-marginalerna ligger på 15 %, låga på grund av deras direktförsäljningsmetod. Alibabas marginaler är bättre eftersom det är en lättillgänglig plattformsverksamhet, men PDD ligger på 78 %, vilket faktiskt är närmare Google (GOOGL) och Facebook (FB), eftersom 89 % av deras intäkter huvudsakligen kommer från digital reklam. Höga marginaler lämnar stort utrymme för marknadsföring och FoU-kostnader, vilket är precis vad PDD gör.

PDD möter konkurrens inte bara från etablerade jättar, utan också från nya aktörer i rymden. Totalt har 13 andra företag samlat in 2 miljarder RMB (282 miljoner USD) för att tävla i gruppköparenan, inklusive Meituan Dianpings medgrundare som lanserade plattformen SongShuPinPin. Meituan själv lanserade ett miniprogram för gruppköp på WeChat i oktober som täcker ett brett utbud av varor inklusive färsk frukt. Som förväntat i Kina, om det finns ett koncept som fungerar kan du förvänta dig mycket konkurrens på området ganska snabbt.

Jag tror att de nya aktörerna kommer att ha mycket svårt att konkurrera med PDD på grund av kraftfulla nätverkseffekter som redan finns på plats. Metcalfes lag säger att:"Effekten av ett telekommunikationsnätverk är proportionell mot kvadraten på antalet anslutna användare av systemet (n2)." Det betyder att om någon har ett nätverk på 1 000 personer och den andra ett nätverk på 10 000, är antalet aktiverade konversationer inte 10 gånger högre, det är 10^2 eller 100 gånger högre. Som ett resultat är det större nätverket ungefär 100 gånger mer värdefullt än det mindre.

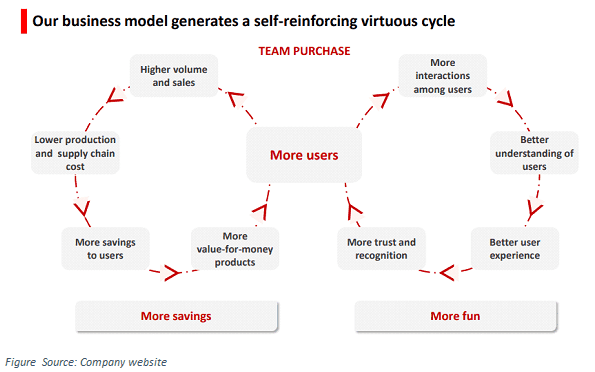

Dessutom har Pinduoduo skapat en positiv självförstärkande cykel, där det högre antalet användare leder till bättre rabatter från tillverkare vilket tar fler människor till plattformen vilket innebär ännu fler rabatter och så fortsätter det. Det är därför företaget spenderar så mycket på reklam, för att locka så många användare som möjligt för att uppnå kritisk massa och göra marknaden omöjlig att penetrera för konkurrenter. Samma loop fungerar för Amazon eller för Costco och Pinduoduo illustrerar det på följande bild:

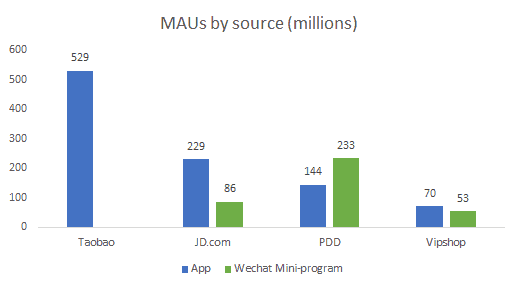

Enligt data från GGV Capital (juli 2018) är Pinduoduo mycket beroende av trafik från WeChat, till skillnad från andra e-handelsplattformar. Endast 38 % av PDD:s användare kom via appen, jämfört med 57 % för Vipshop, 73 % för JD.com och 100 % för Alibabas Taobao.

Tencent har 17% av PDD:s aktier baserat på sin senaste årsrapport, så det borde inte vara ett problem på kort sikt. Dessutom var det genomsnittliga ordervärdet under 2018 baserat på GGV Capital-data $6 på PDD, $30 på Alibaba och $60 på JD, vilket ger gott om utrymme för PDD att växa. Företaget nämnde på sitt senaste telefonkonferens att det genomsnittliga ordervärdet klättrade över 50 RMB under andra kvartalet 2019.

Figur 8 Källa:GGV Capital

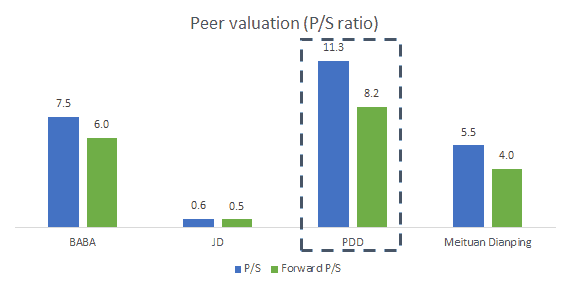

Företaget genererar ingen redovisningsvinst ännu, så det är väldigt svårt att komma med marginaluppskattningar eller en DCF-modell. Med enkla P/S-förhållanden kan vi jämföra hur det handlas i förhållande till konkurrenterna Alibaba (BABA), JD.com (JD) och MeituanDianping.

PDD-aktier är det dyraste baserat på detta mått, men det är också det snabbast växande. Pinduoduo växte 169 % under det senaste kvartalet, Meituan 51 %, Alibaba 42 % och JD 22 %. PDD är den snabbast växande av dem alla plus har mer än dubbla sina bruttomarginaler (förutom BABA). PDD-aktier är inte billigt prissatta i förhållande till sina konkurrenter, men det är billigt jämfört med dess framtida potential. Deras plattform har mycket starka nätverkseffekter, tjänar det mesta av sina pengar på digital reklam med hög marginal, vilket kan översättas till 20%+ rörelsemarginaler i framtiden.

E-handelsmarknad och detaljhandel i Kina

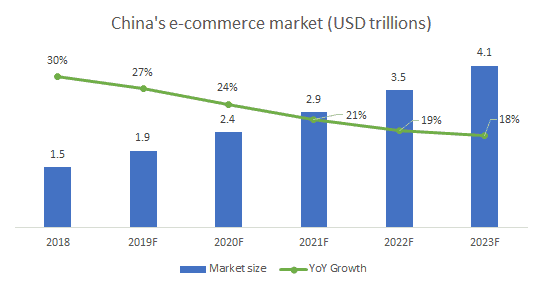

E-handelsförsäljningen i Kina nådde 684 miljarder dollar under första halvåret 2019, en ökning med 17,8 % jämfört med föregående år. Detta är en minskning från tidigare tillväxt på 32,4 % under de första sex månaderna 2018, orsakad av avtagande BNP-tillväxt i Kina och handelskriget med USA. E-handelsförsäljningen utgjorde 25 % av den totala detaljhandelsförsäljningen i landet under denna period, och östra Kina hade en andel på 83,2 %. Varor för husdjur, färsk mat och kosmetika är de populäraste kategorierna för köpare i större städer, medan hushållsapparater, kläder och biltillbehör är att föredra på landsbygdsmarknader.

Baserat på data från EMarketer förväntas Alibaba fortfarande dominera fältet med 56 % andel, JD.com är tvåa med 16,7 % och Pinduoduo kommer trea med 7,3 % av Kinas e-handelsförsäljning. Inte bara är marknaden fortfarande enorm, den växer också med tvåsiffriga siffror, så det finns stort utrymme för Pinduoduo att expandera.

Risker

Sammanfattning

Pinduoduo har snabbt klättrat till 2 a plats på Kinas e-handelsmarknad.

Även om det fortfarande ligger långt efter JD.com när det gäller GMV, kommer det snabbt ikapp. Deras marginaler är mycket överlägsna både JD och Alibaba, och plattformen har sannolikt inte nått full intäktspotential. Det genomsnittliga ordervärdet är fortfarande mycket lågt, med betydande utrymme för tillväxt.

Dessutom kommer 89 % av dess intäkter från sökning och annonsering, direkt från GMV, så det är vettigt att fokusera på marknadsföring och locka så många användare till plattformen som möjligt.

Företaget ses för närvarande som en cheapskate, vilket kan avskräcka vissa konsumenter, handlare och till och med annonsörer från att delta på plattformen.

Som nämnts i deras senaste utgåva, kom 48% av GMV redan från Tier 1 och Tier 2 städer, så denna uppfattning kommer sannolikt att förändras med tiden. Deras nya logistiksatsning representerar valfritt värde, eftersom företaget hävdar att dess e-fraktsedelsystem redan är näst störst i Kina efter Alibaba.

Pinduoduos affärsmodell är till stor del missförstådd i väst, den ses helt enkelt som ett annat e-handelsföretag. Dess aktie är också underföljd, eftersom den bara har 10Kfollowers på Seeking Alpha jämfört med JDs 84K och BABAs 343K. Kinas marknad för näthandel är enorm och växer fortfarande, men den verkliga frågan kvarstår om affärsmodellen kan utökas utomlands till andra länder och regioner.

Jag tror att Pinduoduo har en mycket stor chans att bli en bestående kraft i Kinas handelsindustri, och dess aktie erbjuder en mycket övertygande investeringsmöjlighet.

Källor:

Alibebas provisionssatser :