Anledningen till att det är så svårt att investera är för att marknaderna är obevekligt kaotiska och vi har verkligen inga medel att förutsäga hållbarheten för en bra investeringsstrategi.

En investerares resa innebär att man äter mycket ödmjuk paj och vänder på några av de omhuldade idéerna som du fick vid tidigare tillfällen under din resa.

Vi är inte ensamma om detta.

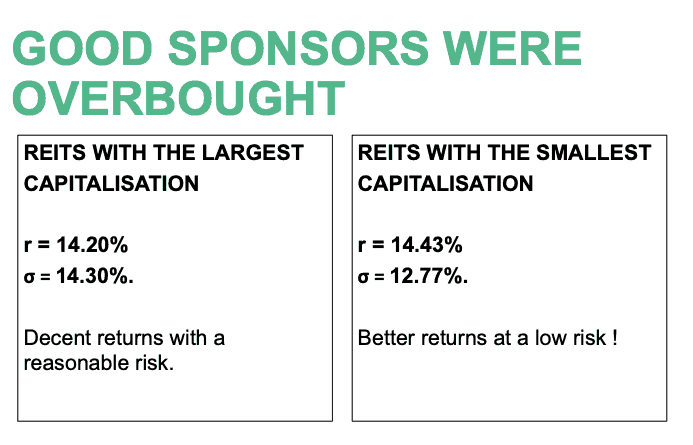

Den 15 december 2018 gick jag till en Bloomberg-terminal med ett specifikt syfte – för att avfärda den populära idén att REITs med de bästa sponsorerna kanske inte ger den bästa avkastningen till investerarna eftersom REITs med toppsponsorer redan har ett starkt rykte och kan vara överköpta .

Den intellektuella utmaningen jag var tvungen att övervinna var att ta reda på vilka faktorer som var lämpliga som en proxy för chefskvalitet. Detta var en bra idé – att använda marknadsvärde gjorde det också möjligt för mig att testa för "småföretagseffekten" som föreslagits av akademiker där de hävdade att små företag överträffar stora företag eftersom de var mer riskfyllda så måste ge en större riskpremie till privata investerare. Så jag nöjde mig med att använda börsvärde efter att ha observerat skärmen.

Tio av de största REITs förra året såg ut som studenter som har blivit utvalda att gå på Gifted-programmet:

Tio av de minsta REITs, däremot, såg ut som elever som hittats i interneringsklassen :

Vid backtestning förra året upptäckte jag att faktiskt, de tio REITs med det minsta börsvärdet inte bara gav bättre avkastning, utan avkastningen hade också en lägre risk. Detta resulterade i följande bild som jag normalt delar med mina elever i varje omgång.

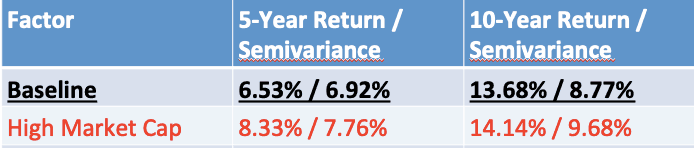

Snabbspolning ett år senare, när jag genomförde kursen i september 2019, märkte jag en intressant blip – att välja REITs med det minsta börsvärdet börjar tappa det är magi till en sådan grad att jag måste revidera resultaten som gjordes förra året.

Kort sagt, det är dags att äta upp mina ord och överväga möjligheten till en vändning.

Så den här gången började jag testa en REIT-strategi som valde en REIT specifikt för hur stor den är.

Resultaten visar en fullständig omvändning av mitt tidigare fynd :

Avkastningen på 5 och 10 år för en REIT-portfölj hade båda överlägsen avkastning jämfört med baslinjestrategin som köpte varje REIT i lika vikt, om än med en högre nedåtrisk.

Det finns flera möjliga sätt att förklara detta fenomen:

Det finns praktiska konsekvenser om man ignorerar denna flygning till kvalitet.

När kursen genomfördes förra månaden erbjöds mina elever Mapletree Commercial Trust av den kvantitativa modellen och valde att förkasta den eftersom de menade att det fanns lite uppsida till disken. Utbytet hade komprimerats till mindre än 4%. Eftersom jag har en personlig preferens för högavkastande aktier, höll jag glatt med klassen.

Som det visade sig Mapletree Commercial Trust gick från 2,14 USD till 2,24 USD eftersom det har valts ut för att ersätta HPH Trust i Straits Times Index.

Mina elever skulle ha gjort det så mycket bättre om de hade lyssnat på den kvantitativa modellen och inte slängt denna aktie.

Din investeringsresa kommer att vara full av liknande misstag när du granskar din portfölj i efterhand, men du kan trösta dig med att missa en bra investering inte kommer att vara ödesdigert för dina investeringsresultat. Net-net, elever i Early Retirement Masterclass har fattat ett större antal bättre beslut än dåliga.

Även om det är för tidigt att dra slutsatsen hur bra mina elever har gjort det sedan förra månaden på längre sikt, har portföljen som de har byggt för närvarande en intern avkastning på 27,08 %, inte alltför illa om du frågar mig.

Nyckeln?

Äter ödmjuk paj ofta och gärna.

Det är där pengarna ligger.

Ps; Jag talar ofta om förtidspensionering och de val vi står inför idag. I mina samtal ger jag också några gratis strategier för att gå framåt för passiv inkomst och för att nå pensionsmål tidigare med hjälp av aktiemarknaden. Du kan ta reda på mer här.

Jag vill lära mig att investera på aktiemarknaden

Vill du ha smartare feedback från anställda? Skaffa lite spel

Låt oss lära oss några av funktionerna i SIP som kan gynna investerare

Bli en bättre investerare Del II:Varför investera i små företag?

Bli en bättre investerare Del III:7 regler för att minimera förluster och maximera vinster

Lär dig hur du blir en scalper i optionshandel

Ge upp dessa 5 saker om du vill bli skuldfri 2020, säger experter

Lagstiftare vill ge studenter med narkotikadomar tillgång till ekonomiskt stöd