Till nya investerare, som till och med försöker hitta dem bland de 700+ noterade aktierna i Singapore Exchange kan visa sig vara en mardröm.

Att bestämma sig för vilka företag som är undervärderade kan vara en massiv huvudvärk.

För att lägga till problemet, det finns ett dussin tillvägagångssätt, ett dussin experter och ett dussin sätt att "beräkna" om en aktie verkligen är undervärderad.

Alltför ofta förlamar denna informationsöverbelastning nya investerare.

Dagens artikel kommer att skära igenom en del av det där ludd.

Hur?

Vi använder beprövade, testade, matematiska siffror som är lätta att förstå, för att bara titta på företag som är värda vår tid och pengar att investera i.

Detta ger dig en tydlig, begriplig, forskningsstödd metod för att öka dina pengar.

Inte hokus pokus. "Titta på linjen! bekräfta gå upp! min Shifu säger en!”

Inte subjektivt "åh jag tror det har en vallgrav".

Vi använder siffror och nyckeltal som har testats och bevisats (titta på bevisen senare) för att generera högre avkastning än genomsnittet för investerare under långa tidsperioder – så att du kan göra detsamma och skära bort det onödiga.

Jag kan inte tillräckligt rekommendera att du använder beprövade strategier (av vilka det finns få, och om du väljer en, håll dig till det) för att hjälpa dig att investera kontra att lita på "instinkt" och "känslor".

De har aldrig tjänat en investerare väl.

Låt oss prata om våra valda kriterier idag. Vi använder Piotroski F-poäng, Altmann Z-poäng och ett enkelt pris-till-bokförhållande.

9 poäng. Företag med 8 eller 9 poäng är starka. Företag med 0-2 poäng anses vara svaga.

Joseph Piotroski, som skapade testet, fann att under en 12-årsperiod från 2003-2015 , en portfölj av aktier med hög F-poäng (8 eller 9 poäng) tjänade i genomsnitt 18,3 % årligen. Dessa resultat erhölls genom backtesting. Du kan läsa detaljerna här.

Du bör sikta på företag med poängen 3 och uppåt. Poängen 1,8 och NEDAN indikerar att ett företag mycket gärna går i konkurs. Poäng på 3 och högre indikerar att det är osannolikt att gå i konkurs.

I sitt första test visade sig Altman Z-Score vara 72 % korrekt när det gäller att förutsäga konkurs två år före händelsen, med ett typ II-fel (falskt negativ) på 6 % (Altman, 1968).

I en serie efterföljande tester som täckte tre perioder under de kommande 31 åren (fram till 1999) visade sig modellen vara ungefär 80–90 % korrekt när det gäller att förutsäga konkurs ett år före händelsen, med ett typ II-fel (som klassificerar företag som går i konkurs när det inte går i konkurs) på cirka 15–20 % (Altman, 2000).

Pris till bokförhållande är lika enkelt som det låter. Vad den mäter är företagets aktiekurs (vad marknaden anser att den är värd för närvarande) kontra dess bokförda värde (vad företaget faktiskt har i termer av värde, som kontanter, mark och byggnader, etc.).

Ett pris/bokförhållande på 1 indikerar att företaget har ett jämnt pris.

Ett pris/bokförhållande på mindre än 1 innebär att företaget är undervärderat jämfört med vad det besitter. Det kan bero på att företaget är i ekonomisk nöd eller för att det kan stå inför svåra negativa förhållanden framöver, eller kanske är det relaterat till något annat.

Möjligheterna är obegränsade.

Som behandlats ovan är möjligheterna för ett företag att undervärderas vida och varierande.

För att minska antalet scenarier där vi blir överkörda och förlorar våra pengar var det nödvändigt för oss att kontrollera vilka nyckeltal i kombination som skulle fungera bäst.

En screener gör detta för oss rent och effektivt.

Vad är en screener?

Det enkla svaret är att det är ett filter.

När du använder en screener applicerar den ett filter på alla tillgängliga aktier (du kan välja vilken marknad, Singapore, Hong Kong, USA) för att ENDAST SE FÖRETAG SOM UPPFÖRDE KRITERIERNA DU HAR SÄTT.

Till exempel, med hjälp av kriterierna jag satte upp ovan, presenteras endast företag som har stor finansiell styrka (Piotroski F-Score), som sannolikt inte kommer att gå i konkurs (Altmann Z Score) och som är undervärderade (Price to Book Ratio).

Det är som att sålla guld från sand.

Vi vill göra samma sak. Vi vill leta efter företag som är guld bland sanden.

Att göra detta minskar också drastiskt den tid du måste spendera.

Istället för att analysera 700 företag, helt plötsligt, behöver du bara titta på 10-15 i bästa fall!

Faktum är att med dessa nyckeltal genererade jag bara 7 företag att titta på.

Och jag valde de 5 företag som var mest undervärderade (och därmed representerade de mest potentiella vinsterna för investeraren ).

Användbart är det inte?

Låt oss ta en titt på dessa 5 företag.

Obs:All potentiell vinst beräknas genom att subtrahera aktuell aktiekurs från aktiekursen till verkligt värde (nettotillgångsvärdering) .

Observera att S&P-indexet som Warren Buffet har rekommenderat sin vilja att investera i efter hans bortgång har en genomsnittlig avkastning på 10 % hittills.

Detta är riktmärkena vi måste slå.

Annars är det helt enkelt bättre att investera i S&P-indexet och sluta slösa bort vår tid.

Sektor :Detaljhandel

Industri :Livsmedelsdetaljhandel

Kod :SGX: 1F0

| Aktiekurs | SGD0.12 |

| Nettotillgångsvärdering | SGD0.139 |

| Pris till bokförhållande | 0,8647 |

| Altmann Z-Score | 4,273 |

| Piotroski F-Score | 8 |

Shopper360 Ltd. är ett investeringsholdingbolag som ägnar sig åt tillhandahållande av shoppermarknadsföringstjänster.

Det tjänar pengar genom följande affärsområden:

Segmentet Annonsering i butik och digital marknadsföring tillhandahålla reklamtjänster i butik till varumärkesägare av konsumentprodukter i sina detaljhandelspartners inklusive stormarknader, stormarknader, apotek och närbutiker.

Field Force Management-segment består av merchandiser, säljkår och övervaknings- och talanghanteringstjänster.

Sampling Activities &Event Management segment tillhandahåller promotortjänster i butik som består av provtagning och eventhantering för produktlanseringar, roadshows, seminarier och årliga middagar. Det erbjuder också marknadsföringsprogram, marknadsföringsintelligens och analys samt tjänster för hantering av konsumentrelationer.

Investment Holding-segmentet omfattar lednings- och företagstjänster som tillhandahålls dess dotterbolag.

Företaget grundades den 27 december 2016 och har sitt huvudkontor i Petaling Jaya, Malaysia.

Sektor :Producent Tillverkning

Industri :Elektriska produkter

Kod :SGX: BDA

| Aktiekurs | SGD0,785 |

| Nettotillgångsvärdering | SGD0,963 |

| Pris till bokförhållande | 0,815 |

| Altmann Z-Score | 3,623 |

| Piotroski F-Score | 8 |

PNE Industries Ltd. är ett investeringsholdingbolag som bedriver design, tillverkning och försäljning av elektroniska produkter.

Den fungerar genom två segment:

Segmentet Kontraktstillverkning utvecklar elektroniska styrenheter och transformatorer.

Handelssegmentet producerar och säljer nödbelysningsutrustning och tryckmaterial.

PNE Industries grundades den 25 september 1999 och har sitt huvudkontor i Singapore.

Sektor :Distributionstjänster

Industri :Grossistförsäljare

Kod :SGX: AWC

| Aktiekurs | SGD0,73 |

| Nettotillgångsvärdering | SGD0.886 |

| Pris till bokförhållande | 0,824 |

| Altmann Z-Score | 3.612 |

| Piotroski F-Score | 8 |

Brook Crompton Holdings Ltd. bedriver distribution av elmotorer. Det erbjuder även förvaltningstjänster.

Det verkar inom följande segment:Asien och Stillahavsområdet, Storbritannien, Nordamerika och Företag.

Företaget grundades den 11 december 1947 och har sitt huvudkontor i Singapore.

Sektor :Tekniktjänster

Industri :Internetprogramvara/tjänster

Kod :SGX: 5OC

| Aktiekurs | SGD0.067 |

| Nettotillgångsvärdering | SGD0,098 |

| Pris till bokförhållande | 0,65 |

| Altmann Z-Score | 3.054 |

| Piotroski F-Score | 8 |

Koyo International Ltd. är ett investeringsholdingbolag som ägnar sig åt tillhandahållande av mekaniska och elektrotekniska tjänster.

Den fungerar genom följande segment:

Mechanical Engineering-segmentet involverar att designa och installera luftkonditionering och mekanisk ventilation, VVS och sanitetsinstallationer, brandförebyggande och skyddssystem samt integrerade system.

Elektroniken fokuserar på att planera och installera hög- och lågspänningssystem för elektriska distributionssystem och kommunikations-, audiovisuella och värdepapperssystem.

Facilitetshantering ger underhåll, reparation och utbyte av kommersiella byggnader, hotell, skolor och universitet.

Företaget grundades av Chek Heng Foo den 4 januari 2001 och har sitt huvudkontor i Singapore.

Sektor :Processindustrier

Industri :Behållare/förpackningar

Lagerkod:(SGX:BEI)

| Aktiekurs | SGD0.56 |

| Nettotillgångsvärdering | 0,97 SGD |

| Pris till bokförhållande | 0,584 |

| Altmann Z-Score | 3,617 |

| Piotroski F-Score | 8 |

LHT Holdings Ltd. bedriver tillverkning och distribution av träpallar och trärelaterade produkter.

Den verkar genom följande affärssegment:

Pall- och förpackningssegmentet tillverkar och levererar träpallar och lådor för packning av industriprodukter.

Segmentet timmerrelaterade produkter innebär handel med träråvaror.

Segmentet Tekniskt trä och relaterade produkter producera tekniskt trä, tekniskt trägolv och träavfallsinsamling. Segmentet Palluthyrning och övriga tjänster hanterar palluthyrningsverksamheten.

Företaget grundades av Neo Koon Boo och Tan Kim Sing 1977 och har sitt huvudkontor i Singapore.

Du kanske har märkt att jag inte nödvändigtvis gjorde en djupdykning på de nämnda företagen.

Detta beror på att ytterligare analys av de företag som görs måste falla inom kategorin subjektiv värdering.

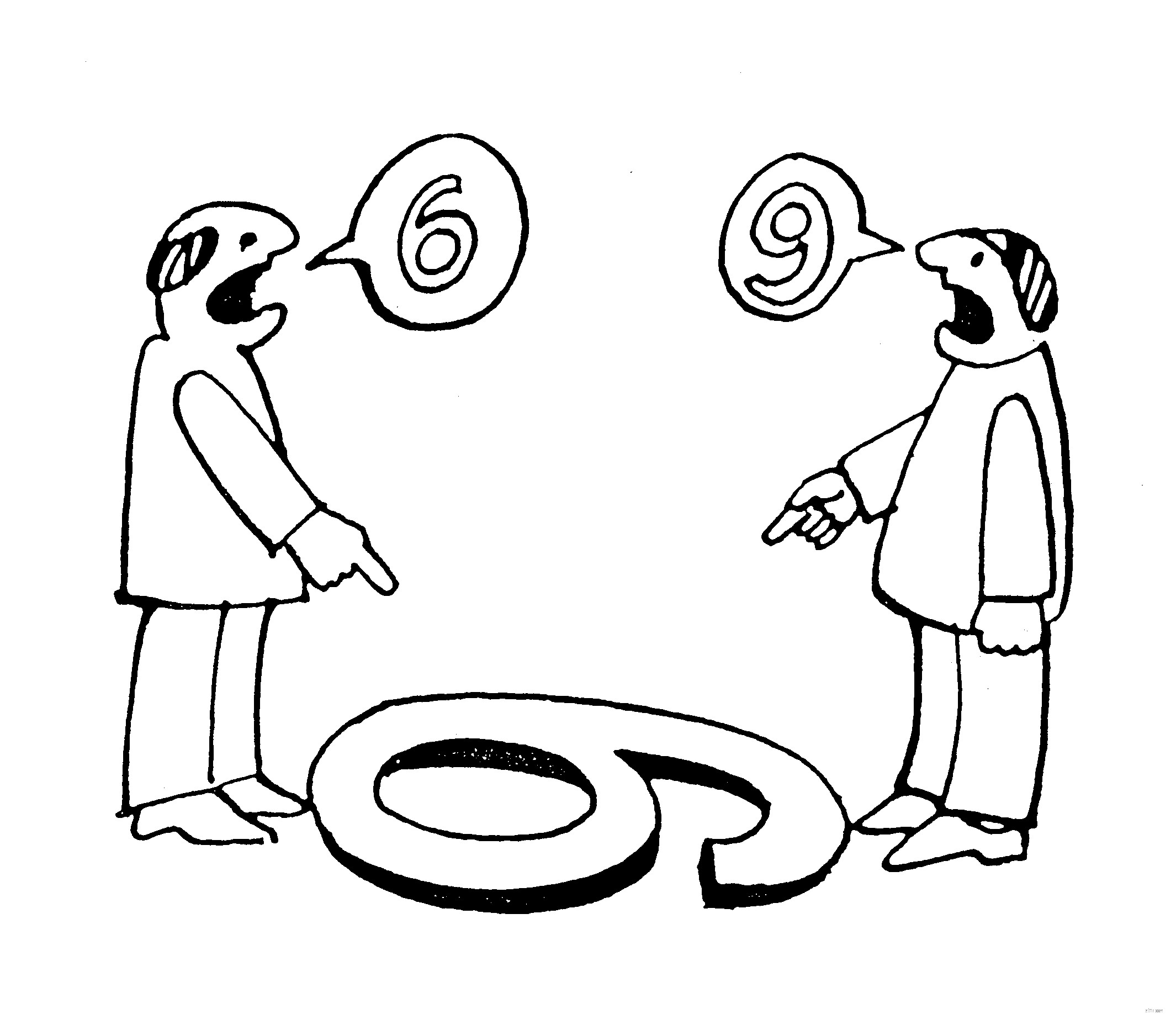

Två olika personer kan mötas, titta på samma aktie och komma fram till olika slutsatser.

Jag har idag siktat på att ta bort sådana personliga åsikter från situationen genom att bara titta på företagets siffror, som även om det är diskutabelt är oändligt mycket mindre än en subjektiv syn.

Genom att göra det hoppas jag ha gett dig den sortens kristallklara klarhet som så ofta saknas på aktiemarknaderna och de som är nya.

Jag hoppas att du har haft god nytta av att läsa detta.

I så fall ber jag dig att dela den så att dina medvänner och eventuella/potentiella investerare kan investera bättre.

Vänliga Hälsningar,

Irving

PS:Om du vill påskynda din inlärning om hur du identifierar företag (aktier) att investera i, kan du registrera dig för en gratis introduktionsworkshop här.

Hur man investerar i Dubai Company-aktier

Tilläggsvärde:7 toppaktier för 2019

De bästa aktierna för artificiell intelligens för 2022 i Indien!

Bästa spritbranschens aktier i Indien – stora alkoholföretag 2022!

Indiska energiaktier 2021 – Bästa el- och kraftföretag!

Mest lönsamma företag i Indien – Topp 10 största företag efter nettovinster!

Bästa vallgravföretagen i Indien – Warren Buffetts aktier!

Topföretag med Zero Promoter Holding i Indien!!