Batch 11 kan sägas vara den olyckligaste gruppen av Early Retirement Masterclass (ERM)-utexaminerade hittills med klassen genomförd den 11 januari 2020, ungefär två veckor innan COVID-19-viruset slog till. Eftersom de flesta andra tränare inte gillar att prata om underpresterande portföljer, ger en studie av Batch 11 en unik möjlighet att se över hur en anständig process för att investera pengar fortfarande kan leda till små investeringsförluster.

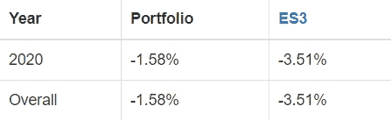

Om du granskar portföljens övergripande prestanda i förhållande till STI ETF är resultatet faktiskt ganska rimligt.

Portföljen levde upp till sina defensiva förväntningar då den bara tappade 1,58 % jämfört med STI ETF:s förluster på 3,51 %.

Strategiskt hade skapandet av portföljen en brist som jag måste vara väldigt ärlig med.

Den 11 januari 2020 var den ursprungliga tanken att gå "risk på" och gå för en något högre risk så att uppsidan av eventuella marknadsvinster kan fångas av portföljen. Det var också en viktig förändring i studenternas beteende den här gången – tidigare partier valde REIT-portföljer med lägre avkastning för att uppnå en ännu lägre volatilitet. Denna grupp röstade faktiskt för högre kvalitet REIT-räknare med mycket lägre genomsnittlig avkastning för att fånga fler kapitalvinster. Sammantaget gav portföljdesignen eko på marknadernas optimism under det nya året.

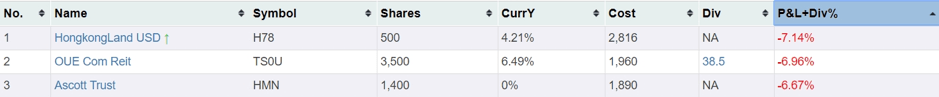

Låt oss titta på de tre sämst presterande räknarna i portföljen:

Gruppen valde Hong Kong Land med vidöppna ögon, eftersom de var brett intresserade av denna billiga disk eftersom den är det säkraste sättet att ta sig till Hongkongs återhämtning. Ascott Trust och OUE Commercial Trust skulle ha gjort anständiga investeringar om det inte vore för virusutbrottet.

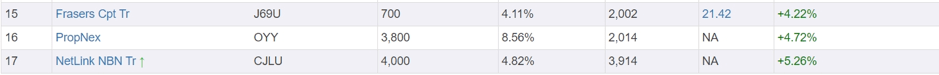

Portföljen saknar inte sina defensiva kärnstyrkor och här är de tre bäst presterande motspelarna :

Uppenbarligen påverkade viruset inte alla REITs jämnt. Frasers Centrepoint Trust gjorde bra ifrån sig eftersom fotfallet knappast påverkades i hjärtats köpcentra. NetLink Trust var en stor vinnare denna virussäsong och hade varit en regelbundet injicerad räknare sedan batch 3.

Det som är av intresse är disken PropNex. När klassen valde PropNex baserades den inte alls på en kvantitativ modell. Det injicerades baserat på enhälligt positiva mäklarrapporter på denna disk och var ett tillväxtspel under 2020. Denna aktie förväntades inte prestera under ett virusutbrott, men det visade sig vara räddning från underprestationer.

17 000 USD, med hävstång till 34 000 USD, investerades i Batch 11-portföljen. Eftersom den överordnade policyn för ERM-programmet är att tränaren ska ha skinn spelet (eller till och med själen i spelet), injicerades ytterligare $5 000 i portföljen med ERM-communityt som valde NetLink Trust, Mapletree North Asia Commercial Trust, Cromwell REIT , OCBA och Hong Kong Land för injektioner. Portföljen är nu cirka 44 000 $ stor.

Med covid-19-viruset som infekterar länder i Europa och Mellanöstern kommer situationen att bli värre innan den blir ännu bättre. Batch 11 bör rusta sig för ytterligare förluster. Likväl, som med den defensiva karaktären hos alla ERM-portföljer som byggts av dess studenter, förväntar jag mig att portföljen kommer att utveckla en defensiv kudde av utdelningar över tiden.

Detta kommer nästan garantera dess prestanda i förhållande till marknadsriktmärket för STI-index.

Relaterad läsning:Hur defensiva portföljer tar emot Covid-19-viruset

Upptäck hur du går i pension tidigt med en defensiv utdelningsportfölj i den här sessionen.

2 utdelningsaktier för det långa loppet

Hur man hittar de bästa utdelningsaktier

Det enkla sättet till ekonomiskt oberoende

3 enkla steg för att starta en utdelningsportfölj

Plantera fröet

Facebook är årets sämsta företag

Är en livränta den värsta investeringen en ung person kan göra?

Hitta de bästa aktierna med hög utdelning för din portfölj