Jag tenderar att lämna mina investeringar på autopilot, och föredrar att lägga min tid på att läsa ekonomiböcker för att förbättra mitt föreläsningsmaterial. Så det var mycket av en chock för mig när en student skrev till mig och informerade mig om att Maybank Kim Eng hade reviderat sitt betygssystem för EC World REIT från Grade A till Non-marginable . För att göra saken mer irriterande minns jag att min MKBE-kontochef berättade för mig om hur bra EC World REIT var eftersom de genomförde en roadshow för en tid sedan.

När investerare är engagerade i hävstångsinvesteringar måste de övervaka sin marginalkontoförhållande mycket noggrant och de flesta av mina ERM-studenter är noga med att hålla den på 200 %. Om deras portfölj sjunker i värde med 30% kommer marginalkontokvoten att sjunka i motsvarande grad. När det når ett tröskelvärde på 140 % kommer investeraren att få ett marginalsamtal från en mäklare och måste omedelbart tillföra pengar till sina marginalkonton för att förhindra att mäklaren likviderar sina investeringar.

Denna nedgradering kom vid en mycket dålig tidpunkt. Många marginalkontoinnehavare har förlorat pengar sedan covid-19-utbrottet och en nedgradering som denna skulle utlösa många fall av marginalsamtal.

Anta att du är en marginalinvesterare (som inte deltog i ERM) men att du höll två aktier i lika vikt med en marginalkontokvot på 200 %. Om en av aktierna råkar vara EC World, efter nedgraderingen, kommer dina EC World REITs inte att räknas mot ditt säkerhetsvärde och din marginalkontokvot kommer att sjunka med hälften. Detta kan potentiellt minska ditt förhållande från 200% till 100%.

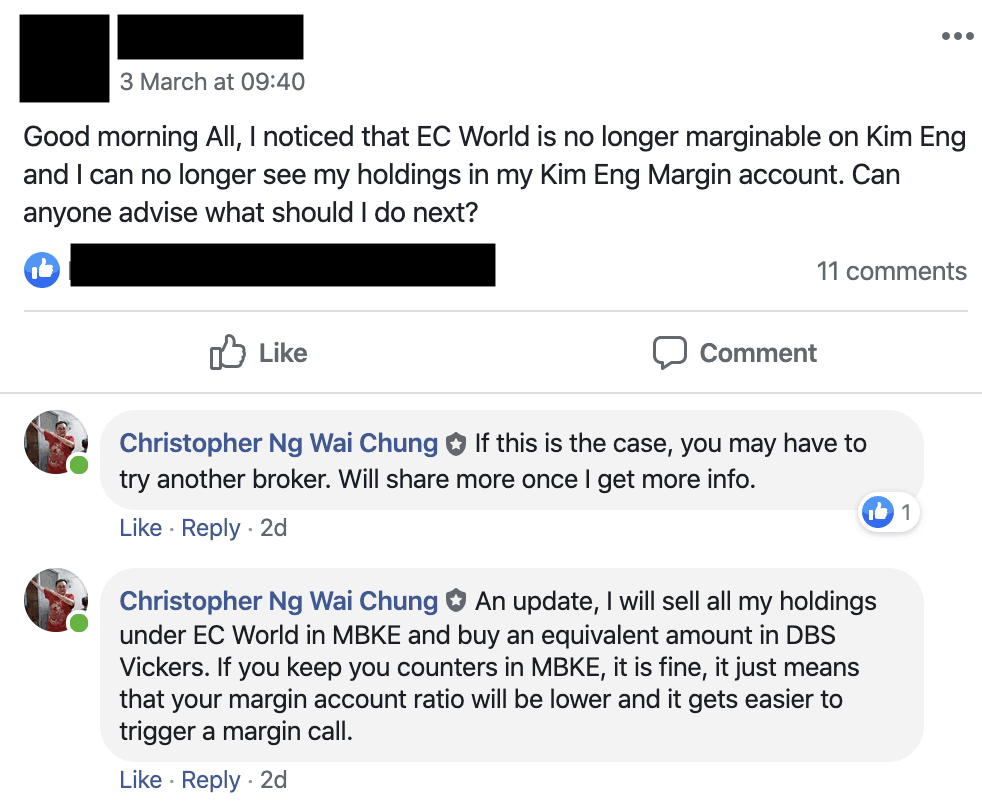

Eftersom vi tenderar att utnyttja blue-chips och REITs i ERM-programmet, är en nedgradering från A till icke-marginalstatus utan en mellanliggande nedgradering till B utan motstycke och brådskande åtgärder krävs. Som tränare har jag inte alla svar klara med så kort varsel, så jag måste vända mig till ERM Facebook-gruppen för ömsesidigt stöd.

Efter en intensiv pow-wow inom gemenskapen, brainstormade ERM-studenter i princip några alternativ för att svara på den här situationen:

Den bästa praxisen är att hantera mer än en leverantör av marginalkonton. Aktier som är oacceptabla för en mäklare kan vara acceptabla för en annan.

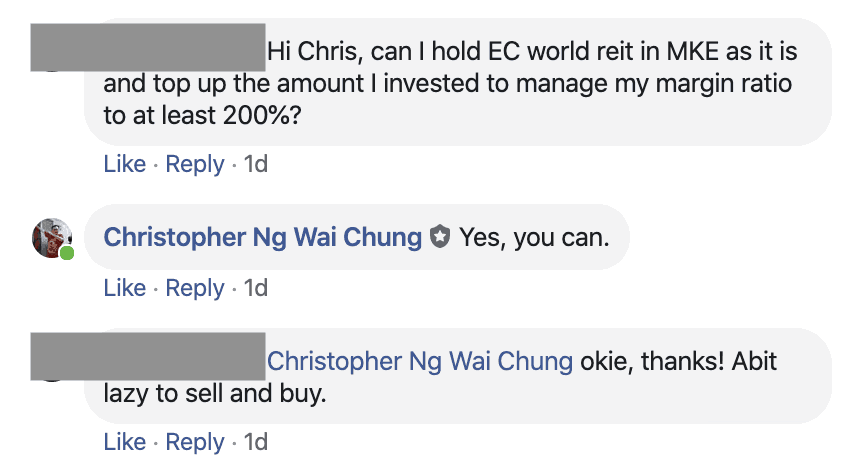

Så den andra lösningen är att byta mäklare. Jag har två hävstångskonton, Maybank Kim Eng och DBS Vickers. Vad jag gjorde som svar på nyheten var att jag sålde mina MBKE-diskar från EC World och köpte lika många aktier under DBS Vickers. Det här var inte ett helt kunnigt drag eftersom jag förlorade 50 USD i mäklararvoden och 200 USD från diskens bud-/frågakurs.

En dold fördel är dock att marginalintresset är lägre under DBS Vickers.

Jag är tacksam för att jag har mycket förnuftiga studenter som föreslog det mest kontraintuitiva svaret på att inte göra någonting. Mina elever är konservativa investerare och tenderar att diversifiera mycket aggressivt och minskningen av dessa kontoförhållanden skulle vara försumbar. För studenter som insisterar på att behålla förhållandet på 200 %, var allt de behövde göra att fylla på sina konton.

Jag gillar också det här alternativet eftersom mäklaren inte får betalt när ett konto blir likviderat.

Samhället övervägde inte det här alternativet men jag tror att det är värt att överväga detta om detta händer i framtiden med en annan disk. Om nedgraderingen skulle ske med Keppel DC REIT, skulle jag kunna vända mig till Mapletree Industrial Trust. Om det hände med Capital Mall Trust, kan vi övergå till Frasers Centrepointtrust.

Problemet är att EC World REIT investerar i logistikfastigheter i Kina. Detta gör den mer eller mindre till en unik varelse i sig. Så just nu tvivlar jag på att det finns en riktigt likvärdig disk.

Om du trycker på mig för ett alternativ skulle kanske en nära motsvarighet vara Capital Retail ChinaTrust, Sasseur REIT eller till och med nästa United Hampshire US REIT, men det sträcker sig i alla tre fallen.

Summan av kardemumman är detta.

Att utnyttja investeringar ger en helt ny dimension till risken som investeraren tar utöver den finansiella risken bakom en aktiedisk:

När detta händer kan en gemenskap för att diskutera en möjlig handlingsplan avsevärt minska mängden stress för investeraren.

ERM Facebook-gruppen består av 370+ alumner som har utbildats i grunderna för hävstångsinvesteringar. 40 % av de aktiva medlemmarna hävdar att de har ett marginalkonto och ägnar sig åt hävstångsinvesteringar. Gå med i vår stam!

Vad ska du göra när obehöriga uttag görs från ditt checkkonto?

Vad händer när du refinansierar ditt hem?

Vad du ska göra när du har arbetsgivarlager i din pensionsplan

Vad händer med dina digitala tillgångar när du dör?

Vad händer med ett bankkonto när någon dör?

Vad händer med dina aktier när aktiemäklare går i konkurs i Indien?

Vad du ska göra när din bolåneansökan avslås

Vad händer med aktier när ett företag blir privat?