ComfortDelGro Taxi VD, Ang Wei Neng, meddelade nyligen att företaget förväntas gå med förlust för året som slutar 31 december 2020 och att det kommer att vara "första gången Singapores största taxioperatör kommer att gå med förluster efter helåret".

Han tillade att "den dramatiska minskningen av turistankomster, det ökade antalet människor som jobbar hemifrån, de förbättrade åtgärderna för att begränsa trängseln i köpcentra och matställen samt stängningen av nattklubbar, har en enorm inverkan på våra taxibilar."

Singapores regering har avsatt 55 miljarder S$ eller 11 % av BNP för att stödja ekonomin. Stimulanspaketet säkerställer att företag kan överleva och att människor kan få någon form av stöd för att klara sina dagliga utgifter.

Som ett stort företag förväntade sig ComfortDelGrois att dela ut inte bara de belopp som mottagits som ett genomslag utan även ytterligare belopp från sina reserver. Detta framgår av deras senaste tillkännagivanden:

Stora företag är medvetna om att de behöver stödja sina kunder och leverantörer eftersom varje permanent upphörande kommer att orsaka ännu större ekonomisk påverkan och massiva förluster av arbetstillfällen. Detta skulle innebära en allvarlig träff för ComfortDelGros resultat, inte bara på grund av lägre efterfrågan utan också hjälp till dess affärspartners.

Med tanke på att ComfortDelGro handlas på sin lägsta nivå i fem år, ville vi göra en analys och avgöra om det finns något köpfall för företaget.

ComfortDelGro(CDG) är ett av de största landtransportföretagen i världen. CDG:s verksamheter inkluderar buss, taxi, järnväg, biluthyrning och leasing, biltekniktjänster, inspektions- och testtjänster, körcenter, icke-akuta patienttransporttjänster, försäkringsmäklartjänster och utomhusreklam.

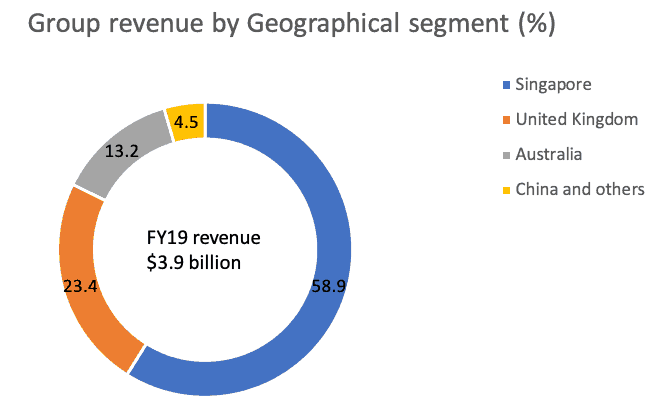

CDG har en betydande närvaro utomlands. Koncernens verksamhet sträcker sig för närvarande från Storbritannien och Irland till Australien, Vietnam, Malaysia, samt över 11 städer i Kina, inklusive Peking, Shanghai, Guangzhou, Shenyang och Chengdu. Baserat på dess geografiska intäkter kan vi se att de tre kärnmarknaderna är Singapore, Storbritannien och Australien.

I Singapore äger CDG den största och troligen mest välkända taxiserien och även SBS Transit, den största bussoperatören i Singapore.

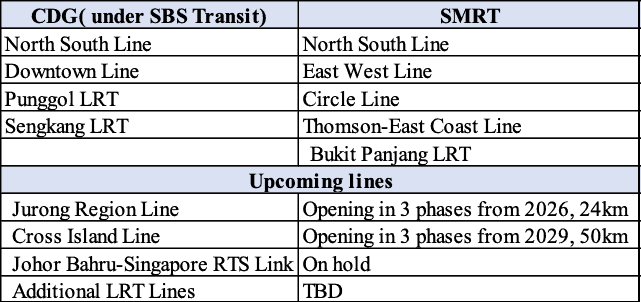

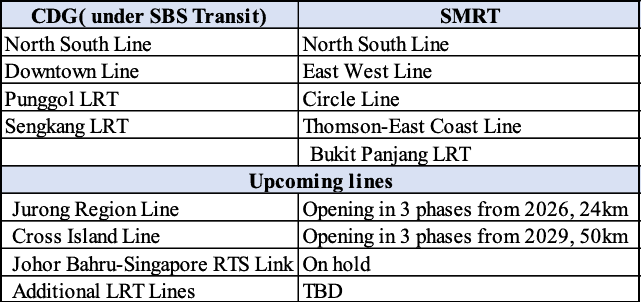

CDG hanterar också 2 MRT-tåglinjer och 2 LRT-tåglinjer genom SBS Transit.

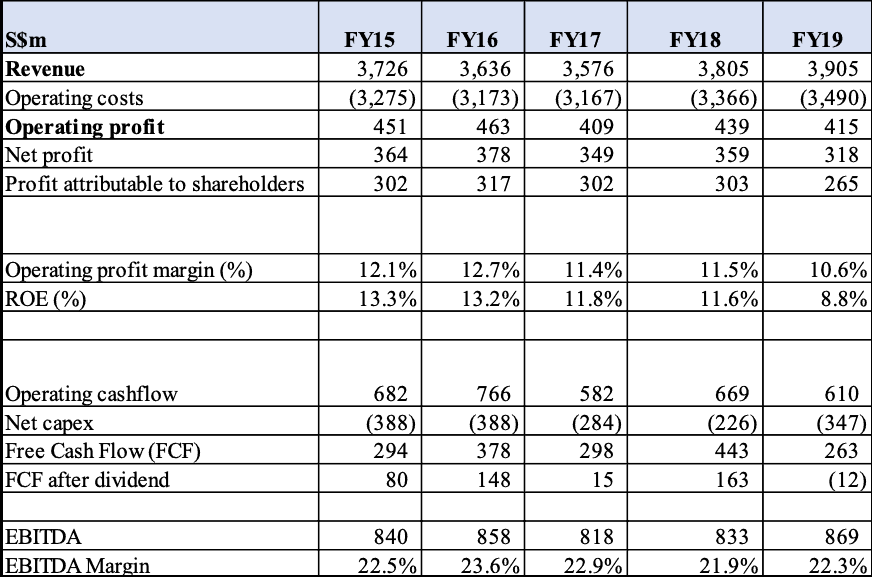

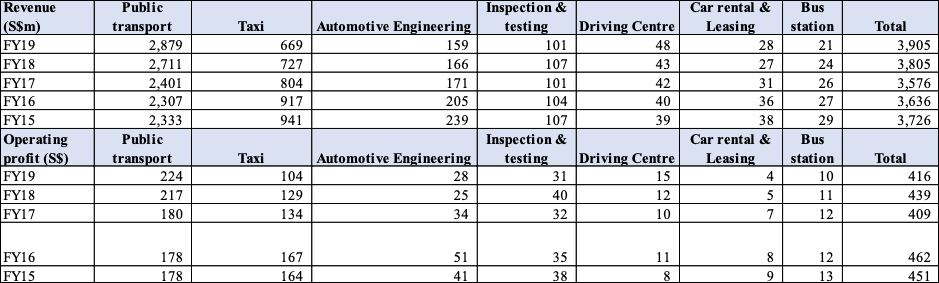

Om vi tittar på den sammanfattande ekonomin kan vi se att CDG har kunnat öka sina intäkter, vilket främst är genom förvärv. CDG har inte kunnat upprätthålla marginaler och ROE. Detta beror på stigande kostnader och även konkurrens i nyckeltaxisegmentet med Grab och Go-Jek i scenen (tidigare Uber också). Prishöjningarna för kollektivtrafiken under 2018 och 2019 bidrog till intäkterna och gjorde det möjligt för CDG att upprätthålla rörelsevinstnivåer.

Kapitalutgifter och fritt kassaflöde (FCF) har också hållits inom ett intervall. Vi kan också se att CDG försöker säkerställa att FCF efter utdelning är positiv så att de kan behålla sina skuldnivåer. Skuldnivån ökar bara med ett förvärv som leder till ökade intäkter.

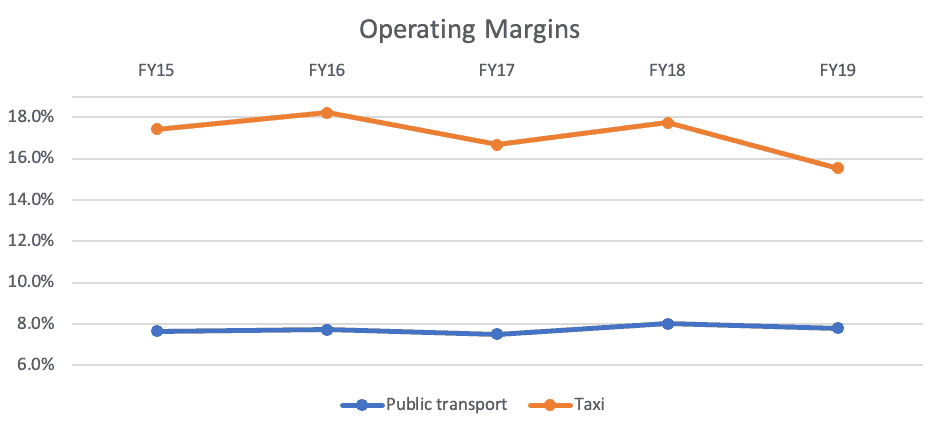

Med fokus på rörelsemarginalerna för det 2 största intäktssegmentet kan vi se att rörelsemarginalerna för kollektivtrafiksegmentet var konstanta efter prishöjningarna, utan vilka de skulle ha sjunkit markant. Taxisegmentet noterade nedgångar i linje med förväntningarna på grund av konkurrens från Grab och Go-Jek (inklusive Uber tidigare).

Ser vi i detalj över alla segment, noterar vi att de återstående fyra segmenten i stort sett har bibehållit sin andel av bidraget men är oväsentliga för den större CDG-koncernen. Det är därför aktiekursrörelsen för CDG fortfarande till stor del är kopplad till nyheter som kommer från de två största segmenten.

I det senaste tillkännagivandet den 30 mars 2020 gav CDG också en vinstvarning för räkenskapsåret som slutade den 31 december 2020. Detta betyder att istället för att notera en vinst på 200+ miljoner USD i genomsnittliga år, kommer de nu att gå med förlust. Detta är en betydande lucka. Det är troligt att alla segment kommer att drabbas hårt, särskilt segmentet Kollektivtrafik och Taxi.

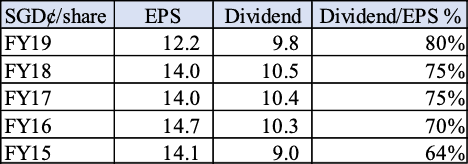

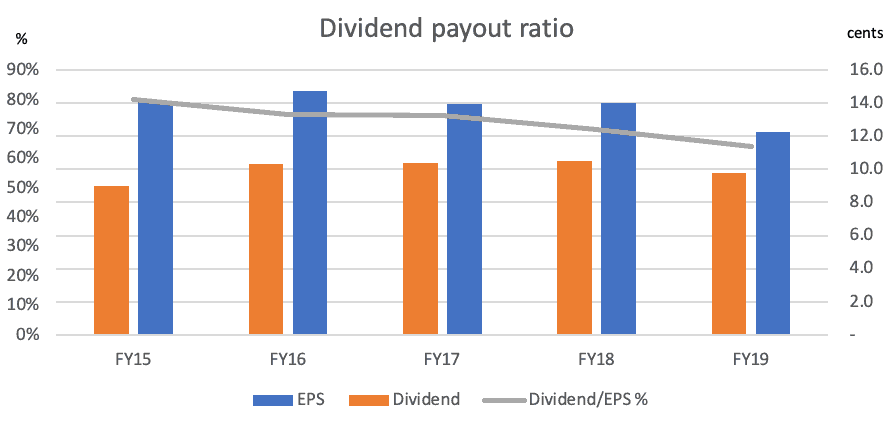

CDG antog sin första utdelningssänkning på senare tid på grund av sjunkande vinster och kassaflöde. I en sjunkande vinstmiljö förväntar vi oss att CDG kommer att bibehålla utdelningen som en % av vinsten per aktie och även säkerställa att FCF efter utdelning är positiv för att bibehålla skuldnivån som nämnts ovan. Eftersom vi kan se att CDG försöker behålla utdelningen som en % av vinst per aktie, med vinstvarningen, förväntar vi oss betydande utdelningssänkningar.

De två faktorerna som bestämmer utdelningen är tidpunkten för återhämtning från Covid och även dess tillgängliga kontanter och lånefaciliteter. Om CDG har otillräckliga lånefaciliteter kanske de inte kan dra ut för att finansiera utdelning även om de har för avsikt att göra det.

SMRT driver för närvarande 4 MRT-linjer medan SBS Transit driver 2. Vi märkte en historisk trend där SBS Transit tenderar att ha 1 färre linje än SMRT. Därför tror vi att SBS Transit har en möjlighet att få en extra MRT-linje att hantera. Detta gör det också möjligt för regeringen att minska riskerna och sprida linjerna över de två stora operatörerna.

Åkande av nya tåglinjer tenderar att börja långsamt och ta några år att öka när de nya fastigheterna nära de nya tågstationerna ökar i befolkning. När befolkningen i Singapore gradvis ökar, kommer det totala antalet åkare också att öka. Därför kommer antalet förare för Downtown-linjen att öka med tiden och leda till högre vinster.

Regeringen har en policy att minska antalet bilar på vägarna och uppmuntra kollektivtrafiken för att minska trafikstockningar och föroreningar. Vi förväntar oss att denna trend kommer att fortsätta när vi går mot smarta städer.

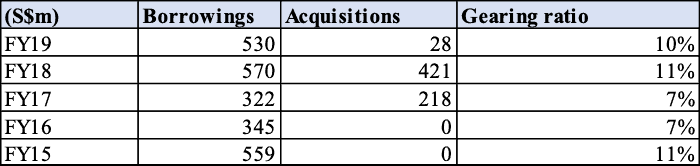

Vi noterar att den nuvarande skuldsättningsgraden är cirka 10 %. Men eftersom CDG har betydande kontanter på cirka 594 miljoner dollar betyder det att CDG har en nettokassa. Dessutom noterar vi att ett förvärv på 540 MUSD teoretiskt sett skulle öka skuldsättningen med 10 % och skulle kunna bidra med cirka 54 MUSD eller 2,4 cent per aktie. Enligt vår mening är detta den största och starkaste hävstången som CDG har.

Utmaningen är att genomföra ett betydande förvärv och även integrera dem i verksamheten och uppnå effektivitetsvinster. Vi har sett CDG genomföra flera förvärv under 30 miljoner USD för att gradvis utöka sin flottastorlek och exponering i Storbritannien och Australien.

Ett förvärv under en kris ger större möjligheter men också högre risknivåer. Även om det kan finnas en möjlighet att förvärva tillgångar billigt, tror vi att CDG kan välja att spara sina pengar eftersom de har en implicit skyldighet att finansiera kollektivtrafiken och taxisegmenten.

CDG är den största transportoperatören och en del av ett duopol av kollektivtrafikföretag i Singapore. Med sin storlek kan CDG också förhandla fram bättre affärer relaterade till investeringar (t.ex. att köpa nya taxibilar eller bussar i bulk och att kunna förhandla om leveransperioden).

Som transportoperatör kan CDG också ses som ett defensivt spel eftersom en betydande del av deras intäkter är oelastiska efterfrågan. Det finns naturligtvis situationer där efterfrågan påverkas, såsom den nuvarande Covid-19-epidemin, där resandet minskar avsevärt. För närvarande är mer än halva världen under någon form av minskad rörelse som härrör från antingen påtvingad karantän, stängningar eller en förändring av deras dagliga vanor, som transportoperatör.

Med slutförandet av Brexit som hjälper till att stabilisera GBP och en låg AUD på grund av låga råvarupriser, har CDG förvärvat tillgångar både i Storbritannien och Australien. Tillgångarna tenderar att finnas i mogna townships eller städer där passagerarantalet också har stabiliserats och därmed ger CDG en viss nivå av konsistens i intäkter. Dessa är också utvecklade länder med en stabil marknad och låga nivåer av arbetslöshet, vilket säkerställer utnyttjandet av kollektivtrafiken.

Efter tre år i rad med prissänkningar på totalt 8,3 procent, tillät Singapores Public Transport Council (PTC) två år i rad av prishöjningar, vilket förvärrades till 11,6%. Eftersom kollektivtrafiksegmentet bidrar med cirka 74 % av intäkterna till CDG, skulle prishöjningarna leda till 8,6 % högre intäkter till CDG. Marknadsbevakare tror att det är osannolikt för en prishöjning med ett kommande val, vi tror att prishöjningen tjänar till att kompensera för stigande driftskostnader, vilket bör ses som ett golv-/säljalternativ som tillhandahålls av regeringen snarare än en möjlighet för CDG att göra stora vinster .

Dessutom informerade PTC att Singapores kollektivtrafikpriser fortsätter att vara en av de billigaste jämfört med andra större städer. Detta indikerar att PTC har gott om utrymme för att höja priserna för att mildra eventuella framtida stigande kostnader.

CDG:s VD noterade följande "vi står nu inför nya utmaningar som orsakas av 2019 års nya coronavirusutbrott (COVID-19) som först började i Wuhan, Kina. Vår taxi-, körcenter- och busstationsverksamhet i Kina har drabbats av åtgärder för att försöka begränsa spridningen. I Singapore har vi börjat se en viss negativ inverkan på vår taxiverksamhet eftersom turistankomsterna minskar och invånarna undviker trånga platser. Jag tror att saker och ting kommer att bli värre innan de blir bättre. ”

Ministeriet för handel och industri (MTI) förutspådde en ekonomisk nedgång i intervallet -4,0 till -1,0 procent.

Singapore Tourism Board (STB) vägledde också följande uttalande den 11 februari 2020:"Singaporeturismen kommer att drabbas av en "betydande träff" 2020 på grund av coronaviruset, upp till 30 % färre besökare förväntas" CDG är kärnan i transporten i Singapore, där både den lokala konsumtionen och turistkonsumtionen minskar är det oundvikligt att CDG kommer att drabbas.

I Singapore har befolkningsnivån alltid varit ett konstant problem för lokalbefolkningen som har klagat på att Singapore är överbefolkat, vilket leder till ansträngd infrastruktur och problem som genererar olycka, såsom MRT-störningarna 2011.

Det ledde också till att det regerande partiet i Singapore förlorade sin första gruppvalsplats någonsin och följden blev en stor omprövning av Singapores offentliga transportsystem, samt stora åtaganden från regeringen för att förbättra den ansträngda infrastrukturen.

I januari 2013 släppte regeringen PopulationWhite Paper, som beräknar Singapores befolkning till 6,9 miljoner år 2030 (nuvarande befolkning är 5,6 miljoner). väckte protester, både online och verkliga.

Vitboken sade att för att uppnå en genomsnittlig tillväxt på 3 till 5 procent av bruttonationalprodukten fram till 2020, kommer Singapore att behöva 2 till 3 procents årlig produktivitetstillväxt, samtidigt som en tillväxt på 1 till 2 procent av arbetsstyrkan bibehålls.

Sedan 2013 har Singapores regering rullat tillbaka invandringen och skärpt inflödet av utländsk arbetskraft, i alla avseenden, det verkar som om befolkningsvitboken ligger på is och få politiker nämner det nu offentligt.

När Singapore registrerade en BNP-tillväxt på 0,7 % 2019, vilket ger en ekonomisk tillväxtprognos för 2020 till mellan -4 % och 1 % på grund av Covid-19-effekten, finns det nu en risk för en lågkonjunktur under 2020. Som sådan, regeringen kan besluta att öka befolkningen efter nästa val som ska hållas i april 2021.

Eftersom Singapore står för nästan 60 % av CDG:s intäkter, påverkar landets BNP och befolkningstillväxt CDG avsevärt. Där politiken skärps kommer CDG att påverkas hårt.

Eftersom CDG inte är enormt stort i Storbritannien och Australien, är det inte en strukturellt viktig transportoperatör i båda länderna. Även om statlig politik på makronivå kanske inte påverkar CDG så mycket, kommer befolkningen, transportpriserna och valutans styrka fortfarande att väga in på CDG:s intäkter och resultat.

Innan teknikföretagen kom, verkade CDG i stort sett i ett oligopol, men det har nu förändrats med konkurrenter som Grab och Go-Jek.

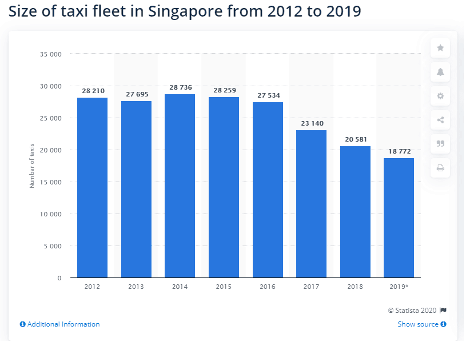

CDG, som är marknadsledare, har sett sin flotta storlek falla till 13 244 – 22 procent ned från dess december 2015 flotta storlek. Dess Comfort-märkta hyttnummer uppgick till 9 825, medan CityCabs taxibilar uppgick till 3 419.

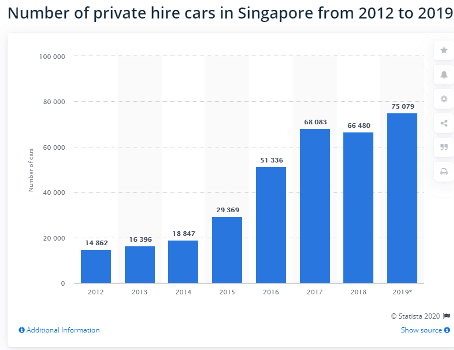

Vi kan se att ökningen av privata hyrbilar är mer än nedgången i taxiflottan vilket gör att det på nettobasis finns fler privata transporter att hyra på marknaden. En av de grundläggande orsakerna beror på färre privata ägarbilar på vägarna. De två huvudsakliga privata hyrbilsoperatörerna är Grab och Go-Jek. Eftersom dessa teknikföretag befinner sig i intäktsförvärvsfasen har de gett generösa rabatter till både kunder och förare. Dessa rabatter har minskat avsevärt i alla aspekter, därför förväntar vi oss att vissa förare lämnar marknaden, vilket leder till färre privata hyrbilar på vägen.

För att minska denna risk ser CDG möjligheter bortom sin kärnverksamhet för passagerartransport och har gjort strategiska investeringar i nystartade företag som är involverade i mobilitetsteknik och kringtjänster.

Investeringarna i det tidiga skedet är gjorda av ComfortDelGroVentures, den företagsriskkapitalfond på 100 miljoner USD som bildades i november 2018. CDG utvärderar också andra tekniska startup-investeringar, dessa inkluderar möjligheter i kärnverksamheten för landtransporter som elektrifiering av fordonsflottor, fordonsteknik teknologier, autonoma fordonsparkshanteringssystem, såväl som närliggande discipliner som smart logistik, artificiell intelligens, cybersäkerhet och robotik.

Förutom nystartsinvesteringar kommer CDG att vara involverad i att utveckla nya affärsidéer och teknologier för mobilitet.

Detta är en sammanfattning som drar samman riskfaktorerna som nämns ovan, med så många segment och produkter finns det en risk att CDG kanske inte kan leverera en respektabel prestation på alla sina segment. CDG har sett rörelsemarginalerna minska från 12,7 % till 10,6 % och ROE minska från 13,3 % till 8,8 %. Medan CDG förväntar sig att göra förluster under FY20, förväntar vi oss att CDG studsar tillbaka till detta intervall efter att Covid-situationen blåser över.

Covid-19-pandemin är nu utbredd och vi förväntar oss att se en underprestation för hela koncernen under FY20, vilket drar ner resultatet för de två huvudsakliga intäktssegmenten – Kollektivtrafik och Taxi. Även om det ett tag verkade som om taxisegmentet började vända efter Ubers utträde, ökade antalet privata hyrbilar på vägen på grund av starten av gigekonomin och även Go-Jek som kom in på marknaden.

En koncernövergripande underprestation kan ha betydande flödeseffekter på dess operativa kassaflöde, nuvarande nettokassabalans och förmåga att upprätthålla framtida utdelningar.

Med den nuvarande makroekonomiska motvinden och covid-19-viruset tror vi att det har dykt upp en möjlighet att köpa denna aktie. Det finns olika åsikter och förväntningar på marknaden nu (som är i konstant förändring), allt från gröna skott av en vändning i slutet av andra kvartalet till en långvarig depression som sträcker sig över ett eller två år.

Som ett transportkonglomerat tror vi på att investera i detta företag som växer både organiskt och via förvärv och dessutom förbättrar sin kostnadsbas.

Om vi tittar på en längre tidsram tror vi att ett bra ingångspris skulle vara runt 1,40 S$ (avkastning på 6,9 %) (P/E på 12) medan en exit vid 2,80 S$ skulle vara önskvärt.

Upplysning:Författaren har ingen position i ComfortDelGro i skrivande stund.

Intradagshandel kontra långsiktig investering:Vad är för- och nackdelar?

Varför höjde guldpriserna? Och är det en bra tid att gå in?

Varför börskrascher och hur kan man identifiera en!

Varför jag skulle köpa AstraZeneca plc för fet utdelning och pipelinepotential

Vad är marginalhandel och hur kan det hjälpa mig att tjäna pengar?

GFC 086:3 skäl till varför du aldrig bör köpa en livränta och ….

Kan förtroendevalda äga och handla med aktier?

Se det här:Varför du inte kan motstå att köpa vissa saker