Det ekonomiska nedfallet från covid19 har varit brutalt och omfattande.

Flygindustrin är en av de hårdast drabbade. Med många gränser fortfarande stängda har efterfrågan på flygresor fallit från en klippa. International Air Transport Association (IATA) uppskattar att vi bara fram till juni kommer att se mer än 4,5 miljoner inställda flyg och upp till 314 miljarder USD i förlorade intäkter för 2020.

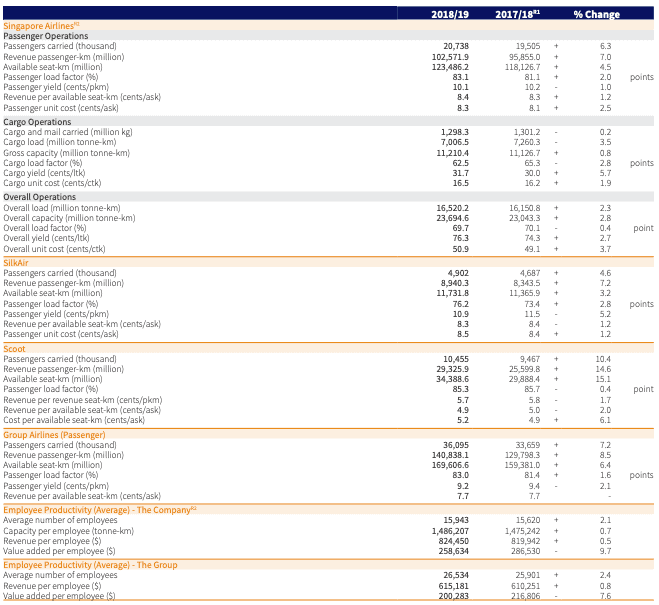

Mitt i denna virvlande storm har det nationella flygbolaget Singapore Airlines intagit centrala scenen. Tillsammans med dotterbolaget Silkair och Scoot utgör SIA-gruppen en integrerad del av vårt nationella transportekosystem och tillhandahåller flygförbindelser till 138 destinationer över hela världen. Inklusive dotterbolaget SIA Engineering anställer koncernen över 27 000 anställda. Flygbolagen underlättar resor och handel, och deras ekonomiska bidrag till landet är en sund multipel av deras intäkter och vinster.

COVID19 har drabbat SIA hårt. Flygbolaget har aviserat kapacitetsminskningar på upp till 96 %. Detta kommer att gälla till slutet av juni och med all sannolikhet förlängas ytterligare. Situationen är svår.

SIA bränner kontanter och den fick reagera snabbt. I slutet av mars, även före implementeringen av kretsbrytaren, har SIA kommit ut för att tillkännage två nyemissioner. Det är att höja S$5,3 miljarder via emission av nya aktier och upp till S$3,5 miljarder via obligatoriska konvertibla obligationer. En avsättning gjordes också för ytterligare 6,2 miljarder S$ av MCBs när och när styrelseledamöterna anser nödvändigt. När den är fulltecknad kan SIA förvänta sig ett totalt kapitaltillskott på 15 miljarder dollar.

Flygverksamheten drar till sig mycket uppmärksamhet från privata investerare över hela världen. Flygbolag är väldigt synliga och vissa skulle till och med säga sexiga företag. Tillsammans med injektionens stora storlek har SIA dominerat nyhetscykeln under de senaste veckorna. Frågorna som står på spel är mycket komplexa och har fått många investerare att klia sig i huvudet. Det är faktiskt väldigt få investerare som har bra koll på vad som står på spel.

Här är 3 saker du behöver veta om Singapore Airlines och dess nyemission.

Ekonomin i flygbranschen är i bästa fall skakig och i värsta fall rent ut sagt äcklig. Sir Richard Branson, ägare till det brittiska flygbolaget Virgin Atlantic, påpekade berömt att "Det snabbaste sättet att bli miljonär i flygbranschen är att börja som miljardär". Flygbolagen är kapitalintensiva, de opererar med tunna marginaler och är mycket känsliga för asymmetriska nedåtrisker.

Kapitalintensiv verksamhet – Använd miljarder för att tjäna miljoner

År 2000 meddelade Singapore Airlines att de har ingått ett avtal med Airbus om att köpa 25 A380 för 8,5 miljarder USD, vilket gör det till lanseringskund för det största kommersiella flygplanet att ta sig till skyarna. Baserat på dessa siffror beräknas varje flygplan kosta över 340 miljoner USD.

Under de senaste åren har SIA slutfört en rad sale and leaseback-affärer på deras A380, varav en har en rapporterad månadshyra på 1,7 miljoner USD.

Hur du än ser det kräver verksamheten enorma mängder kapitalinvesteringar i förväg. Andra företag som kräver så stora investeringar i hårdvara inkluderar kraftverk, järnvägsnät och telekom. De tenderar att vara starkt reglerade, monopolistiska till sin natur eller till och med helt statsägda. Detta gör det möjligt för den dominerande operatören att tillhandahålla en kvasi-offentlig vara till ett överkomligt pris till alla som behöver dess tjänster.

Singapores Open Skies-policy

Flyg är en ganska unik varelse. Å ena sidan reglerar regeringen inte bara flygbolag baserade i Singapore (förutom SIA-gruppen, bara en annan – Qantas-stödda lågprisbolag Jetstar Asia, har en Singapore Air Operator's Charter) utan har också tillsyn över alla operatörer som vill flyga till Singapore.

Å andra sidan har Singapore en av världens mest öppna luftlinjer. Flygbolag över hela världen får ofta carte blanche tillträde till Changi Airport, många av dem transporterar inte bara passagerare till och från sitt eget land, utan utövar också den värdefulla femte friheten att transportera passagerare från Singapore och vidare till ett tredje land. På den extremt lukrativa Kangaroo-rutten flyger SIA:s största konkurrenter Emirates och Qantas sina egna superjumbos dagligen från Europa och Dubai till Singapore och sedan vidare till australiensiska städer.

Det har vid många tillfällen konstaterats att vår status som flygnav går före SIA:s överlevnad. Tyvärr har detta även tagit hårt på SIA:s vinstmarginaler.

Tunna marginaler för oblat.

SIA har slutat rapportera sin break-even kabinfaktor sedan två år tillbaka. Denna siffra har vanligtvis svävat runt de höga 70- och låga 80-talen och den senast rapporterade siffran var 82,4 % för FY17/18.

Den faktiska kabinfaktorn för Q3 FY19/20 var 85,6%. I avsaknad av en bättre jämförelse skulle vi få en marginal på 3,2 % om vi kombinerade de två siffrorna.

Med risk för att förenkla saker och ting betyder detta att SIA får sina vinster från endast 3,2 % av passagerarna som den transporterar. För en A380 med 471 passagerare i alla klasser är det de sista 15 passagerarna som gör eller bryter lönsamheten för flygningen.

För att förstå hur svårt verksamheten är och hur tunna marginalerna är, föreställ dig en taxichaufför som gör 85 resor om dagen. Han gör ingenting från de första 82 resorna, de går mot hyran och bränsle till hans fordon. Bara hans 83 rd , 84 th och 85 e resor kommer att ge honom inkomst.

Skulle det regna och eller om han fastnar i en sylt är han nästan säker på att deklarera förlust för dagen. Sådan är verksamhetens natur.

Asymmetrisk nedåtrisk .

Ordet asymmetrisk betyder radikalt olika saker inom både flyg och finansiell modellering, så det är en mycket passande term för de potentiella nackdelar som flygbolagen måste brottas med.

Många faktorer kan få ett flygbolags verksamhet att rasa drastiskt på mycket kort tid. Flygbolag måste löpande brottas med naturhandlingar. Tyfoner och snöstormar orsakar mindre störningar och olägenheter för passagerare och flygbolag. I större skala orsakar jordbävningar och vulkanisk aktivitet förödelse och orsakar långvariga störningar. För exakt tio år sedan den här månaden fick en vulkan på Island ett utbrott som spydde ut askmoln över hela kontinentala Europa. Flyget har köpts till stillastående i veckor.

Geopolitisk instabilitet som krig och terrordåd är en ännu större anledning till oro för flygindustrin. 9/11 köpte om en radikal omprövning av flygsäkerheten. I efterdyningarna var nervösa resenärer långsamma att ta sig till skyarna och branschen var tvungen att hantera en längre period med svaga siffror.

Andra förödande händelser inkluderar att behöva brottas med tekniska problem inom flottan. Efter två dödliga incidenter under 2019 satte FAA hela Boeing 737-800 Max-flottan på grund för att rätta till ett designfel. Silkair brukade driva en flotta på 6 737-800 MAX, med ytterligare 31 på beställning. Över en natt är 20 % av dess flotta ställd på obestämd tid och ett nödkast i dess expansionsplaner, vilket utan tvekan orsakar en betydande inverkan på dess resultat.

Och naturligtvis – pandemier. Det är inte den första pandemiska flygbolagen har haft att kämpa med under de senaste åren och branschen växte fram starkare efter SARS och H1N1. Det blir inte heller den sista. För närvarande ser det dock ut att bli den mest dödliga händelsen.

Vilket som helst av ovanstående scenarier kan få ett flygbolag att förlora många av sina passagerare. Efterfrågan kan halveras över en natt, eller i det här fallet – bli praktiskt taget obefintlig.

Ändå kan inte en enda händelse få efterfrågan att öka med 50 % under en kort tidsperiod. Även om det finns kommer flygbolagen inte att klara sig eftersom de är begränsade av kapacitet vad gäller flygplan och besättning. Däri ligger flygverksamhetens asymmetriska karaktär. Kapacitetstillväxten är vanligtvis långsam och planerad, medan många oväntade händelser kan orsaka en plötslig och akut nedgång i trafik och affärer.

Brist på en inhemsk marknad

För att lägga till våra flygproblem har Singapore ingen hemmamarknad. Till skillnad från USA, Kina eller till och med våra närmare grannar Indonesien, Vietnam och Malaysia är vi helt beroende av internationell trafik. Varje reguljär reguljär flygning till Changi Airport är ett internationellt flyg.

Flygbolag inom dessa länder kan börja flyga och förlita sig på inhemsk efterfrågan utan att utsättas för gränskontroller. Tyvärr har inte SIA den lyxen.

Föreställ dig en paj skuren i tre skivor. Anställda, kunder och aktieägare satsar var och en på en tredjedel av kakan.

Det finns två sätt för varje uppsättning intressenter att få en större del av kakan – antingen expanderar kakan och alla gynnas eller på något sätt kan en part skära ett större snitt från de andra.

För varje dollar i intäkter kan företaget välja att betala sina anställda mer med uppfattningen att mer lön så småningom skulle motsvara arbetare av högre kvalitet och bättre resultat.

Det kan också fastställa att de anställda redan är adekvat ersatta och att intäkterna bör hållas inom företaget, antingen som balanserade vinstmedel eller delas ut som utdelning – båda alternativen gynnar aktieägarna.

Ett företag kan också spendera pengar för att förbättra sitt produktutbud. SIA flyger den modernaste och en av de yngsta flygplansflottan bland flygbolag runt om i världen. Dess kabinpersonal har vunnit priser och utmärkelser över hela världen. Båda skulle inte ha varit möjliga utan konstant kapitalinvestering i flottans förnyelse och en obönhörlig besatthet av besättningsutbildning. Företag kan också besluta att sänka priset på sina produkter, med SIA som erbjuder rabatterade priser och engångserbjudanden. Detta kan potentiellt minska intäkterna. Vid båda tillfällena skulle kunderna vinna.

Varje företag skulle behöva kämpa med denna tilldelning.

SIA har varit historiskt lönsamt och de goda vinsterna har gjort det möjligt för dem att hitta denna känsliga balans mellan aktieägare, anställda och kunder genom åren. För företag som inte är lönsamma, istället för att dela vinster, måste de nu bestämma vem som ska bära den trubbiga förlusten mest.

Pajen har krympt

Med uppkomsten av covid19 och det snabba genomförandet av gränskontroller försvann passagerare över natten. För närvarande flyger flygbolaget bara 4 % av sin kapacitet. Det finns inte längre någon kund att ta in intäkter och de är inte längre en del av ersättningen. Kakan har krympt och det som blir kvar måste delas mellan aktieägare och anställda.

Flygbolag över hela världen har vaknat till denna nya verklighet mycket snabbt och stora flygbolag har reagerat. Nästan alla större operatörer runt om i världen har aviserat permitteringar, förtidspensioneringar och ingen löneledighet för personalen. Virgin har minskat 3000 anställda, Etihad 720, China Southern 220 piloter medan Qatar uppger att antalet kommer att vara "betydande". British Airways och Emirates kräver nu att besättningen går i pension före den obligatoriska pensionsåldern.

Lyckligtvis för SIA-anställda arbetar de inte bara för vilket flygbolag som helst.

Lämnar ingen efter

Enhets-, motståndskrafts- och ensamhetsbudgeten som rullades ut i de tidiga stadierna av covid-utbrottet är mycket skyddande för företag inom flygsektorn, där regeringen erbjuder sig att betala upp till 75 % av lönerna för arbetare. Från början är det en tydlig indikation på att ingen kommer att lämnas bakom.

För att knyta an till det nationella narrativet har SIA inlett en ganska flyktig omgång utan löneledig för personalen. Beroende på deras arbetsomfattning måste personalen ta mellan 2 till 7 dagar utan lön per månad. Detta leder till en lönesänkning på mellan 7% och 25%. För ett företag med 4 % av sin kapacitet låter det ganska generöst. Man kan säga att det nästan är civilförvaltningsliknande.

Bonanza!

Utöver det har SIA också lovat att betala ut en månadsbonus till all personal för ekonomiska resultat som uppnåtts under FY19/20. Kriterierna för att bestämma bonus som ska betalas ut är förutbestämda och föreskrivna i kollektivavtal med fackföreningarna. Sanningen att säga har flygbolaget gjort en operativ vinst för räkenskapsåret och covid19-relaterade avbokningar har inte haft någon väsentlig inverkan på resultatet för perioden. Det som pressade flygbolaget i minus var förluster för bränslesäkring.

Ska flygbolaget hålla sig till de överenskommelser som gjorts med fackföreningarna och hålla sitt löfte till all personal? Eller ska den åberopa nödlagen och förklara ett stopp för alla onödiga betalningar för att spara pengar? Beslutet är tråkigt. Det faktum att en bonus deklareras tycks antyda att styrelsen och ledningen inte är alltför angelägna om att överleva i detta skede. Skulle beslutet ha gått så här om Temasek inte hade gett sig in i striden med flammande pengavapen – det här är något vi aldrig skulle få reda på.

Med kunder som inte längre finns med i bilden är det nu en strid mellan aktieägare och personal. Med tanke på hur saker och ting fortskrider verkar det som att SIA:s ledning och personal gör det bra för att behålla sin del av kakan intakt.

För att personalen ska få mer kommer aktieägarna oundvikligen att få mindre. Majoritetsaktieägaren Temasek Holdings verkar mer än gärna unna sig sitt kärleksbarn och ta upp fliken. Resten av aktieägarna har inte mycket att säga till om än att följa med på resan.

SIA kommer aldrig att dö.

Under den senaste månaden har jag hört många proklamationer från familj och vänner att regeringen aldrig kommer att tillåta SIA att dö. Fler än en har lagt sina pengar där han har munnen och har plockat upp SIA-aktier. När SIA-aktierna sjunker under 4 USD idag finns det förnyat bravader från privata investerare. Många saliverar vid utsikten att göra ett fynd. De har förväxlat SIA:s framgång med aktieägarnas framgång. Jag önskar dem lycka till.

SIA kanske aldrig dör, men den är nu på livstöd och ansluten till en ventilator.

Och aktieägarna har fått sedeln på 15 miljarder dollar.

Det finns två frågor (pun intended) som står på spel här – en avsägbar företrädesemission för aktier och även en inlösbar nollkupongavstående företrädesemission för obligatoriska konvertibla obligationer (MCB).

Båda emissionerna är helt garanterade av Temasek och varje belopp som inte tas upp av privata investerare kommer att sörjas upp av Temasek.

Först lite bakgrund. När företag behöver skaffa kontanter kan de antingen sälja av en del av företaget (emittera aktier) eller låna pengar från aktieägare (emittera obligationer). Varje alternativ har sina för- och nackdelar, och SIA lämnar inga stenar ovända genom att utnyttja båda alternativen till fullo.

Genom att emittera aktier kommer nuvarande aktieägare att äga en mindre andel av företaget, en process som kallas utspädning. Det kanske inte passar alla aktieägare. Ur ett operativt perspektiv är det dock ingen kostnad för bolaget att ge ut fler aktier.

Obligationer kommer dock med en kostnad. Kostnaden för att låna drar på vinsten. Denna ränta eller kupongränta kan antingen delas ut på regelbunden basis eller i fallet med SIA:s nollkupongobligationer, betalas ut i ett engångsbelopp vid slutet av anställningstiden. SIA har lyckats öka komplexiteten i denna övning genom att förklara emissionerna vara avsägbara (aktier och obligationer) och även inlösbara och obligatoriska konvertibla (obligationer).

Renounceable innebär att de rättigheter som du har rätt till kan handlas på den öppna marknaden. Båda rättighetsuppsättningarna har börjat handlas den 13 maj och kommer att fortsätta att handlas fram till 17:00 den 21 maj. De benämns SIA R (symbol LRDR) respektive SIA MCB R (GANR) för aktierna respektive MCB. Om du är SIA-aktieägare före ex-right-datumet den 5 maj, kommer du att krediteras med båda diskarna på ditt CDP-konto.

Obligatorisk konvertibel innebär att medan SIA är skyldig att lämna tillbaka obligationsinnehavarnas kapital, kommer återbetalningen att ske i form av SIA-aktier. Varje obligationsenhet är planerad att vara värd 1,80611 USD vid förfall. Detta kommer att konverteras till SIA-aktier till ett redan förutbestämt pris på 4,84 USD per aktie.

Slutligen, om ditt huvud inte snurrar ännu och du kan ta på dig ännu mer smärta, kan MCB:erna anropas på halvårsbasis. SIA kan välja att delvis återbetala sin obligation var sjätte månad. För det kommer du att få betalt kontant och din nettoavkastning blir mindre än värdet vid förfallodagen.

Vanligtvis är företagsobligationsemissioner ganska enkla affärer. Investerare zoomar in på rubrikkupongräntan och fattar ett beslut om de ska teckna baserat på det. MCB är så invecklat att det inte finns något enkelt sätt att uttrycka det.

Elefanten i rummet – varför är det så komplicerat?

Det finns många saker SIA försöker uppnå med höjningen. Först och främst är behovet av en kontantinjektion för att hålla igång företaget. Det måste göra det på ett välsmakande sätt för befintliga aktieägare, därav obligationsemissionen för att förhindra överdriven utspädning. Det måste också hålla sin växlings- och upplåningskostnad hanterbar, därav kopplingen av obligationer med emission av fler aktier.

Med MCB:er har de sparkat burken för ytterligare utspädning ett decennium på vägen. Under denna period, om förhållandena skulle förbättras, har SIA flexibiliteten att minska sin upplåning genom att anlita MCB:erna. Å andra sidan har de också hållit dörren öppen för ytterligare en obligationsemission på upp till 6,5 miljarder dollar.

Slutligen, efter denna övning bör Temasek växa fram med ett ännu större ägande av företaget. Skulle det bli nödvändigt att avnotera och förstatliga flygbolaget kommer de att kunna göra det med större lätthet.

Vad ska jag göra nu?

Singapore Airlines är vår nationella stolthet och glädje. Jag får mig att känna mig hemma och bland mitt folk varje gång jag kliver in på ett av våra plan. Känslan av att göra det efter en längre vistelse i ett främmande land är obeskrivlig.

Covid19 har dock tydligt avslöjat flygbolagets sårbarheter. Marginalerna, ekonomin och osäkerheterna gör flygbolagen till ett riktigt tvivelaktigt investeringsförslag. COVID19 har också belyst dynamiken mellan SIA och majoritetsaktieägaren Temasek – den massiva räddningsaktionen Åtagandet är i sig en maktdemonstration utan motstycke från den annars dämpade statliga förmögenhetsfonden.

Aktieägare bör belönas för den risk de tar. Risken bör dock inte inkludera att behöva stå ut med nackdelar som uppstått med en mindre lönesänkning för personalen och ett beslut att fortsätta betala ut bonusar i dessa svåra tider.

Återförsäljare bör göra klokt i att utöva någon form av social distansering med Singapore Airlines-aktier.

Skillnaden mellan aktieandel och preferensaktie

Skillnaden mellan Tata Motors DVR och Tata Motors!

Temasek räddar SIA, men skulle du göra det? För pengar eller för land?

Singapore Airlines (SIA) Företrädesrättsaktier och MCB-emissioner – hur man förstår dem

Hur SIAs aktieägare gick bort från 37 miljoner dollar värda gratispengar

IREIT Global företrädesemission – att teckna eller sälja?

mm2 nyemission – vad du behöver veta

Kan dessa allmännyttiga aktier fortfarande ge en säker inkomstkälla?