Konceptet med CNAV-investering är att hitta och köpa företag där de goda tillgångarna per aktie är värda mer än aktiekursen. Oftare än inte kommer aktiekursen att förbli låg tills en händelse eller katalysator låser upp det dolda värdet. När det händer går aktiekursen upp och investeraren får en rejäl reavinst.

Det har gått en vecka sedan Alvin skrev om Hongkong Land (SGX:H78). Sedan dess har Peking antagit Hongkongs säkerhetslag och USA:s utrikesminister Mike Pompeo har kommenterat att Hongkong inte längre kan betraktas som en autonom region med den nya lagen.

Kommer detta att orsaka ett enormt utflöde av investeringar och medel från Hongkong?

Hur kommer dessa att förändra utsikterna?

Skulle någon utan en andel i Hongkong Land överväga att lägga till det i sin portfölj?

Baserat på CNAV-strategin är Hongkong Land helt klart en aktie med djupt värde, som handlas med 66 % rabatt på sina värdefulla fastigheter. De uppenbara orsakerna till den nedtryckta värderingen är 1) protesterna i Hongkong och 2) Covid-19 som påverkar affärsutsikterna och avkastningen på kontorshyror.

Kan Hongkongland överleva och resa sig igen inför det dubbla smällen?

När det gäller protesterna påpekade Alvin kortfattat att Hongkong nu används som slagfält mellan Kina och USA. Inom en snar framtid kommer Taiwan, Sydkinesiska havet, Huawei och 5G-teknik alla att användas som proxy-slagfält mellan USA och Kina.

I det stora hela är min uppfattning att det inte spelar någon roll om Kina eller USA vinner denna kamp om global dominans. Allt Hongkong behöver är ett sken av stabilitet innan det återställer sin position som ett globalt finanscentrum.

I själva verket kan den hårda lag som infördes av Peking bara vara mästerslaget för att neutralisera de hemliga styrkorna som verkar inne i Hongkong och väcka elden bakom demonstranterna. I så fall är det mycket möjligt att Hongkong, eftersom det är ett pragmatiskt samhälle, kommer att återgå till business as usual, ganska snabbt. Återkomsten av stabilitet kommer då att fungera som katalysatorn för att låsa upp värdet av Hongkong Land.

När det kommer till utrikespolitik har USA alltid agerat för att skydda sina egna intressen. Den speciella statusen för Hongkong är därför ett "giftäpple" för Washington. Om de drar tillbaka denna speciella status kommer det att skada USA lika mycket, om inte mer än Kina. Det är enligt min uppfattning att den skällande hunden inte biter. Ju fler hot Trump gör, desto svagare är hans position faktiskt.

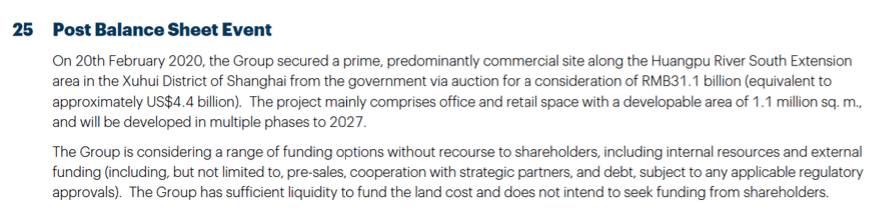

Ännu viktigare, Hongkong Land tillkännagav köpet av en utmärkt plats i Shanghai i sin senaste årsrapport. Tillkännagivandet i februari skapade rubriker av två anledningar. För det första var försäljningspriset ett rekord med 4,4 miljarder USD. För det andra, istället för ett samriskföretag, lämnades det vinnande budet av Hongkong Land på egen hand. Detta är ganska ovanligt för ett så stort projekt och detta signalerade mycket tydligt företagets styrka och avsikter.

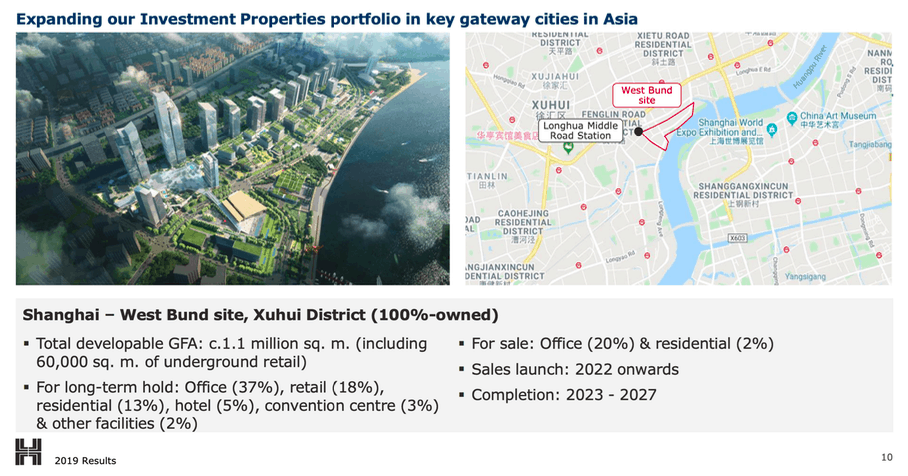

Från deras presentation av 2019 års resultat har vi mer information om den senaste utvecklingen. Med tanke på utvecklingen på 1,1 miljoner kvm BFA kommer det att vara ett stort steg mot att etablera Hongkong Land som en kraft i Kinas fastighetsutvecklingsarena.

Förutsatt att de inte ändrar sina planerade planer kommer denna utvecklingsplats att ge 627 000 kvm kontorsyta med 220 000 kvm som ska säljas och 407 000 kvm att hållas på lång sikt.

Om man jämför detta med deras nuvarande kontorsinnehav i Hongkong på 383 000 kvm, visar det att Hongkong Land är fast beslutna att diversifiera sig från HK och satsa på Kinas tillväxt som deras nästa vinstmotor/kassako.

Detta kommer också att ge HK Land mycket bättre balans med cirka 1/3 av sitt kontorsinnehav i HK och Macau, 1/3 i Shanghai (Kina) och 1/3 i Sydostasien. Om situationen i Hongkong verkligen förvärras och det förlorar sin status som ett stort finanscentrum, kommer Singapore och Shanghai att vara väl positionerade för att vinna på dess undergång. Förhoppningsvis kommer detta att återspeglas i sundare avkastning från dessa två andra marknader.

Shanghai-webbplatsen beräknas ta 3-7 år att utveckla, så hyresintäkter kommer bara att trilla in från 2023-2027 och framåt. Vi kan dock förvänta oss en intäktsström från deras försäljning av 220 000 kvm kontorsyta och 22 000 kvm bostadsprojekt som kommer att realiseras under de närmaste åren. Med tanke på deras nuvarande låga skuldsättningsgrad kan inköps- och utvecklingskostnaden enkelt finansieras med skuld utan att förändra utsikterna baserat på de fundamentala nyckeltalen.

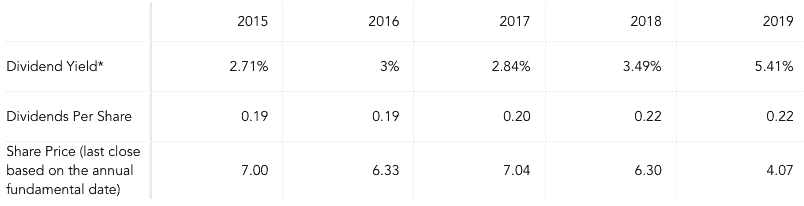

Med dess aktiekurs nedtryckt kommer varje utdelning att vara tröstande för alla investerare. Om man tittar på den senaste trenden har utdelningen per aktie varit på en stadig uppåtgående trend. Baserat på aktiekursen på 4,07 USD var direktavkastningen höga 5,4 %.

Med tanke på den snabbt föränderliga situationen i Hongkong kommer alla investeringar i Hongkong endast att vara lämpliga för en investerare med en längre investeringshorisont och en stark tolerans för volatilitet. I den aspekten presenterar Hongkong Land ett djupt värdeerbjudande.

Kommer Hong Kong Land att vara den opolerade diamanten som bara väntar på att den ska lysa?

Eller kommer investerare att fånga en fallande kniv?

Svaret kommer med tiden.

Upplysning:Författaren har en lång position på Hongkong Land.

Fördelarna med att hålla aktier

Buffett håller sig stark när Bitcoin faller 20 % — Här är de 3 bästa aktierna han äger istället

3 undervärderade Hong Kong-aktier med anständig avkastning

Toto Hong Bao-dragningen 2020

Är börskraschen äntligen här?

Ska du sälja Hongkong Land (SGX:H78)?

Här är anledningen till att Tesco-aktiens kurs flyger idag

Varför sparar amerikaner mer trots pandemin