Ett konsortium har lagt ett erbjudande på 0,95 USD för att köpa aktier som de inte äger i ett försök att privatisera Perennial Real Estate (SGX:40S).

Om du vill återgå till en artikel av TheBearProwl på DrWealth.com, sa de att Perennial var undervärderad till ett pris av 0,50 USD den november 2019.

Nedan finns en kort video för att belysa huvudpunkterna i erbjudandemeddelandet om du behöver hjälp med att tolka det.

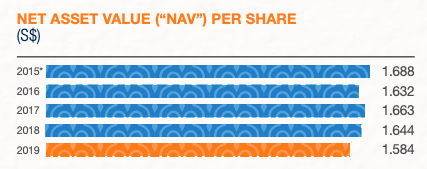

Perennial Real Estate har de flesta av sina tillgångar i fastigheter och därför skulle bokfört värde eller nettotillgångsvärde (NAV) vara ett bra mått på dess värde.

Det senaste NAV per aktie var 1,584 USD. Det betyder att erbjudandet på 0,95 USD är undervärderat, eller med 40 % rabatt på värdet.

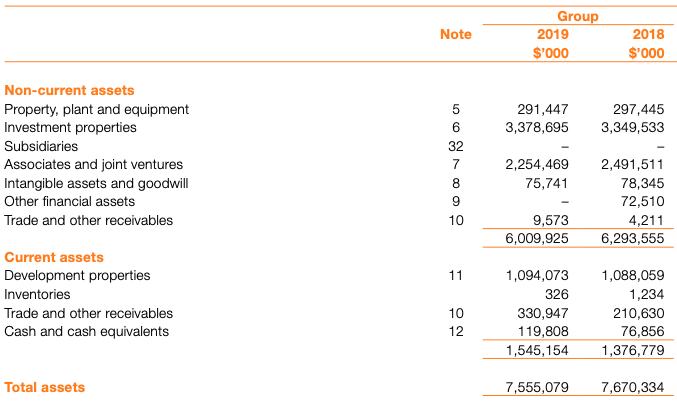

Tillgångarna bestod huvudsakligen av förvaltningsfastigheter, exploateringsfastigheter samt intresseföretag och joint ventures (vilka även är investeringar i andra fastighetsbolag).

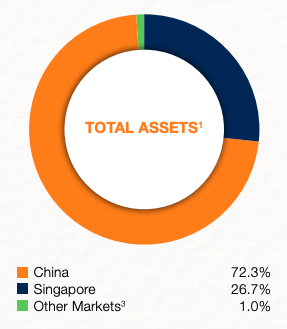

Perennial har per land fler tillgångar i Kina än i Singapore.

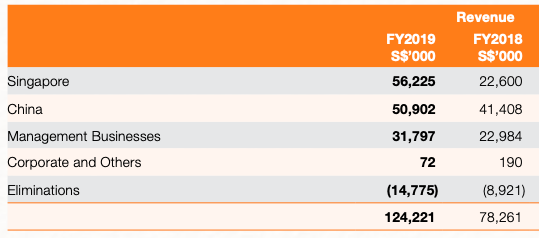

Men i intäkter bidrog Singapore-fastigheterna mer än Kina-fastigheterna.

De investeringsfastigheter i Singapore som är av högre värde inkluderar Capitol Singapore och CHJIMES. De brukade äga fler fastigheter fram till en serie avyttringar under 2019-2020.

I april 2019 sålde Perennial tillsammans med sitt konsortium sin andel i Chinatown Point för S$520 miljoner. Perennial gjorde en vinst på 17,2 miljoner S$.

I april 2020 avyttrade Perennial hela 30%-andelen i 111 Somerset för S$155,1 miljoner, vilket registrerade en vinst före skatt på S$25 miljoner. Den såldes till ett av företagen som ägs av kasinochefen Stanley Ho, som nyligen gick bort och också kom ut på nyheterna.

I maj 2020, Perennial med sitt konsortium av investerare

sålde gemensamt en andel på 50 % i AXA Tower till Alibaba, samtidigt som de behöll en andel på 50 % i fastigheten. Perennials effektiva andel kommer att minska från 31,2 % till 10 % samtidigt som en vinst på 45,0 miljoner S$ från avyttringen.

Vinsterna från att sälja 111 Somerset och AXA Tower har inte bokförts i balansräkningen då de genomfördes efter den 31 dec 2019. Detta innebär att NAV per aktie blir ännu högre. Jag har justerat och uppskattat NAV per aktie till 1,63 S$. Det betyder att erbjudandet på 0,95 USD skulle vara en rabatt på 42 % från dess värde.

Kom igen. I likhet med investerare skulle insiders också vilja förvärva undervärderade aktier. Inklusive deras egna. Så du kan inte skylla på att de är kapitalistiska i det.

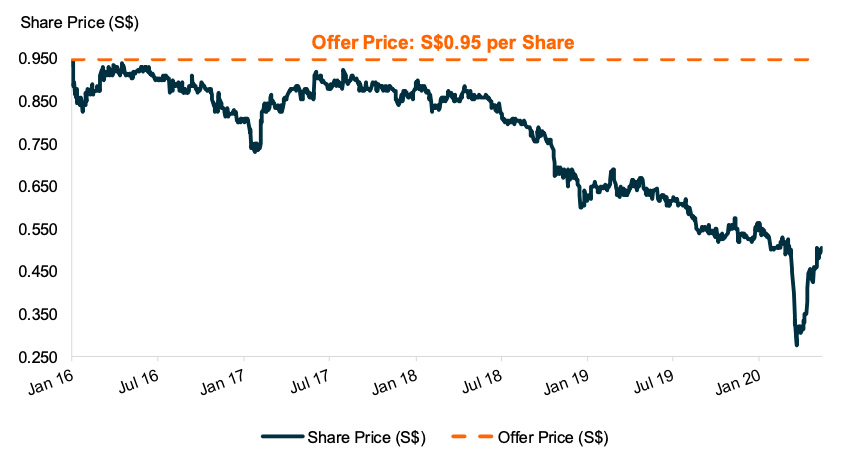

Innan du hoppade på dem. Låt oss titta på det historiska handelspriset för Perennial Real Estate. Aktiekursen har varit på en perenn nedgång (pun intended) sedan 5 år tillbaka.

Aktieägarna skulle inte gynnas om företaget förblir noterat med tanke på den nedåtgående trenden för aktiekursen och de eländiga utdelningarna som ges (<2% avkastning). Varför inte träffas i mitten genom att tillåta Budgivaren att köpa dessa fastigheter med rabatt och aktieägare kan lämna med något högre än den rådande aktiekursen.

Om aktiekursen handlas nära NAV, skulle erbjudandet inte ha kommit. Just ett avnoteringserbjudande skulle förverkligas när aktiekursen är låg – det blir attraktivt för insiders att privatisera och de ser dessutom ett litet värde av att hålla sig noterade eftersom marknaden inte värderar aktien väl.

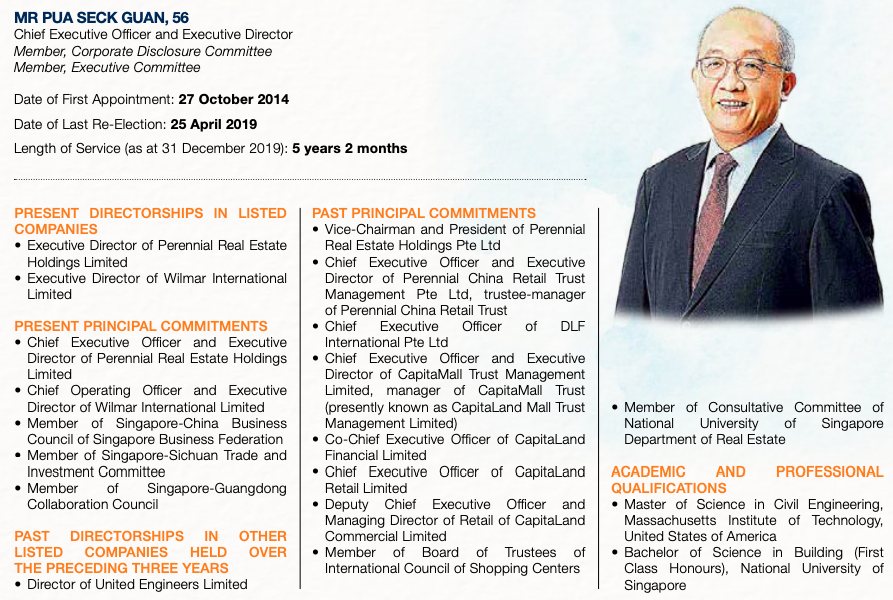

Jag stötte först på Pua Seck Guan (VD för Perennial Real Estate) när han introducerade Perennial Real Estate under ett seminarium som hölls av Maybank Kim Eng. Det var förmodligen 10 år sedan när Perennial precis har listats.

Jag kom ihåg att han hade en framgångsrik karriär på Capitaland men bestämde sig för att slå ut den på egen hand. Det var lovvärt eftersom de flesta högt rankade företagskrigare sannolikt inte kommer att göra sådana entreprenörsdrag på höjden av sina karriärer.

Du kan också se i hans profil att han samtidigt är COO för ett annat stort börsbolag, Wilmar. Jag är inte säker på hur han kan hålla två nyckelutnämningar på heltid samtidigt. Pua har en andel på 10,41 % i Perennial.

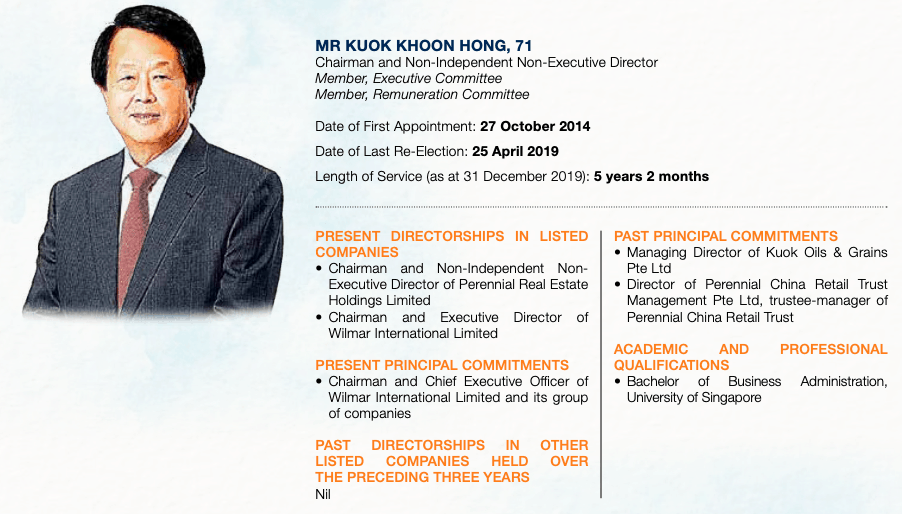

Pua har definitivt ett nära samarbete med Kuok Khoon Hong, Wilmars chef. Pua är COO och direktör i Wilmar medan Kuok är ordförande för Perennial. Kuok är också den största aktieägaren i Perennial med en andel på 36,53 %.

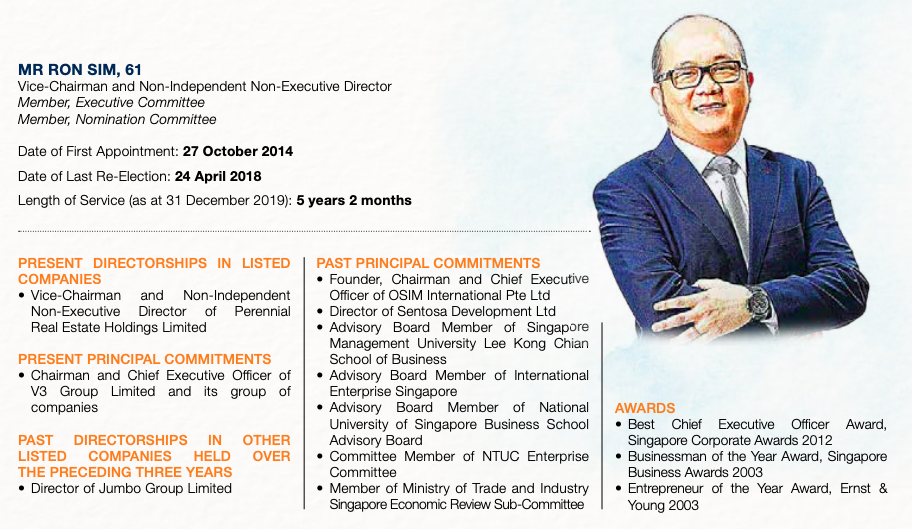

En annan miljardär, Ron Sim (grundaren av OSIM), är vice ordförande i Perennial Real Estate och har en andel på 15,45 %.

De tre av dem och deras enheter har bildat ett konsortium tillsammans med en extern part, HOPU Fund Management (en Kinabaserad fond) för att lämna ett avnoteringserbjudande.

Konsortiet har redan innehaft 82,43% av aktierna.

Enligt SGX:s noteringsregler måste de börsnoterade bolagen ha minst 10 % av aktierna för att hållas av allmänheten. Det betyder att konsortiet bara behöver samla ytterligare 7,57 % för att kunna avnotera företaget.

Konsortiet har även deklarerat avsikten att aktivera tvångsförvärvsrätten om de får resterande 90 % av aktierna som de inte äger. Detta innebär att även om aktieägarna inte accepterar erbjudandet kan konsortiet fortfarande köpa över aktierna utan aktieägarnas medgivande om villkoret är uppfyllt.

Med tanke på att åtagandet på 82,43 % är mycket nära 90 % tror jag att avnoteringen är mycket trolig. Erbjudandet på $0,95 är också anständigt vilket jag tror att många aktieägare skulle acceptera det och ta chansen att lämna med lite kontanter, även om erbjudandet har en rabatt på 42 % av substansvärdet.

Jag tror också att konsortiet kommer att samla tillräckligt många antaganden av anbud för att genomföra tvångsförvärvsrätten. Därför tror jag inte ens att det är ett val att acceptera det här erbjudandet så småningom.

Vad är ett gåvobrev för fastigheter?

7 gyllene regler för investeringar och avancerad fastighetsplanering

Strategier för Roth IRAs som du kanske inte har tänkt på (ännu)

För- och nackdelar med att bilda en serie LLC för fastighetsinvesteringar

Real Estate Investment Trust (REIT)

9 bästa DiversyFund-alternativen för fastighetsinvesteringar

Den kompletta guiden till Crowdfunding för fastigheter för icke-ackrediterade investerare

De bästa Crowdfunding-sajterna för fastigheter för icke-ackrediterade investerare