Resor var en bransch på 1 500 000 000 000 $ tills den decimerades av Covid-19.

Från flygbolag till resegrupper, företag var i chock och gör sitt bästa för att överleva nu.

Vi kan komma överens om att resor kommer tillbaka eftersom vi har en medfödd nyfikenhet och lust att utforska andra delar av världen.

Frågan är när resan skulle vara tillbaka?

Ingen vet men det är helt uppenbart att vi borde skjuta upp tanken på att resa resten av det här året.

Som sagt, du bör inte vänta om du vill investera i återhämtningen av resesektorn. Aktiekurserna skulle ha återhämtat sig när situationen är säker. Då skulle det vara för sent. Du måste göra en satsning nu.

Personligen skulle jag föredra hotell framför flygbolag för en återhämtning av resor. Flygplan är dyra att underhålla och lider av höga värdeminskningar. Hotell å andra sidan är enklare. Fastigheter håller värde väl och byggnader är lättare att underhålla än flygplan.

Det finns fyra huvudsegment av hotell:

Varje segment betjänar en annan kundkrets och en målmarknad.

lyxhotellen tjäna de top 10 procenten i världen. De rika och mäktiga. De kan vara dina politiker, diplomater, företagsledare, filmstjärnor och popstjärnor. Exempel på lyxhotellmärken är Ritz Carlton och Shangri-la.

Det exklusiva segmentet fokuserar främst på affärsresenärer. De besökte ofta möten och evenemang i konferensrum på samma hotell. Exempel på exklusiva hotellmärken är Marriott och Hilton.

Hotellsegment på mellannivå inkluderar större hotell med många rum som kan ta emot resegrupper. Rummen är av lägre kvalitet jämfört med exklusiva hotell och därför tar de ut lägre priser. Exempel på mellanklassiga hotellvarumärken är Best Western och Holiday Inn.

Ekonomihotell brukar vara vandrarhem och värdshus för backpacker. De tillgodoser de mest budgetmedvetna resenärerna.

Förutom att möta kortsiktiga påtryckningar från Covid-19, har besökssektorn fått nöja sig med det långsiktiga hotet från Airbnbs avbrott.

Jag tror att Airbnb kommer att ge den största effekten på ekonomin och mellanklasshotell. Budgetresenärer som bor på värdshus för backpacker är mer äventyrliga och Airbnb är bättre positionerat för att erbjuda liknande eller bättre upplevelser, utan stora ökningar i priser. Mellanklasshotell skulle fortfarande njuta av företag från resegrupperna eftersom Airbnb inte är lämpliga för att hysa en stor grupp människor. Men små grupper av resenärer (par eller en familj) är mer benägna att välja Airbnb eftersom de kan få en hel lägenhet för sig själva, till billigare priser. Affärsresenärer, rika och mäktiga kommer sannolikt inte att välja Airbnb eftersom de föredrar bekvämlighet, integritet och säkerhet.

När det gäller återhämtning anser jag att affärsresor bör se förbättringar eftersom det anses mer nödvändigt än fritidsresor för att hålla ekonomin igång. Även om fritidsresor är tillåtna kan individer vara försiktiga och välja att inte resa för att minimera risken för infektion.

Lyxsegmentet kan lida för tillfället eftersom konserter inte kommer tillbaka någon gång snart och politiska evenemang skjuts upp också. Därför tror jag att det bästa alternativet för återhämtning skulle vara i det exklusiva segmentet.

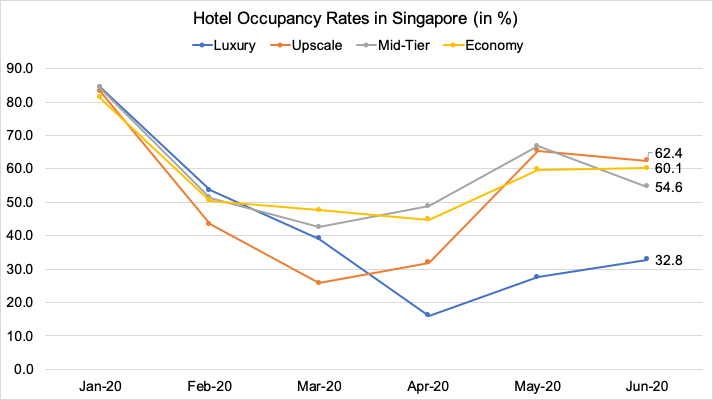

Hotell i Singapore har alltid haft höga beläggningsgrader (över 80 %). Men Covid-19 förändrade allt det. Beläggningsgraden sjönk med 50 % i februari 2020 och försämrades i mars och april 2020.

Singapores regering använde några av dessa hotell för att sätta resenärer i karantän och denna åtgärd har bidragit till att förbättra beläggningsgraden.

Jag har ritat upp trenderna nedan och lyx är det segment som ser mycket lägre beläggningsgrad jämfört med de andra tre segmenten.

Rumspriserna ser inte snygga ut eftersom de har sjunkit med mer än 50 % för alla segment. Lyx- och exklusiva segment har varit tvungna att sänka priserna med mer än 70 %.

| Gen. Rumspriser | Jan 2020 | juni 2020 | Ändra |

| Lyx | 491,20 USD | 142,75 USD | -71 % |

| Uppskala | 270,10 USD | 75,89 USD | -72 % |

| Mellannivå | 171,84 USD | 64,81 USD | -62 % |

| Ekonomi | 112,36 USD | 50,54 USD | -55 % |

Vi kan kombinera både beläggning och rumspriser för att få Revenue Per Available Room (RevPAR)-siffran .

Lyxsegmentet led mest med en minskning på 89 %, deras RevPAR är till och med lägre än exklusiva segmentet! Upscale har den högsta RevPAR för närvarande. Även om "karantänaffären" görs tror jag att hotellen i det exklusiva segmentet kan bli en destination för lokala vistelser och affärsresenärer.

| RevPAR | Jan 2020 | juni 2020 | Ändra |

| Lyx | 414,80 USD | 46,80 USD | -89 % |

| Uppskala | 224,90 USD | 47,40 USD | -79 % |

| Mellannivå | 144,70 USD | 35,40 USD | -76 % |

| Ekonomi | 91,40 USD | 30,40 USD | -67 % |

Du kan använda vår Dr Wealth-app för att hitta aktier inom besökssektorn.

Gå bara till Upptäck-sidan för att söka efter aktier per sektor och börser:

Skärmen visade följande resultat (baserat på aktier noterade på SGX. Jag lade till gästfrihetsfonderna också. Segmenten bestämdes av mig, vilket var en bästa gissningsinsats. ):

| Börsnoterat företag | Operativa varumärken | Segmentera | Geografi |

| Banyan Tree (SGX:B58) | Banyan Tree, Angsana, Cassia, Dhawa | Lyx | Olika platser i Asien och i Österrike |

| Memories Group (SGX:1H4) | Awei, Keinnara | Lyx | Myanmar |

| Shangri-La (SGX:S07) | Shangri-La, Traders, Kerry, Jen | Lyx och exklusiv | Asien, Europa, Afrika, Oceanien, Nordamerika |

| Hotellegenskaper (SGX:H15) | COMO, Four seasons, Concorde, Hilton, Hard Rock, Holiday Inn | Lyx och exklusiv | Asien, Europa och Afrika |

| Bonvests (SGX:B28) | Cenizaro och Sheraton | Lyx och exklusiv | Mauritius, Maldiverna, Tunis och Zanzibar, Singapore och Australien |

| Amara Hotel (SGX:A34) | Amara | Lyx och exklusiv | Singapore, Kina och Thailand |

| Mandarin Oriental (SGX:M04) | Mandarin Oriental | Lyx och exklusiv | Asien, Amerika, Europa och Afrika |

| Stamford Land (SGX:H07) | Stamford | Uppskala | Australien och Nya Zeeland |

| ARA US HTrust (SGX:XZL) | Marriott och Hyatt | Uppskala och mellannivå | USA |

| Frasers HTrust (SGX:ACV) | Fraser, InterContinental, Novotel, Sofitel, ibis, Westin, Crowne | Uppskala och mellannivå | Asien och Europa |

| CDL HTrust (SGX:J85) | Copthorne, MyStays, Novotel, W, Ibis, Pullman med flera | Uppskala och mellannivå | Asien, Europa och Oceanien |

| AF Global (SGX:L38) | Crowne, Holiday Inn, Cityview, Somerset | Uppskala och mellannivå | Storbritannien, Thailand, Laos och Vietnam |

| GL (SGX:B16) | AMBA, Guoman, Hårdrock, Thistle | Uppskala och mellannivå | Storbritannien |

| Fjärran Östern HTrust (SGX:Q5T) | Village, Rendezvous | Mellannivå | Singapore |

| Hotel Royal (SGX:H12) | Hotel Royal | Mellannivå | Singapore, Malaysia och Thailand |

| Hotel Grand Central (SGX:H18) | Grand Central, Storkansler | Mellannivå | Australien, Nya Zeeland, Singapore, Malaysia och Kina |

| HL Global Enterprises (SGX:AVX) | Copthorne och Ekvatorial | Mellannivå | Malaysia, Shanghai |

Det är en lång lista även för hotellaktier noterade i Singapore.

Det är också svårt att jämföra eftersom vissa av dessa aktier har andra verksamheter än hotell; vissa kan ha mer än en hotellnivå; de flesta har hotell i många delar av världen.

Därför är det ganska tråkigt att välja en hotellaktie att investera i.

I sådana situationer skulle jag ta upp några överväganden.

Först har jag nämnt att exklusiva antagligen är det segment som skulle återhämta sig tidigast (skäl:affärsresor, vistelse och osannolikt störd av Airbnb).

För det andra kommer länder som är affärsnav och har Covid-19 under kontroll att ha en bättre chans att ta emot fler resenärer. Singapore, Kina och Australien är några länder som kom att tänka på. Som sagt, jag tror att länder som USA fortfarande kommer att klara sig bra på grund av den livliga affärsverksamheten, trots att infektioner ökar. Jag skulle undvika exotiska platser som Maldiverna (eller resorttyper) eftersom jag inte tror att fritidsresor kommer att återhämta sig så snart men de kan överraska om de rika inte kan vänta med att koppla av på en avlägsen resort. En mörk häst skulle jag säga.

Det skulle begränsa mina val till Shangri-La, Hotel Properties, Amara, Mandarin Oriental, Stamford Land, ARA US HTrust, Frasers HTrust och CDL HTrust baserat på ovanstående kvalitativa filter.

Låt oss nu titta på några finansiella siffror i tabellen nedan (baserat på deras senaste FY-rapporter ). Jag skulle föredra de medlåga PB-kvoter (billigt mot dess underliggande hotellvärde), låga skuld/tillgångar (skuldutrymme att låna) och höga kassakvoter (tillräckligt med kontanter för att täcka kortfristiga skulder).

| PB-förhållande | Skulder/tillgång | Kassakvot | |

| Shangri-La | 0.4 | 43 % | 0.7 |

| Hotellegenskaper | 0.8 | 36 % | 0.6 |

| Amara | 0.5 | 46 % | 0.2 |

| Mandarin Oriental | 0.5 | 15 % | 1.4 |

| Stamford Land | 0.6 | 16 % | 1.0 |

| ARA US HTrust | 0.4 | 43 % (30 juni 20) | 1.7 (30 juni 20) |

| Frasers HTrust | 0.6 | 36 % (30 juni 20) | 2.0 |

| CDL HTrust | 0.6 | 37 % (30 juni 20) | 1.0 (30 juni 20) |

Mandarin Oriental har den bästa uppsättningen siffror medan Stamford Land kommer nära. De 3 gästfrihetsfonderna är också anständiga, med kassakvoter på mer än 1.

Vissa av er kanske föredrar gästfrihet. Deras utdelningar tenderar att vara säkrare eftersom de har ett incitament att dela ut utdelningar för att kunna dra nytta av skattebesparingar.

Hospitality trusts tenderar också att ha högre upplysningar om sin ekonomiska status och tillhandahåller snabba uppdateringar. Eftersom de är mer populära bland investerare, skulle deras aktiekurser tendera att vara mer effektiva när de återhämtar sig. Detta kanske inte gäller för icke-trustade hotellaktier som Mandarin Oriental och Stamford Land. Sådana aktier kanske inte kan låsa upp sitt värde om det inte inträffar betydande händelser.

Jag kommer inte att fatta ett beslut åt dig men jag tror att jag har gett dig tillräcklig information för att du ska kunna göra ett val. Jag har inte investerat i några hotellaktier än men jag är intresserad av att köpa en.

Hur är det med dig?

Skulle du köpa hotellaktier?

7 tillväxtaktier som ger dig pengar också

8 aktier som får dig att investera som Buffett

Reseskatteavdrag:Kommer Uncle Sam att betala dig för att ta en semester?

5 tecken på att du spelar i aktier

Bäst presterande aktier 2021 – Har du någon av dessa?

Vad är ASM-lista i aktier? Vad ska du göra om dina aktier finns i ASM-listan?

Är FAANG-aktier fortfarande en bra investering 2022?

Resehack som kommer att spara pengar