Det finns 4 fastighetsutvecklings- och investeringsbolag i Straits Times Index (STI):

Dessa är välkända blue chips och de flesta investerare kanske till och med har ägt några av dem någon gång.

Det är inte förvånande eftersom många Singapore-investerare anser att fastigheter är en av de bästa investeringarna och lättare att förstå än aktier i andra branscher.

Låt oss nu sätta ihop dem och göra några snabba jämförelser för att ta reda på vilken som är den bästa fastighetsbeståndet att köpa.

Capitaland har flest tillgångar, nästan fyrdubblad av UOL som ligger på sista plats.

| Företag | Totala tillgångar |

| Capitaland | 82,3 miljarder USD |

| Hongkongland | 60,6 miljarder USD |

| Stadsutveckling | 23,2 miljarder USD |

| UOL | 20,7 miljarder USD |

Det är viktigt att notera att Capitaland rapporterade att dess fastighetsportfölj var värd 133,3 miljarder S$ den 30 september 2020 och det är högre än 82,3 miljarder S$ som registrerats i dess balansräkning. Detta beror på att Capitaland har fastigheter som innehas under joint ventures och investeringsassociationer, som redovisades med deras ackumulerade resultat istället för deras tillgångsvärden.

City Development har också betydande tillgångar under joint ventures och jag misstänker att deras tillgångsvärde kan vara högre än vad deras balansräkning antyder.

Hongkong Land och UOL har relativt sett färre sådana samriskföretag. De har inte heller REITs under sina innehav. Capitaland har knutit ut massor av REITs och City Dev har CDL HTrust och en del av aktierna i IREIT.

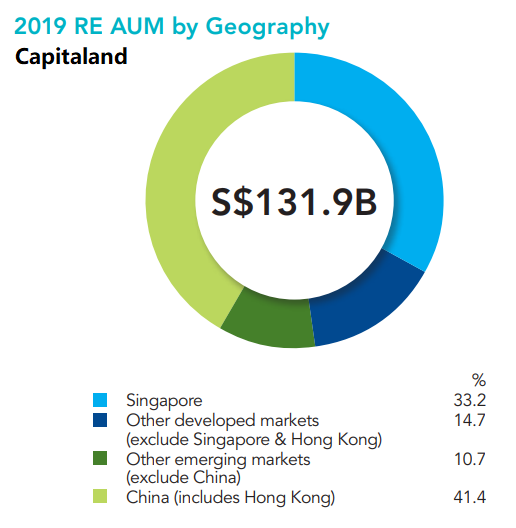

Capitaland har flest tillgångar i Kina (41 %) efter fastighetsvärde. Singapore är den näst största exponeringen med 33 % av den totala tillgången under förvaltning (AUM – vilket inkluderar tillgångar i joint venture). Några värdefulla tillgångar som ägs till 100 % av Capital och skulle vara Raffles City Chongqing och CapitaMall Westgate i Wuhan.

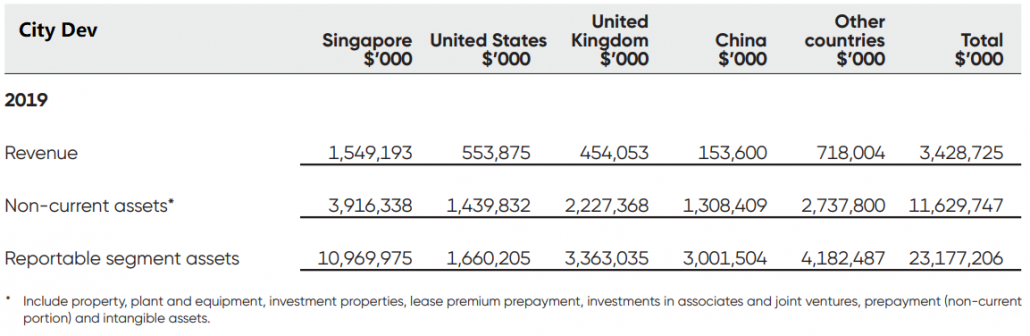

Stadsutveckling redovisar inte fastighetsvärden per geografi och vi måste använda "anläggningstillgångar" som en proxy. Företaget har betydande tillgångar utanför Asien som inkluderar USA (12 %) och Storbritannien (19 %). De flesta tillgångarna finns i Singapore, värda 34 % av dess anläggningstillgångar. Republic Plaza och Fuji Xerox Tower är två framstående byggnader i Singapore.

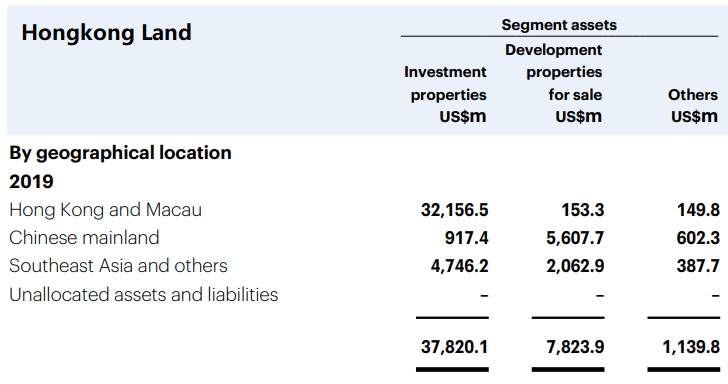

Hongkong Land har, som namnet antyder, 69 % av sina tillgångar i Hong Kong och Macau. Det här är ganska koncentrerat. Den mest ikoniska tillgången skulle vara Exchange Square, som ligger precis ovanför Central MTR-stationen i Hong Kong.

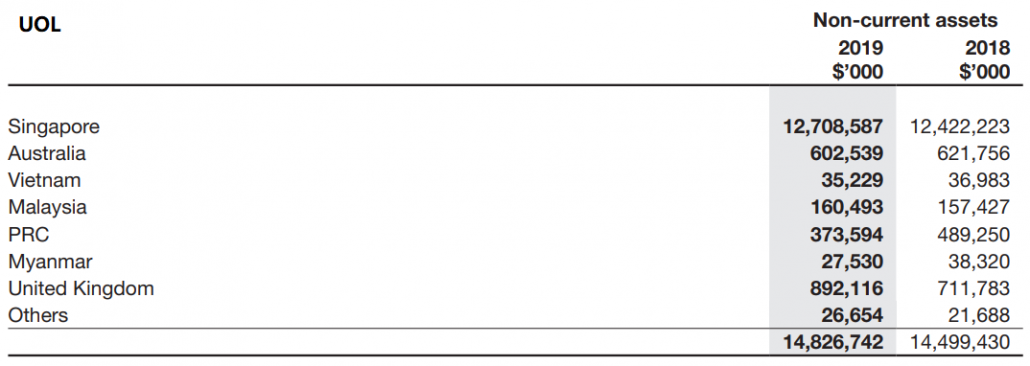

UOL är ännu mer koncentrerat med 86% av sina "anläggstillgångar" i Singapore! Singapore Land Tower och Marina Square är välkända lokaler.

För att sammanfatta, här är deras högsta tillgångsvärde efter geografi:

| Företag | Högsta exponeringen efter geografi |

| UOL | 89 % i Singapore |

| Hongkongland | 69 % i Hongkong och Macau |

| Capitaland | 41 % i Kina |

| Stadsutveckling | 34 % i Singapore |

Vi kan se att Stadsutveckling är den mest diversifierade bland de fyra. Som sagt, UOL och Hongkong Land skulle vara bra satsningar om du vill gå långt på Singapore respektive Hongkong fastigheter.

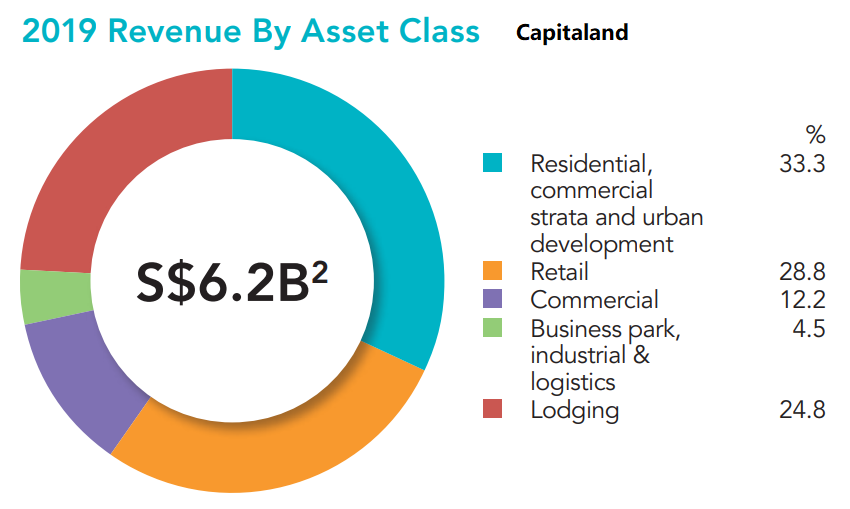

För Capitaland är de tre största intäktsbidragande fastighetstyperna bostäder (33 %), detaljhandel (29 %) och boende (25 %).

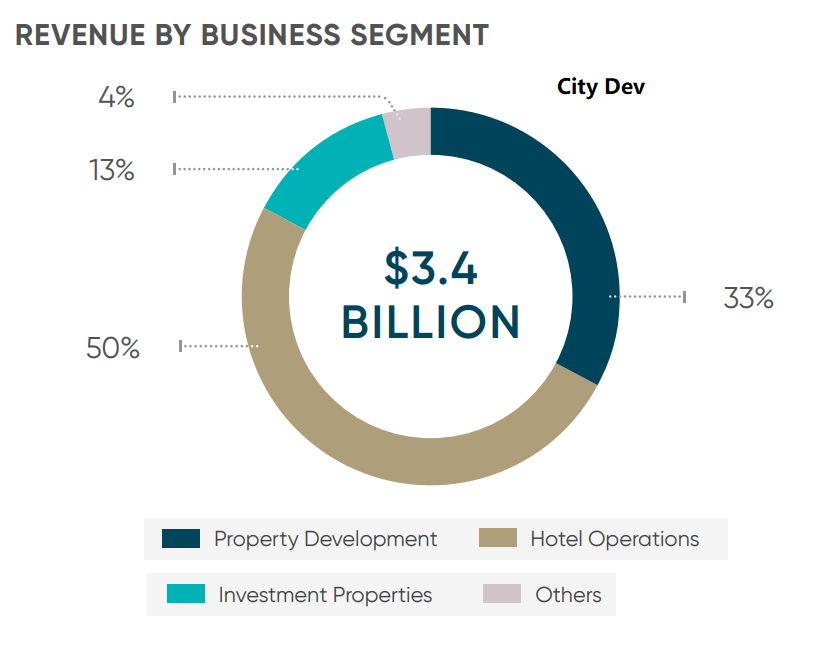

Stadsutveckling klassificerade sina segment olika och delade inte upp fastighetstyper i handel, kontor och andra. Hälften av sina intäkter kom från hotell. En tredjedel av intäkterna kom från fastighetsutveckling.

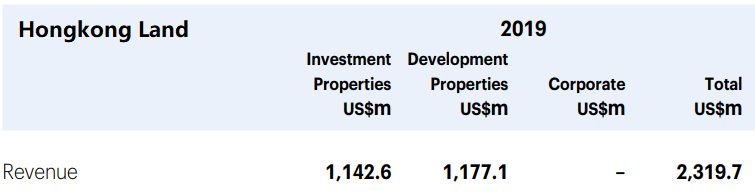

Hongkong Land hade lika inkomstbidrag från sina investeringsfastigheter och försäljning av utvecklingsfastigheter.

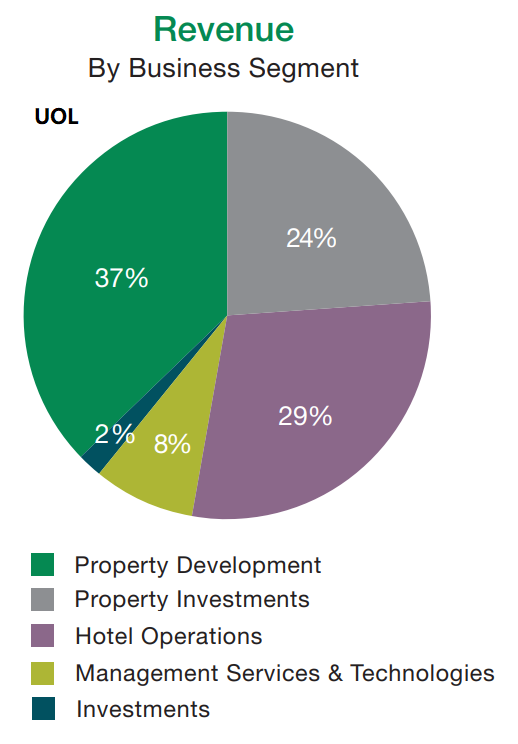

UOL fick merparten av sina intäkter från fastighetsutveckling (37 %) – försäljning av bostäder med skikttitel till köpare.

Jag fann att tre företag genererade ungefär en tredjedel av sina intäkter från fastighetsutveckling utom Hongkong Land var på 50 %. Fastighetsutvecklingsförsäljningen tenderar att vara volatil eftersom byggandet tar tid och fastighetscyklerna går igenom toppar och dalar. Detta kan innebära att Hongkonglands intäkter kan bli mer volatila som ett resultat.

City Development har hälften av sina intäkter från hotell som skulle ha lidit 2020 på grund av Covid-19. Men det här kan också vara en potentiell återhämtningslek.

Dessa fastigheter har starkt stöd – Capitaland ägs till 51 % av Singapores suveräna förmögenhetsfond, Temasek Holdings. De återstående tre stöds av tycoons och de rikaste i Singapore.

Kwek Holdings har nära 49% av aktierna i City Development. Kwek Leng Beng är patriachen och är för närvarande den 8:e rikaste i Singapore. I oktober 2020 lämnade Kwek Leng Peck (kusin till Kwek Leng Beng) styrelsen för City Dev som icke-verkställande direktör, med hänvisning till skillnader i åsikter om hur vissa av företagen borde drivas. Jag tror inte att detta skulle påverka City Dev eftersom makten ligger hos Kwek Leng Beng.

Wee Cho Yaw har ett ägande på 36,82 % i UOL och han är 10:e rikaste i Singapore.

Sist men inte minst, Jardine Strategic (SGX:J37) är investeringsholdingbolaget där familjen Keswick brukade förvalta sitt imperium. Jardine Strategic har drygt 50 % av aktierna i Hongkong Land.

| Företag | Kontrollerande aktieägare | Ägarandel |

| Capitaland | Temasek Holdings | 51 % |

| Stadsutveckling | Kwek Holdings | 48,55 % |

| Hongkongland | Jardine Strategic | 50,41 % |

| UOL | Wee Cho Yaw | 36,82 % |

Att ha en betydande ägare i ett börsnoterat företag kan antingen vara bra eller dåligt. Dåligt i den meningen att ledningen kan utnyttja andra aktieägare genom att betala sig själva hög lön eller att privatisera företaget när aktiekurserna är låga. Som sagt, jag ser inte sådant beteende i dessa fyra företag och de tenderar att vara på den bättre sidan – att öka tillgångsvärdet och ge konsekvent utdelning till aktieägarna.

Slutligen har jag tabellerat de ekonomiska mått som jag tror skulle vara till hjälp för att göra dem större.

| Capitaland | City Dev | Hongkongland | UOL | |

| Pris | 3,12 USD | 7,66 USD | 4,23 USD | 7,44 USD |

| P/B | 0,67 | 0,68 | 0.26 | 0.62 |

| Genomsnittligt P/B (5 år) | 0,75 | 0,85 | 0.43 | 0.64 |

| Rabatt från genomsnittligt P/B | 11 % | 20 % | 40 % | 3 % |

| P/E | 7 | 13 | -ve | 13 |

| Div avkastning | 3,9 % | 1,0 % | 5,2 % | 2,4 % |

| ROA | 2,6 % | 2,4 % | 0,4 % | 2,3 % |

| Gearing | 39,7 % | 42,8 % | 11,1 % | 24,0 % |

Hongkong Land är den billigaste aktien i koncernen med ett rekordlågt P/B-tal på 0,26. Det är mer än 2 gånger lägre än de andra 3 aktierna. Det är också betydligt billigare jämfört med dess genomsnittliga P/B-förhållande på 0,43 under de senaste 5 åren. Direktavkastningen är också den högsta med 5,2 %. Jag misstänker att det är på grund av dess tunga exponering i Hong Kong som världen bevittnade förstörelsen av demonstranterna i staden. Detta väger tungt för Hongkong Land och här är två kontrasterande åsikter i denna fråga – för och emot – se till att läsa dem innan du köper den billiga aktien.

Den näst billigaste skulle vara City Dev och jag skulle tillskriva det till dess stora exponering mot hotell. Aktiekursen är till stor del nedtryckt av resestopp på grund av Covid-19.

UOL handlas närmast sitt genomsnittliga P/B och antyder att det är rimligt prissatt.

Fastighetsaktierna ser inte lika billiga ut som tidigare sedan den stora vinsten i november, efter att nyheten om framgångsrika vaccin utvecklades. Capitaland, City Dev, Hongkong Land och UOL ökade med 22 %, 23 %, 9 % respektive 18 % i november.

Fastighetsaktier är alltid en favorit bland investerare och jag har gjort en snabb jämförelse mellan dem.

För det första är de inte lika billiga som de var före november och UOL handlas för närvarande till rimligt pris. Endast Hongkong Land and City Development hade några fördelar att erbjuda.

Men de är inte problemfria. Hongkong Land har majoriteten av sina tillgångar i Hong Kong som protesterna har rasat på gatorna och stört freden i staden. Jag är inte säker på om protesterna skulle komma tillbaka efter att Covid-19 har undertryckts.

Stadsutveckling å andra sidan fick kämpa med bristen på affärer på sina hotell. Jag är dock mer positiv till att Covid-19 är en tillfällig sak och att verksamheten borde vara tillbaka i framtiden.

Om du tvingar mig att välja en bland de 4 aktierna, skulle City Dev vara mitt val.

Det bästa sättet att investera pengar

Långsiktiga investeringstillgångar i balansräkningen

De 10 bästa apparna för investeringsspårning

Vilka är de bästa SIP-fonderna för långsiktiga investeringar

Vilka är de bästa kryptovalutaapparna i Indien?

Den bästa investeringen att köpa – eller är guld överhypad?

Pension vs ISA – vilken är den bästa investeringen?

Moneybox Review – Är det den bästa investeringsappen?