Singapore är en av Asiens största REIT- och fastighetsfondmarknader med cirka 43 S-REITs noterade på Singapore Stock Exchange, med ett börsvärde på över 110 miljarder S$.

S-REITs är ett viktigt segment på Singapores aktiemarknad, med 5 REITs inkluderade i Straits Times Index, med en total vikt på 7,6 %.

Idag utforskar vi vad REITs investerare kan förvänta sig under 2022.

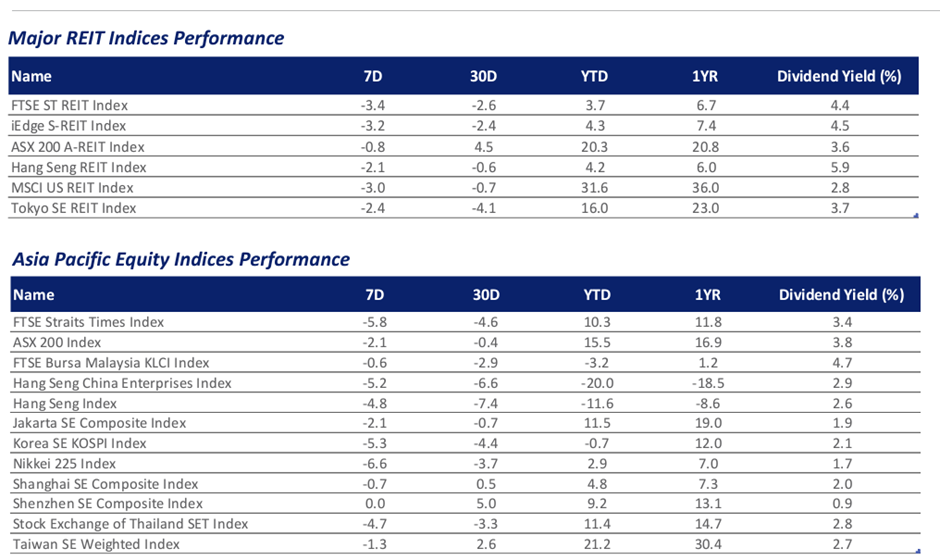

Som framgår av diagram 1 nedan hade REIT-index som FTSE ST REIT Index och iEdge S-REIT Index underpresterat de flesta regionala REIT-index under 2021, inklusive Asia Pacific Equity och naturligtvis de amerikanska indexen.

REIT-indexen var dock inte botten i sin klass eftersom de hade presterat bättre än Hongkong- och kinesiska index.

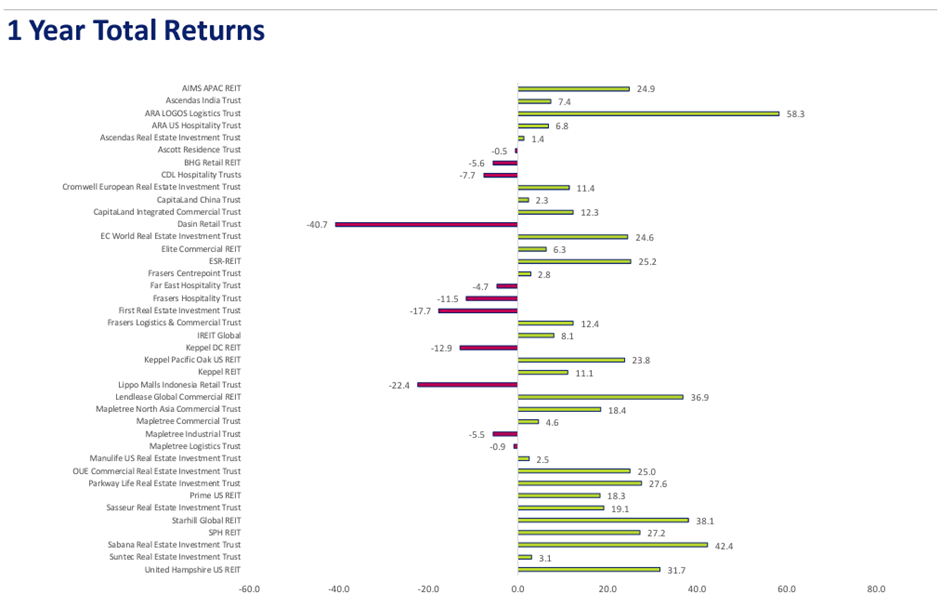

Om vi tittar på diagram 2 nedan kan vi se att av 40 REITs, registrerade cirka 11 negativ avkastning medan ytterligare 10 registrerade en avkastning på mindre än 10 %.

Med andra ord, något mer än hälften av REIT-populationen underpresterade de två REIT-indexen.

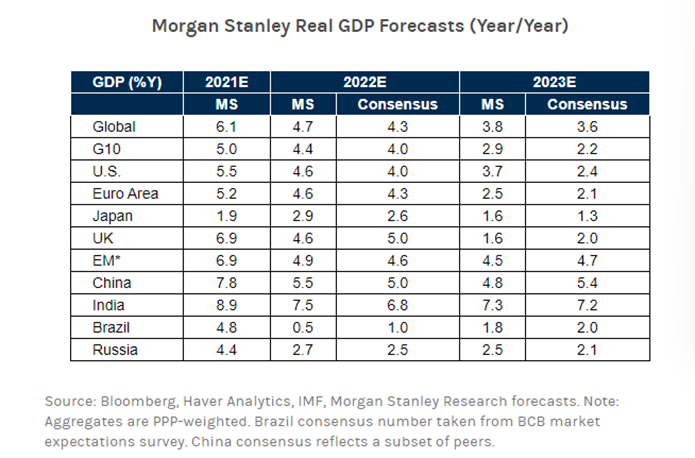

Den nuvarande ekonomiska förväntningen för 2022 är ljummen, med varierad ekonomisk återhämtning över hela världen. Som framgår av diagram 3 nedan är konsensus att den globala ekonomiska tillväxten 2022 avtar jämfört med i år. Detta beror främst på risker som covid-låsningar, inflation, störningar i leveranskedjan och skärpta arbetsmarknadsvillkor.

Inflationstrycket har också drivit centralbanker att genomföra monetära åtstramningar i länder och ekonomiska block i USA, Storbritannien och EU. Storbritannien har redan höjt räntorna en gång under 2021 och det är nästan säkert att USA kommer att höja räntorna 2022. EU har också börjat rulla tillbaka monetära stimulanser.

På liknande sätt har handels- och industriministeriet i Singapore förutspått att 2021 kommer att ha en helårstillväxt på cirka 7 %, medan 2022 kommer att ha en tillväxt på mellan 3 % och 5 %.

2022-marknaden förväntas fortsätta att vara robust, med hyrespriser som håller i sig eller återhämtar sig inom alla delsegment som kontor, detaljhandel, industri, logistik och gästfrihet.

Den gemensamma konsensus är att vara relativt försiktig med REITs på grund av stigande räntor och åtstramande likviditetsmiljö. Men beroende på takten i åtstramningen kan REIT:er hamna i en gynnsam miljö under 1H22 och kommer sannolikt att fortsätta att förvärva tillgångar och växande avkastning för investerare.

Vissa delsegment som gästfrihet, detaljhandel och logistiska REITS kan överträffa 2022.

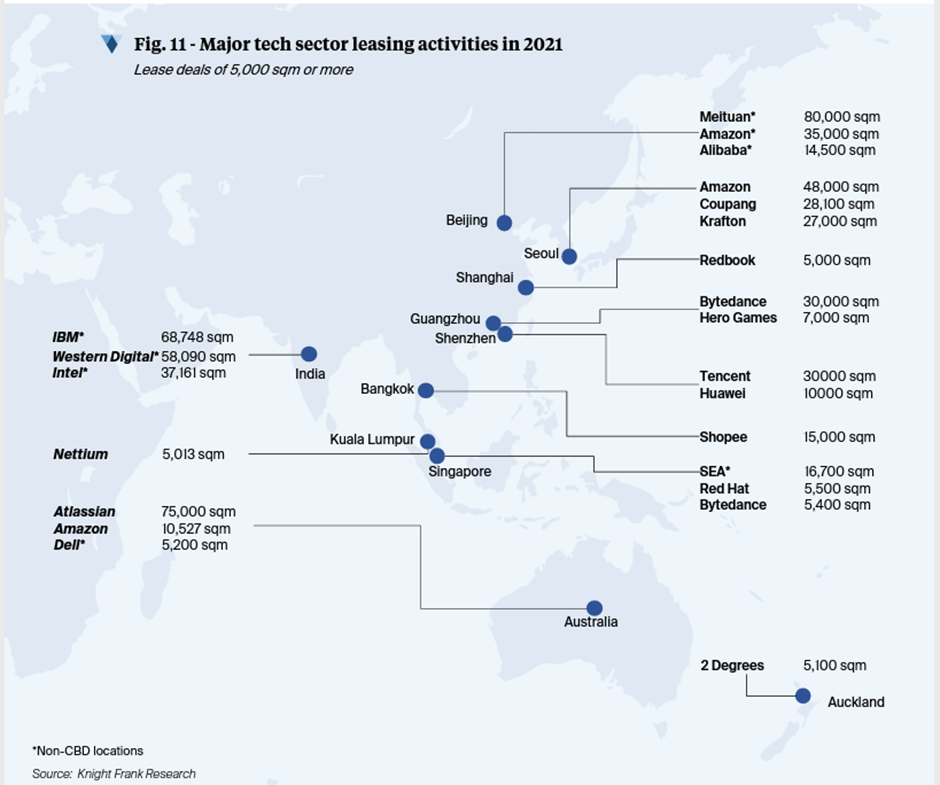

Hospitality och Retail REITs kommer att få stöd från Singapores återöppning, och logistik REITs kan fortsätta att dra nytta av sekulära trender. Teknikbranschen kommer att fortsätta att vara en styrka för leasingbranschen 2022 efter betydande uthyrning av utrymme 2021.

Specialiserade REIT-tillgångar som datacenter och hälso- och sjukvård förväntas också prestera bra med studentbostäder som är redo för en återupplivning, när utbildningsinstitutioner börjar öppna för internationella studenter igen.

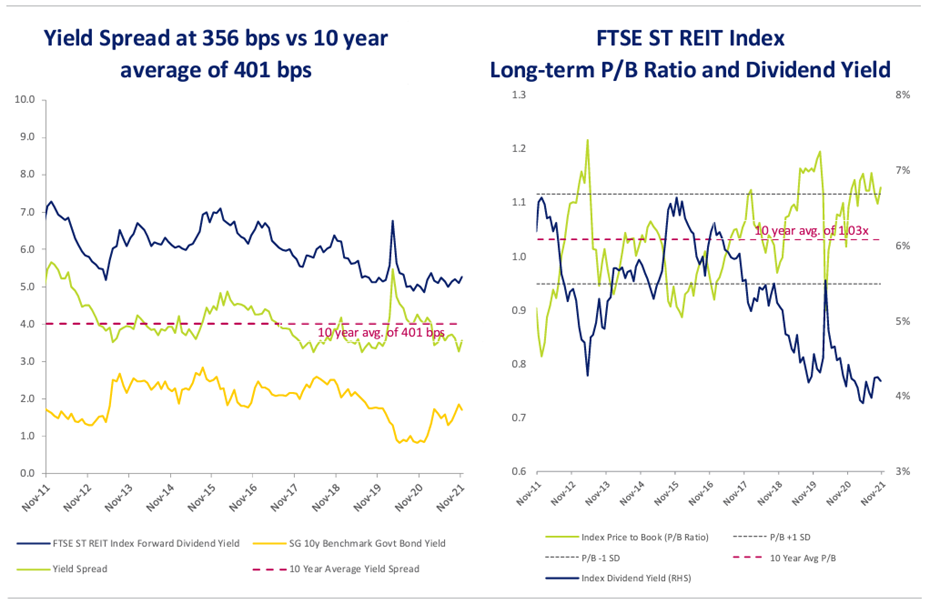

Data i diagram 5 nedan indikerar att vi kan se en korrigering för REITs inom en snar framtid.

Avkastningsdifferensen är lägre än 10-årsgenomsnittet och detta kan komprimeras ytterligare när räntorna ökar, vilket kan orsaka en tillbakagång i aktiekurserna för REIT.

FTSE ST REIT Index handlas också något över sitt långsiktiga P/B-tal och direktavkastningen är på sin lägsta nivå någonsin.

Å andra sidan kan detta ses som det nya normala på grund av kvaliteten på REITs i Singapore och styrkan hos vissa delsegment, såsom logistik och industriella REITs, som drar nytta av långsiktiga strukturella medvindar.

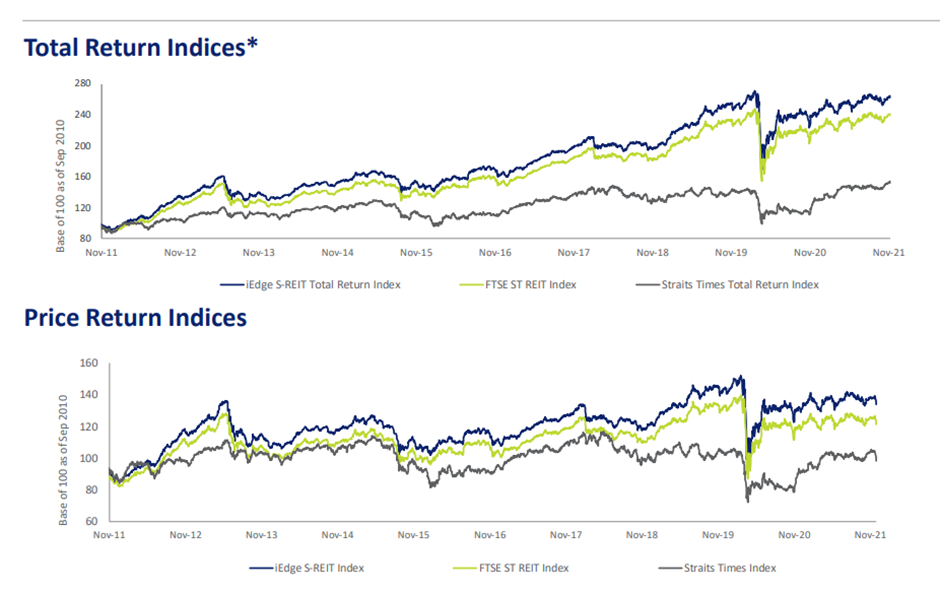

Medan REIT-indexet presterade sämre än STI 2021, visar diagram 6 att REIT-indexet på en längre tidsram har överträffat STI. Det ska bli intressant att se om REIT-indexet kan få tillbaka sitt momentum och fortsätta att överträffa STI 2022.

De makroekonomiska utsikterna för 2022 är också mindre gynnsamma än 2021. Däremot kan vi se återhämtning inom vissa delsegment som hotell och detaljhandel, samt fortsatt tillväxt från strukturella medvindar för delsegmentet Logistik.

Beroende på takten i den monetära och finanspolitiska åtstramningen kan REIT:er finna sig i att genomföra förvärv om möjligheten dyker upp.

Värderingen verkar vara något förhöjd jämfört med historiska nyckeltal, men det kan bero på en strukturell kvalitetsförändring av REITs noterade i Singapore, eftersom investerare är villiga att handla dessa högkvalitativa REIT till högre värderingar. Förhöjd värdering är också alltid en indikator på en potentiell korrigering framåt.

På en övergripande basis, med mer än 40 REITs i en blandning av undersegment noterade i Singapore och investerarnas förväntningar på nynoterade REITs som Daiwa House Logistics Trust (SGX:DHLU) och Digital Core REIT (SGX:DCRU) för att visa sin förmåga, det verkar finnas mycket att se fram emot under 2022.

Om du strävar efter att bygga en hållbar inkomst från en REIT-portfölj, gå med Chris Ng på hans livewebinar för att lära dig hur du kan komma igång och vad du bör tänka på när du bygger en robust REIT-portfölj.

Wells Fargo står sig måttligt hausse på REITs för 2022

De 22 bästa aktierna att köpa för 2022

De 12 bästa REITs att köpa för 2022

7 REIT ETF:er för alla typer av investerare

De 22 bästa aktierna att köpa för 2022

5 aktier att sälja för 2022

5 hypotekslån REITs för en avkastningssnål marknad

De 12 bästa REITs att köpa för 2022