En av de värsta effekterna av pandemin 2020 är de psykologiska ärr som tillfogats marknadsaktörer.

Jag minns i de värsta djupen av pandemin när min portfölj slingrade sig efter enorma förluster, jag hade mardrömmar om att min bortgångne far kom hem för att skälla på mig för att jag inte skötte mina familjetillgångar bra. Jag vaknade till och med med tårar.

För läsarna, här är lite bakgrund:Jag förvaltade mina familjetillgångar under den stora lågkonjunkturen 2007-2009 när min pappa fortfarande levde, en lågkonjunktur som är värst när det gäller varaktighet och omfattning av förluster. Min pappa, en veteran som överlevt varje lågkonjunktur sedan 1985, påverkades aldrig av sina investeringsförluster. Allt var par för kursen för honom. Jag blev aldrig utskälld av min pappa när jag gjorde investeringsmisstag som var många (som mitt katastrofala köp i King Wan för år sedan). Sammantaget gick portföljen bra.

Så, efter att ha drömt om att min pappa skulle ge mig en skäll, bestämde jag mig för att jag fick nog – det var helt klart att mitt undermedvetna gör uppror mot mina investeringsbeslut. Jag eliminerade all hävstång från min portfölj, sålde i princip tillräckligt många aktier för att returnera pengar som var skyldig mäklaren och undkom knappt ett marginalsamtal.

Vid den tiden behövde jag bara en omstart för att bli tillräckligt klar i huvudet för att navigera mig ut ur krisen.

Finansexperter talar om mental redovisning – en psykologisk brist där någon delar upp tillgångar i olika mentala konton. Finansstudenter får lära sig att inte göra detta och hantera sina pengar som helhet. Efter 2020 börjar jag inte hålla med om detta synsätt – vi är människor och inte robotar.

En mer upplyst strategi är att acceptera att mental redovisning är en del av att vara människa.

Min pappa kan vara relativt avslappnad med sin portfölj eftersom han tjänade den med sina egna händer. Jag ärvde hans portfölj och använde den främst för att stödja min mamma. Min inställning till denna portfölj är inte slentrianmässig; du kommer inte att se mig jaga marknadens senaste köp. Den här veckan måste jag berätta för min mamma, som ställer ut mycket FOMO att vi inte lekte med någon av meme-aktierna.

De flesta läsare tjänade sina pengar på att söka sig själva på arbetsplatsen. Jag gratulerar dem eftersom de inte har det psykologiska bagage som är förknippat med att inte tjäna sina pengar på gammaldags sätt. Så de kan satsa allt på Gamestop om de vill.

Om du har det första världsproblemet med att ärva tillgångar som jag, kanske du vill separera dem från resten av dina tillgångar och tillämpa följande regler när du investerar dem på aktiemarknaden:

Beta är ett mått på den systematiska risken för portföljen i förhållande till marknaden som helhet. Om din portföljs beta är lika med 1 betyder det att du har antagit samma volatilitet som resten av aktiemarknaden. Om du har en beta på mer än 1 tar du en större risk än resten av aktiemarknaden. Om du har en beta mindre än en tar du en lägre risk än resten av aktiemarknaden.

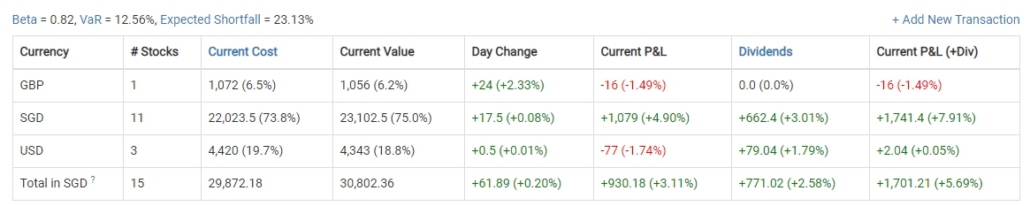

Ett verktyg som Stocks Café kan användas för att beräkna betan för din totala portfölj. En skärmdump av en av mina mindre portföljer visas nedan:

Min portfölj med större familjetillgångar skiljer sig inte så mycket från den här skärmdumpen, som är runt 0,75-0,85 .

Det finns bevis för att portföljer med lägre betavärden tenderar att överträffa portföljer med höga betavärden.

Flera klassiska defensiva aktier tillhör portföljer med låg beta. Till exempel har Netlink NBN Trust (SGX:CJLU) en beta på 0,37 och Keppel DC REIT (SGX:AJBU) är en REIT med låg beta på 0,36.

Förut har jag sagt att förvaltning av rikedomar mellan generationerna kan innebära en känsla av skuld och skam hos vissa människor. En av källorna till denna skuld är när du säljer en aktie för personlig konsumtion. Det finns en känsla av att något är permanent förlorat. Det finns en hel akademisk avhandling om hur utdelningar motsvarar kapitalvinster inom finans, och du kan syntetiskt bygga upp din utdelning genom att sälja aktier varje år.

Återigen, du är inte en robot som styrs av ekonomiska ekvationer. Utdelningar i Singapore kommer inte bara skattefritt, men du kommer inte att ta på dig mäklarkostnaden när du säljer aktier.

Utdelning kommer till en bekväm räddning eftersom att betala ut kontanter är ett av tecknen som säger att en investering bär frukt. Efter att ha säkerställt att aktien ger verklig utdelning från kassaflödet från verksamheten, förbrukar du i huvudsak intäkterna från verksamheten som tillhandahåller en tjänst eller säljer en produkt.

Före 2019 har utdelningar varit en avgörande faktor för att bygga lönsamma REIT-portföljer, men denna strategi har inte fungerat bra de senaste 2-3 åren. Lyckligtvis, för folk som hanterar mer omfattande portföljer, behöver du kanske inte en enorm avkastning för att klara dina nödvändiga utgifter.

Min totala portfölj gav en årlig avkastning på 6,6 % under andra halvåret 2020. Jag skapade en kärnportfölj som består av räknare med låg beta och låg utdelning som Keppel DC REIT och Netlink NBN Trust men jag strö över den med några högavkastande räknare som Keppel Pacific Oak REIT (nuvarande avkastning på 8,4 % på Stocks Cafe) för att öka dess ger.

Det finns inget som hindrar att utdelningar gör comeback i framtiden och även om det inte gör det, och du kommer att få betalt medan du väntar.

Detta är en mer subtil kvalitet på en aktie som är svår att filtrera baserat på traditionella verktyg.

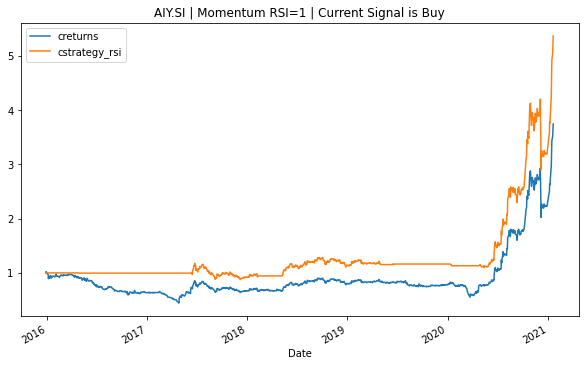

När en aktie mestadels drivs av momentum kommer en historia av uppåtgående rörelser att följas av fler uppåtgående rörelser, så en momentumdriven strategi gynnar dessa räknare. Ett exempel på en momentum-driven räknare är nuvarande SGX fan-favorit iFast (SGX:AIY).

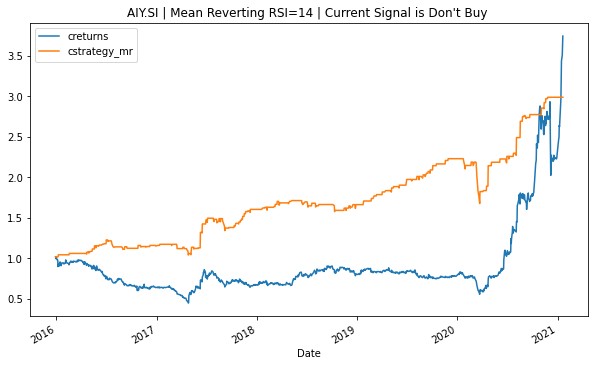

Motsatsen till momentumdrivna aktier är aktier med medelåtergång. Dessa aktier studsar tillbaka efter korta perioder med dåliga resultat. (Vi kommer att diskutera detaljerna om de momentumdrivna och medelåtergående affärerna i en framtida artikel.)

Ett program jag skrev som optimerar både momentum- och medelåtergångsstrategier för iFast skulle gynna momentumstrategierna.

Som visas ovan, skulle användningen av en momentumstrategi för iFast femdubbla avkastningen.

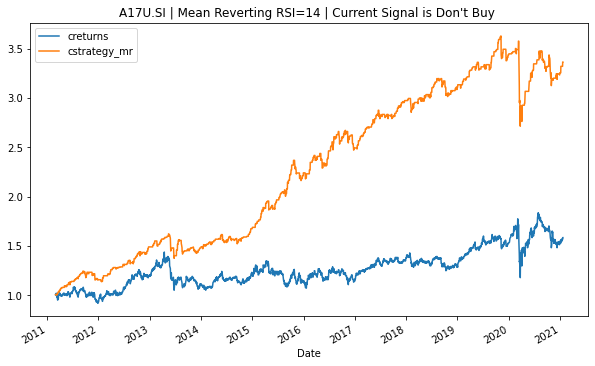

Men, som visas nedan, skulle en medelåtergångsstrategi inte vara lika lönsam.

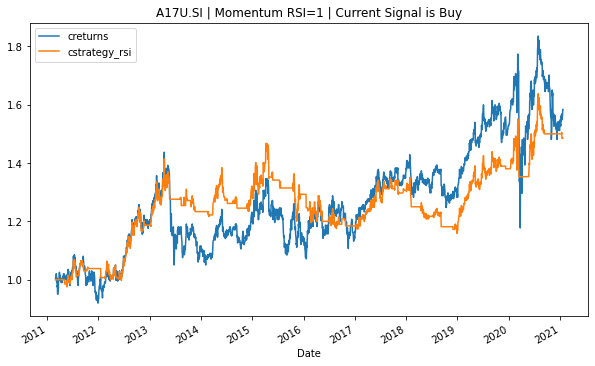

Ärvda tillgångar gynnas av aktier med medelåtergång eftersom de genererar utdelningar som kan återinvesteras billigt medan aktierna är nere, och studsar tillbaka aggressivt efter att uppehållsperioden är över. REITs uppvisar i allmänhet genomsnittlig återgång.

Om du observerar Ascendas REIT (SGX:A17U), kommer även den mest lönsamma momentumhandelsstrategin att underprestera en enkel köp- och hållstrategi:

Men att köpa på dips och investera med jämna mellanrum är mycket mer givande för investeraren.

Medelåtergående aktier kanske inte uppvisar chocken och vördnaden från nuvarande fan-favoritaktier som iFast, men sådana strategier passar en långsiktig portfölj som är utformad för att generera kassaflöde för en älskad . Medelåtergående strategier underlättar perioder av aggressiv fyndjakt med utdelningsavkastning och löneutbetalningar följt av en period av uppgångar.

Den här artikeln tar direkt upp skulden och skammen över att ärva pengar från en älskad och accepterar öppet den psykologiska bördan av att hantera dem. Det undviker inte mentalredovisning. Det ger tre kriterier för att hitta investeringar som är lämpliga för placering av ärvd förmögenhet på aktiemarknaden. Aktieval bör uppvisa en låg beta, hög utdelning och innebära återgång över tid.

Detta är naturligtvis inte för att avskräcka en läsare från att investera i heta momentumdrivna investeringar som iFast.

De kan eftersträvas lönsamt med pengar som tjänas in inom din generation.

Hur man beräknar den vägda genomsnittliga betaversionen av en portfölj

Hur du bygger din förmögenhet i 40-årsåldern

Hur du bygger din förmögenhet i 30-årsåldern

Hur man bygger (eller återuppbygger) välstånd

Hur beräknar du Portfolio Beta?

Hur bygger man en SIP-portfölj av fonder?

Hur kan jag diversifiera min portfölj med terminer?

Hur bygger man en långsiktig portfölj?