Eftersom jag är en investerare på den amerikanska aktiemarknaden är jag oroad över konsekvenserna av USA:s långvariga lösa penningpolitiska lättnader och stigande skuldnivåer. Jag bestämde mig för att undersöka de möjliga resultaten och vad jag skulle göra med mina investeringar.

Innan jag kan fortsätta måste du först förstå bakgrunden till amerikansk tryckning och hur dess valutareserver har hållit landet flytande hela tiden. (Om du har haft ett grepp om det innan detta kan du hoppa till nästa avsnitt)

Förr var USA känt som en nation av sparare. Under hela USA:s historia sparar dess medborgare vanligtvis 10 procent eller mer av sina inkomster årligen. Detta gjorde det möjligt för dess medborgare att utstå oväntade svårigheter under åren. Men under de senaste åren har det skett en förändring i den ekonomiska politiken där dess medborgare uppmuntrades att spendera istället för att spara eftersom ekonomer trodde att besparingar är ett hinder för ekonomin eftersom det tar bort pengarna från cirkulationen. Denna praxis växte till en punkt där amerikaner har levt över sina tillgångar genom att överkonsumera. (Äter i huvudsak gratis på andras bekostnad.)

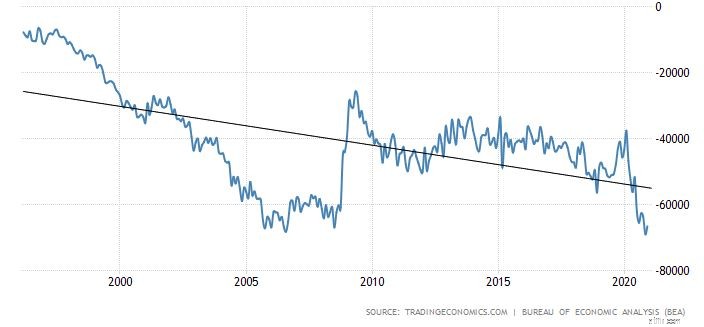

Under åren har detta resulterat i att USA har handelsunderskott med andra länder eftersom dess medborgare fortsätter att importera fler varor för konsumtion. Från grafen nedan som visar USA:s handelsbalans över 25 år på månadsbasis kan vi se en tydlig nedåtgående trend som indikerar det ökande handelsunderskottet. Faktum är att under 2020 uppgick underskottet till cirka 678,8 miljarder dollar.

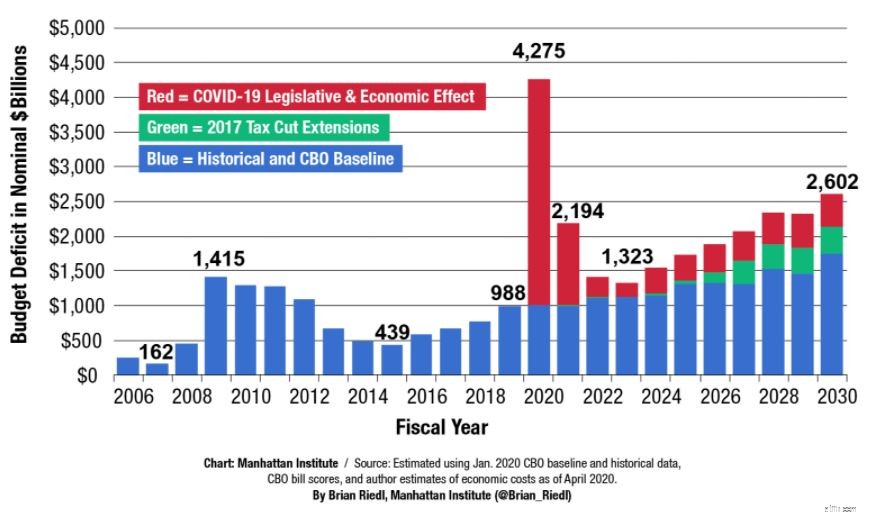

För att lägga till detta kan vi se från figuren nedan att USA:s federala budget har haft ett underskott under året eftersom dess regering spenderar mer än den får från skatt.

*Data från 2020 och framåt är prognoser. Det faktiska budgetunderskottet 2020 var ungefär 3,1 biljoner dollar.

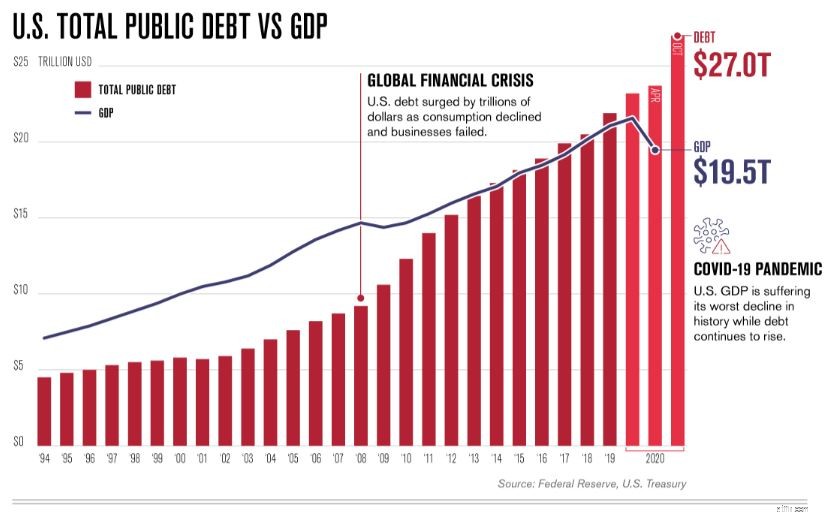

Väl genom att låna. Faktum är att USA:s skuld har vuxit i en ohållbar takt under åren, till och med överstigande dess BNP som visas nedan.

Det är en anledning till oro om du ser att ditt land har så mycket skulder. Om detta händer andra länder skulle de i stort sett hamna i problem.

USA har dock en fördel och det är den amerikanska dollarns status som världens reservvaluta. Du förstår, den amerikanska dollarn är unik på det sättet att den är den globala reservvalutan. Många företag inklusive utländska regeringar runt om i världen håller amerikanska dollar i sin reserv och använder dem för affärstransaktioner dagligen. Nästan 40 % av världens skuld är denominerad i amerikanska dollar och den utgör också 60 % av centralbankernas valutareserver. Detta tar i princip bort "valutorisken" för amerikanska dollar. Med ett annat ord, storskalig tryckning från Fed påverkar inte USD-värdet mycket eftersom det finns en hög efterfrågan på det.

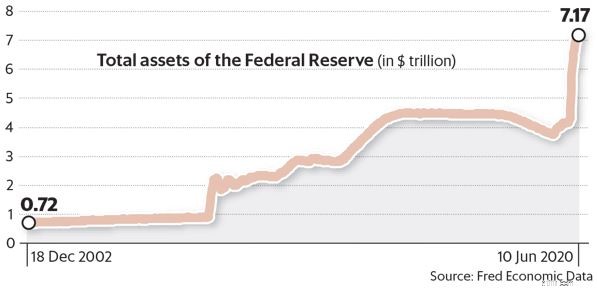

Som sådan, förutom att låna mer skulder för att betala tillbaka den tidigare skulden, kunde USA skriva ut pengar bokstavligen ur tomma luften för att betala tillbaka sin skuld. Detta är inte en engångssak. Fed har gjort det i flera år och det senaste gjordes under covid-19-krisen som pumpade in 3 biljoner dollar av tryckta pengar i ekonomin.

Tja, USA kunde och kan fortfarande skriva ut pengar utan ansvar som ett resultat av reservstatusen för sin valuta.

Men vad händer om denna reservstatus utmanas? Kommer detta att få den amerikanska ekonomin och marknaden att krascha?

Tja, när det är dags, skulle USA ha två val, antingen de fallerar på alla skulder eller orsakar inflation i dess ekonomi genom att trycka pengar för att betala tillbaka sin skuld som i fallet med Zimbabwe. Båda är lika dåliga och kan sänka amerikanernas levnadsstandard med stor marginal.

Kommer det att hända? Jag vet inte men jag har listat några faktorer som kan utmana den amerikanska reservvalutastatusen.

Om världen en dag skulle vakna upp och inse att USD är mindre värd än vad den är, skulle vi kunna se USD kollaps. Detta är ett osannolikt scenario eftersom den amerikanska dollarn fortfarande finns i många länders reserver. Genom att devalvera USD är det som att skjuta sig själv på benet.

Ett mer realistiskt hot skulle vara antagandet av centralbankens digitala valuta (CBDC) baserad penningpolitik. CBDC är en digital form av fiatvaluta och till skillnad från decentraliserad kryptovaluta som Bitcoin är en CBDC centraliserad och reglerad av landets monetära myndighet. Flera länder som Kina, Storbritannien, Japan och USA undersöker dess lönsamhet.

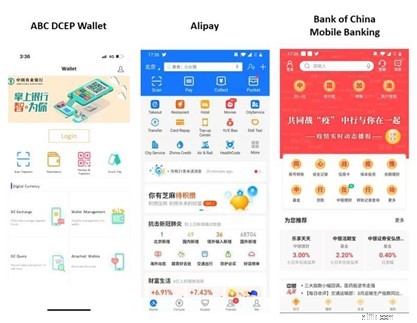

Vi kommer att fokusera på Kinas implementeringar av CBDC som är en av de snabbaste inom detta område. DCEP (Digital Currency Electronic Payment) som skulle bli den digitala versionen av RMB har genomgått utveckling och testning sedan 2014. Om den lyckas kan den kinesiska regeringen bättre övervaka flödet av valutatransaktioner, potentiellt tillåta dem att bättre hantera sin ekonomi, minska förfalskning, stoppa skatteflykt och många fler.

Dessa fördelar är enorma och det är därför Kina aktivt driver på för dem.

Här är en video som sammanfattar Kinas digitala valuta. Alternativt kan du läsa den här artikeln.

Som du ser har Kinas DCEP stor potential för sitt land. Bortsett från det siktar Kina också på att få Asien och Afrika att ta den digitala yuanen för gränsöverskridande transaktioner istället för den nuvarande amerikanska dollarn, vilket är möjligt med hjälp av handelsavtal som RCEP och Belt and Road Initiative.

Om det lyckas kan Kinas DCEP användas i stor utsträckning i dessa regioner och därigenom hållas i betydande kvantiteter av regionernas centralbank som ersättning för den amerikanska dollarn. Det kan försvaga den amerikanska dollarn som den globala reservvalutan och effektivt stoppa USA:s ekonomiska fördel med att skriva ut obegränsade pengar när och när de vill.

Även om jag har målat upp en dyster syn på USA, säger jag inte att vi helt och hållet ska undvika den amerikanska marknaden. Det har förekommit många påståenden under åren som säger att den amerikanska marknaden kommer att krascha. Men vad hände? Den amerikanska marknaden fortsätter att öka konsekvent under åren.

Det jag skulle vilja rekommendera är att diversifiera din portfölj. Om din portfölj för närvarande är koncentrerad med amerikanska aktier, varför inte allokera en del av den någon annanstans som Kina. Det är obestridligt att den kinesiska ekonomin kommer att överträffa USA och vi borde följa med tillväxten.

Jag vill lära mig att investera på aktiemarknaden

Hur man investerar i S&P 500

Hur investerar du dina första 1 000 Rs på aktiemarknaden?

DAX ETF:Hur investerar man i det tyska marknadsindexet?

Bemästra Forex marknaden

Innan du investerar på aktiemarknaden, svara på dessa 3 frågor

Den perfekta tiden att investera i fonder...!!

The Stash Way:Investera regelbundet