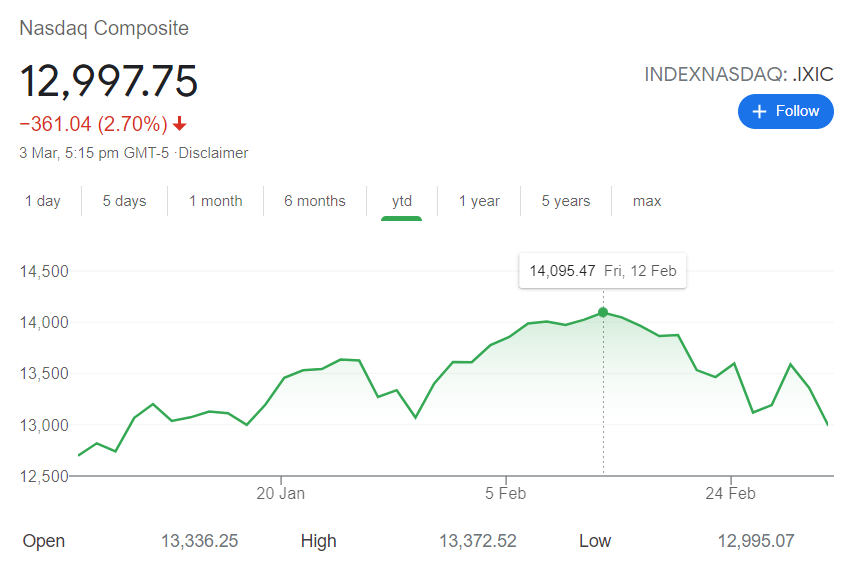

Vilka olidliga veckor det har varit för teknikinvesterare som jag själv. Ända sedan teknikaktier generellt nådde en topp i februari (som visas här i det tekniktunga NASDAQ-indexdiagrammet), har det i princip gått hela vägen nedåt.

När detta skrivs har indexet sjunkit 9,22 % från toppnoteringar från YTD.

Som ni kan föreställa er min portfölj (som har en betydligt högre beta jämfört med indexet ) fick definitivt en hel del stryk på det senaste. Jag kan försäkra er, det är absolut inget roligt att titta hjälplöst när min portfölj krymper och det kan vara ganska påfrestande känslomässigt!

Men när jag smälte oron och tittade hårt på min portfölj utan de första känslorna, gick jag faktiskt därifrån ganska glad och upprymd!

Under de kommande avsnitten kommer jag att dela med mig av några anledningar till varför och även vad jag skulle planera att göra härifrån framöver.

En kraftig återhämtning på aktiemarknaden från björnens territorium följt av en enorm uppgång 2020 där alla tre av de stora amerikanska aktieindexen slutade på de positiva (och slog rekordnivåer längs vägen) som inträffade allt inom ett år fördärvat av en global pandemidriven ekonomisk recession. minst sagt ovanligt.

Det är värt besväret att inventera och förstå vad den viktigaste drivkraften bakom detta marknadsfenomen är. Som jag har skrivit i en tidigare artikel om 2020 års tekniska aktieboom, tillskrivs en viktig bidragande orsak till den snabba återhämtningen av marknaden till de massiva kvantitativa lättnader (QE) och finanspolitiska stimulansinsatser av regeringar i utvecklade ekonomier runt om i världen. Kort sagt, pengar är billiga och gott om.

Det skulle då vara rimligt att förvänta sig att aktiemarknadsutvecklingen på kort sikt kommer att bero mycket på regeringens inställning till deras politik som i sin tur är knuten till ekonomisk prestation. Med tanke på det, här är några av de utvalda senaste nyheterna (som vissa ser som indikatorer på vad som kommer härnäst i detta avseende):

Att försöka sätta ihop en sammanhängande bild från ovanstående nyhetsrubriker är en lång ordning eftersom de verkar dra åt olika håll.

En positivt lutande obligationsräntekurva indikerar traditionellt att ekonomin är på väg tillbaka till inflationsmässigt territorium (och därmed potentiella räntehöjningar), men ändå ser det inte ut som att regeringen är redo att ta foten från gasen ur en stimulanssynpunkt. En prognostiserad växande BNP skulle innebära att vissa företag och branscher som drabbats hårt av pandemin möjligen kommer att få en vändning och det finns sannolikt fynd att hitta på marknaden, men ändå kommer det fortfarande dystra nyheter från den ekonomiska indikatorfronten och fortsatt statlig stimulans tycks indikera att någon vändning inte kommer någon gång snart.

Jag tror att det vi ser här är volatilitet som drivs av kapital som cyklar runt. Beroende på ens tro på vart saker är på väg, följer motsvarande handlingar. Till exempel, om man tror på en anständig avkastning från "säkrare" tillgångar som obligationer, varför skulle man riskera att ha kapital parkerat i tekniska aktier med skummande värderingar? Det är därför inte förvånande att många av de högtflygande teknik-/tillväxtaktierna tar hårt på träffen.

Inget mycket egentligen.

I praktiken förändrar ingenting här någon av de teser jag har för de företag som jag har investerat i. Kortsiktiga ekonomiska indikatorer påverkar inte teknikdrivna megatrender som införandet av cloud computing, övergångar till ren energi, e-handel och etc.

En av de enda riskerna jag ser är förmodligen ur ett värderingsperspektiv, men med tanke på att min investeringsövertygelse generellt handlar om att bra presterande företag ska kunna växa in i sin värdering över tid, har jag därför inga problem med att få bort denna volatilitet (och förhoppningsvis uppåt). !)

Det finns flera stora anledningar till varför det ägnas mycket uppmärksamhet åt techtitanernas inkomster. En av dem är attintäkterna från dessa företag fungerar som ledande indikatorer för vad som kan förväntas av olika andra företag inom teknikområdet (och utan tvekan).

Om vi tar en tillbakablick på några av de tekniska titanerna som har rapporterat sina resultat i slutet av januari och början av februari 2021, finns det saker att hämta och skänka förtroende för tekniska investerare. Här är till exempel några anmärkningsvärda rubriker från Microsoft Corp. (NASDAQ:MSFT) och Amazon.com Inc. (NASDAQ:AMZN) senaste intäkter:

Microsoft och Amazon är några av de största företagen i världen. För dem att fortsätta växa sina intäkter med sunda tvåsiffriga siffror år över år är ingen enkel bedrift och definitivt anmärkningsvärt.

Men när man gräver djupare finns det mycket mer information som dyker upp. Betrakta här fallet med cloud computing. I en av mina tidigare artiklar om varför Cloud Computing är framtiden , hade vi en uppskattning för 2020 att segmentet av molnberäkningar som både Amazon och Microsoft deltar i är värd cirka 100 miljarder USD. Vi hade också en uppskattning av marknadsandelar för båda företagen – Amazon med 33 % andel och Microsoft med 18 % andel – som gör upp för lite mer än halva marknaden . För dessa två företag att växa sin molnmarknad till sina senaste rapporterade takter med tanke på deras dominans och stora basnummer är inte bara häpnadsväckande utan ännu viktigare, det är en stark signal om att hela molndatormarknaden i sig är mycket hälsosam och snabbt växande .

Tänk då på vilka som kan vara Microsofts och Amazons kunder som driver denna tillväxt?

Jag skulle satsa på att det finns en ganska stor del av den kundbasen som är stora företag eller företag. Det som är sant med stora företag eller företag är deras avsiktliga och engagerade val i teknikutgifter. Med andra ord, när dessa människor förbinder sig att anta en viss teknik, oftare än inte, är det ett flerårigt åtagande. Detta i sin tur skulle få djupgående konsekvenser för hur arbetet utförs i framtiden.

Kort sagt, man bör inte missförstå att tillväxten av cloud computing är enbart ett pandemidrivet fenomen (även om det kan hävdas att pandemin har accelererat saker något) som kommer att försvinna när saker och ting är över. Tvärtom, tecken pekar mot en varaktig och permanent förändring som bådar gott för det tekniska området i stort.

Med tanke på detta perspektiv finns det egentligen ingen anledning till nöd, trots den senaste tidens volatilitet. Ingenting förändras egentligen för mig här ur en investeringsuppsatssynpunkt, trots den senaste tidens volatilitet.

Som jag har sagt tidigare har 2020 varit ett mycket ovanligt år. Mitt i låsningar som antagits av länder runt om i världen för att bekämpa den eskalerande pandemin, har det tekniska utrymmet plötsligt hamnat i centrum eftersom det visade sig vara nyckeln till att göra det möjligt för många aspekter av våra liv att fortsätta, trots fysiska hämningar.

Tekniken har inte bara gett möjligheten för arbetet att fortsätta, den har också fungerat som en nyckelkanal för vår önskan om underhållning, interaktion och interpersonell koppling. Det är tydligt att nästan alla skulle behöva ta till sig teknik på ett eller annat sätt för att fungera med en avlägsen känsla av normalitet.

Denna nya verklighet har verkligen översatts till några verkligt oöverträffade ekonomiska resultat för många teknikföretag. När Zoom Video Communications Inc. (NASDAQ:ZM ) rapporterade sina resultat i juni förra året för kvartalet som var januari till mars 2020 (där vi skulle ha sett en månad eller så in i den globala pandemin spela ut ), ökade deras intäktstillväxt till häpnadsväckande 169 %. Detta följdes av flera blockbuster (>300 % tillväxt!) kvartalsresultat och såg dem så småningom avsluta räkenskapsåret nyligen med en helårsintäktsökning på 326 % (!) jämfört med föregående år. I sin senaste vägledning guidar företaget om en intäktstillväxt på 42 % under det kommande räkenskapsåret.

Om vi bara kan ta en stund att låta informationen ovan sjunka in, kommer du förmodligen att förstå var komplikationerna finns. Du förstår, för ett företag som har haft sin omsättning fyrdubblad under det senaste året, vad kommer en rimlig tillväxtförväntning att vara när effekterna av pandemin normaliseras? Är 300%+ tillväxt förra året kontra 40%+ tillväxt i år ett starkt tecken eller ska det tolkas som en alarmerande tillväxtbromsning? Jag kan nästan säkert säga dig att ingen analytiker i världen kan ge dig ett rimligt svar.

Denna gåta som Zoom står inför är ett mikrokosmos av det öde som många högtflygande teknikaktier kommer att möta inom en snar framtid. Efter ett år av överprestationer driven av verkligt ovanliga faktorer och omständigheter, finns det helt enkelt ingen företräde för hur man korrekt jämför resultat framöver härifrån och komma fram till en rimlig förväntning. Utan en rimlig prestationsförväntning skulle det vara ännu svårare att komma fram till någon form av värdering. Detta är också anledningen till att jag tror att fortsatt volatilitet är att förvänta, bortsett från de ovan nämnda makromiljöfaktorerna.

Ur mitt investeringsperspektiv är alla företags ekonomiska resultat bara en del av investeringsuppsatsen.

Jag överväger också en mängd andra faktorer såsom min förståelse för företagets affärsmodell, styrkan i deras affärsutförande och konkurrensfördelar vid sidan av den potentiella marknadsmöjligheten för företaget. Volatilitet som drivs av nuvarande värderingssvårigheter inom teknikområdet (som kommer att normaliseras så småningom ) spelar väldigt liten roll i min strävan efter att investera i bra företag som spelar i utrymmen som förstärks av tydliga megatrender.

Med den här artikeln är mitt mål att dela med mig av några av mina observationer och förhoppningsvis visa hur lätt man kan fångas upp av "marknadsbuller" såväl som risker förknippade med värdering, särskilt inom det tekniska området.

Personligen har jag inga stora problem med värderingsrisker eftersom detta enligt min uppfattning kan mildras genom att dimensionera mina investeringsbelopp på lämpligt sätt och i genomsnitt upp/ned allt eftersom, så länge jag är övertygad om att den långsiktiga trenden för investeringen är på väg åt rätt håll. Därför ligger nyckeln verkligen i att utveckla den övertygelse som krävs för att kontinuerligt investera med, trots volatiliteten.

När jag skriver, handlas många av de företag som jag känner mig exalterad över och tror har ljusa framtider handlas betydligt lägre under sina rekord någonsin. Även med de senaste nedgångarna är vissa av dessa fortfarande ganska dyra, men det är ändå betydligt billigare än vad det var för bara några veckor sedan.

Jag är inte säker på dig, men jag är sugen på att shoppa!

Upplysning:Författaren äger aktier i Microsoft Corporation (NASDAQ:MSFT), Amazon.com Inc. (NASDAQ:AMZN) och Zoom Video Communications Inc. (NASDAQ:ZM). Investerare bör genomföra sin egen due diligence innan de köper/säljer någon av de nämnda aktierna.

8 skäl till varför 5-årsplaner är de värsta

Vad man ska göra (och inte göra) när marknaden sjunker

The Rise of Grey Divorce:Why and Why Not?

Är det här nästa lågkonjunktur? Vad du ska veta (och göra) om det

Vad du behöver veta om livränta och SECURE Act

Vem, vad och varför för sekretessavtal

Vad är skillnaden mellan BSE och NSE?

#9 skäl till varför de flesta indier inte investerar i aktier