Inflationsskräck kom upp på rubriken förra veckan och stora index såldes av eftersom det amerikanska konsumentprisindexet (KPI) enligt uppgift ökade till 4,2 %, den snabbaste på en 12-månadersperiod sedan 2008.

Detta skapade rädsla på aktiemarknaden för att inflationen skulle gå utom kontroll, eftersom KPI-ökningstakten kryper närmare den på 1970-talet till början av 1980-talet, som var perioder med hög inflation i historien. (KPI rapporterades ha ökat med 4,7 % 1968 till 13 % 1979)

Vad betyder detta för investerare?

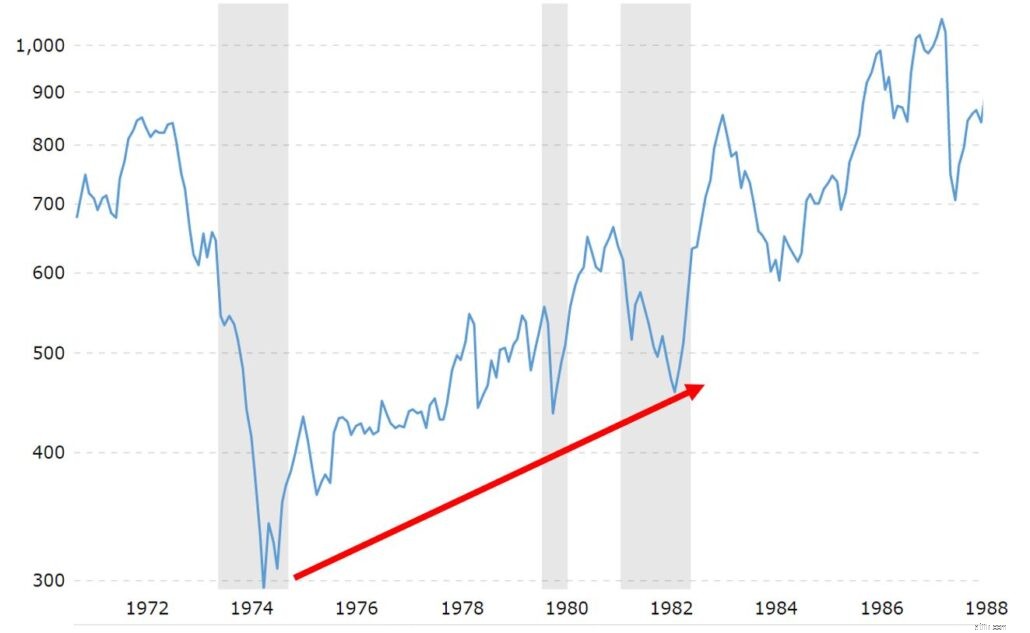

Tja, under höginflationsperioden på 1970-talet till början av 1980-talet gick aktiemarknaden dåligt:

Den amerikanska centralbanken var tvungen att gå in för att gradvis höja räntorna till 18 % för att kontrollera inflationen, vilket resulterade i ytterligare en lågkonjunktur.

(Inflation hänvisar till en allmän ökning av priserna på varor och tjänster, och det amerikanska KPI mäter en varukorg samt energi- och bostadskostnader.)

Men vänta, det finns mer.

Innan du får panik bör du veta att...

I extrema fall är deflation eller hög inflation skadligt för ekonomin och företagen.

Japan är ett klassiskt exempel på en ekonomi som lider av årtionden av låg inflation och deflation. Den japanska regeringen har utan större framgång försökt öka sin inflation till 2 % för att återuppliva sin ekonomi.

En ekonomi utan sund inflation skulle stå stilla.

Medan lägre priser i allmänhet skulle gynna konsumenterna, kan ett stadigt fall av totala priser under långa perioder leda till en trög ekonomi med låga företagsinvesteringar och stagnerande löner. Detta var vad som hände med Nikkei-indexet när BNP inte växte på grund av en trög ekonomi:

Som investerare är vi oroade över inflationen eftersom den påverkar hur vi värderar ett företags framtida kassaflöde.

$1 idag är mer värdefullt än $1 i framtiden på grund av inflationen.

I endiskonterade kassaflödesvärderingsmodell måste vi diskontera företagets framtida värde (FV) till nuvärde (PV) genom att uppskatta vad den riskfria räntan är eller hur mycket inflationen skulle bli i framtiden.

För konsumenterna försvagas din köpkraft med tiden på grund av inflationen. För att vinna mot inflationen måste individer öka sin intjäningsförmåga och få sina pengar att arbeta hårdare, aka producera högre avkastning än inflationstakten.

Likaså för företag, om den genomsnittliga nominella avkastningen på eget kapital är 12 % efter skatt, skulle en inflation på 7 % ge en real avkastning på eget kapital på 5 %. (detta är ett förenklat sätt att beräkna real avkastning, exklusive sammansättningseffekten)

Därför är inflationen den dolda skatten. Lägre inflation skulle ge investerare högre real avkastning ochhögre inflation skulle urholka den reala avkastningen.

Som individer vill vi öka vår intjäningsförmåga mer än inflationstakten. Ju högre intjäningsförmåga, desto bättre.

Samma sak för företag, ett underbart företag skulle kunna föra över inflationskostnaderna på kunderna. På lång sikt, om de kan höja priserna snabbare än sina kostnader för varor och tjänster, borde inflationen inte vara ett stort problem.

Jag tog referens från Warren Buffett i hans Fortune-artikel från 1977:"How Inflation Swindles the Equity Investor".

Ökad omsättning innebär helt enkelt ökad försäljning och intäkter.

Avkastningen på eget kapital skulle förbättras om verksamheten kan föra över kostnadsökningen på kunderna.

En överlägsen verksamhet skulle vara lättillgänglig, behöver inte tillverka produkter eller tjänster och har prenumerationsbaserade återkommande intäkter.

En hög inflationsmiljö leder i allmänhet till att räntorna stiger. Detta skulle sänka avkastningen på eget kapital.

Företag som kan minska sina upplåningskostnader genom att anskaffa kapital från aktieägarna genom aktier eller konvertibla obligationer med minimal aktieutspädning skulle gynnas.

Mer hävstång skulle också öka avkastningen på eget kapital.

Men företag som kräver höga skulder för att fungera skulle sannolikt prestera dåligt under perioder med hög inflation eftersom lånekostnaderna ökar.

Företag med låg skuldsättning skulle kunna ta mer hävstång för att öka avkastningen på eget kapital.

Företag som har stordriftsfördelar är lättillgängliga (använder lite kapital) , har högre försäljningseffektivitet och låg kostnad för varor och tjänster kommer att befalla högre operativ effektivitet.

Dessa fantastiska företag kommer att ha högre marginaler.

Detta är uppenbart, lägre inkomstskatter skulle öka avkastningen.

Men detta är sällan i någon verksamhets kontroll. Vi kan aldrig lagligt fly från skatter.

I perioder med hög inflation skulle i allmänhet alla företag drabbas.

Det är samma situation för skatter, alla företag är föremål för samma skattesatser i sin egen stat. Det finns ingen förmånsbehandling. Företag kan inte kontrollera inflationen och skatterna. De står inför samma makroekonomiska svårigheter.

Ändå är inte alla företag lika.

Det finns företag som kommer att klara sig bättre oavsett den makroekonomiska motvinden. Det är därför jag fokuserar på verksamheten och inte på makroekonomiska faktorer som jag inte kan kontrollera.

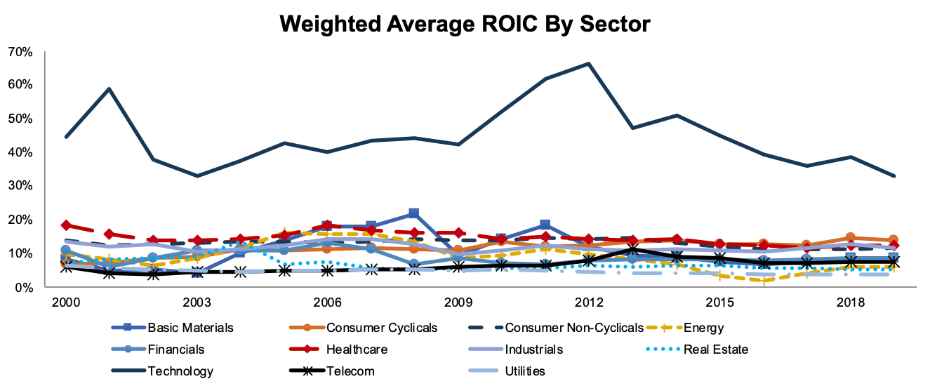

Jag föredrar företag som kan förbättra sina intäkter genom att använda de fyra första sätten som nämns ovan. Sådana företag är vanligtvis Technology and Subscription-as-a-Service (SaaS)-företag och investerare skulle sannolikt överträffa marknaden på lång sikt om de inte betalade för mycket för dem.

Historiskt sett har Nasdaq bestående av några tekniskt tunga företag överträffat S&P 500 under inflationsperioder:

Till och med Buffett hade kommenterat högväxande teknologiföretag och sagt att:

Du kan lyssna på Buffetts tankar om tekniska aktier i den här videon:

Historiskt har teknikföretag visat sig leverera högre avkastning:

Till ett rimligt pris är dessa överlägsna tillväxtaktier att äga.

Priserna har korrigerats avsevärt och jag lägger till fler aktier.

Vad är betydelsen av 52-veckors högsta och 52-veckors låga priser?

Psykologin för aktiemarknaden och investeringsbeslut

5 REITs som gör att molnet ger dig utdelning

5 aktieval som nu ger utdelning

Vad är skatt på råvarutransaktioner på aktiemarknaden

6 grundsatser i Dow-teorin

AMC, memeaktien 2021 som inte ger upp

4 skattedeadlines som faller i april - och det höga priset för att blåsa dem