När Sembcorp Marine och Keppel Corp stoppade handeln på torsdagen visste vi att något var på väg.

Två stora tillkännagivanden har gjorts sedan handelsstoppet.

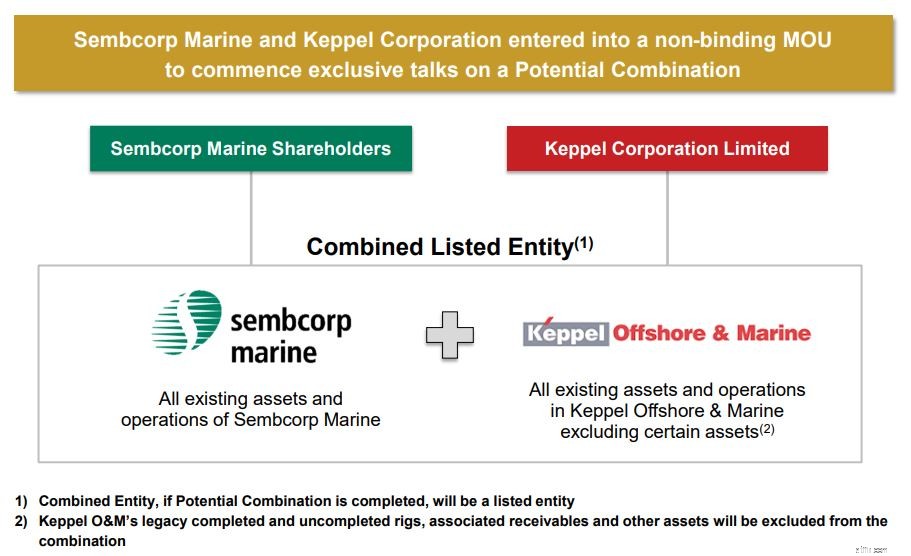

Båda företagen tillkännagav ett icke-bindande samförståndsavtal (MOU) för att diskutera en potentiell fusion mellan Sembcorp Marine och Keppel Corporation s offshore- och marinenhet (Keppel O&M).

Även om förhandlingarna fortfarande är i inledningsskedet och kan ta månader innan något avtal träffas, är detta viktiga nyheter som kommer att hålla aktieägarna på kanten av sina stolar.

Utöver det icke-bindande samförståndsavtalet har Sembcorp Marine även aviserat enemission på 1,5 miljarder dollar för att öka sitt kassasaldo.

Med 2 ämnen till hands kommer vi att dela upp denna artikel kommer att delas upp i 2 delar. Först kommer jag att diskutera vad investerare kan förvänta sig av den potentiella fusionen och därefter effekten av nyemissionerna.

Låt oss först titta på de inblandade företagens verksamhet.

Sembcorp Marine (SGX:S51) är en global aktör inom innovativ ingenjörslösning för offshore-, marin- och energiindustrin med anläggningar i 5 länder, Singapore, Indonesien, Storbritannien, Norge och Brasilien. Mer specifikt är det involverat i fyra huvudsektorer:

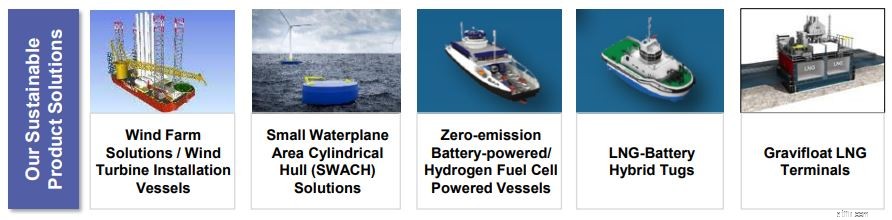

Under de senaste åren har Sembcorp Marine ökat sitt fokus på förnybara och andra lösningar för ren energi eftersom offshore- och marinsektorn står inför en nedgång orsakad av den långvariga svagheten i oljepriserna som förvärras ytterligare av pandemin.

Bilden nedan är några exempel på dess hållbara produkter:

Keppel Corporation (SGX:BN4) är mycket mer mångsidig jämfört med Sembcorp Marine. Keppel Corporation är moderföretaget till Keppel O&M. Dess verksamhet tillhandahåller lösningar för hållbar urbanisering inom fyra nyckelområden:

Vem som helst kan säga att de har sett denna sammanslagning komma, men denna sammanslagning skulle inte ha skett om inte för en serie händelser som hände förra året. Här är en tidslinje över viktiga händelser som leder till den potentiella sammanslagningen:

Nu:En potentiell fusion mellan Sembcorp Marine och Keppel O&M.

Tja, en sammanslagning mellan dessa två Temasek-stödda företag är rätt väg framåt enligt min mening.

Eftersom företag inom varvs- och marinsektorn har svaga utsikter har många redan gått samman för att bilda en större enhet.

På samma sätt, för Sembcorp Marine och Keppel Corporation, skulle en sammanslagen enhet vara i en bättre position att dra nytta av tillväxtmöjligheter, konkurrera om större kontrakt och sträva efter synergier från en kombinerad verksamhetsskala.

Denna affär ärnyttig för Sembcorps marina aktieägare.

Dess kommande rättighetsfrågor (diskuteras mer nedan) har och bör ha företräde framför sammanslagningen.

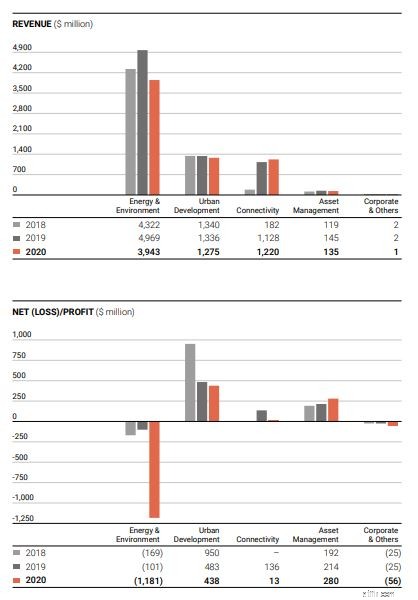

För FY2020 rapporterar Keppel Energy &Environment en nettoförlust på 1,2 miljarder USD, jämfört med en nettoförlust på 101 miljoner USD under FY2019. (se bilden nedan) Dess O&M-verksamhet bidrog med huvuddelen av dess förluster.

Som sådan med borttagandet av O&M-verksamheten, kan det vara en välsignelse för dess aktieägare.

Om affären går igenom framgångsrikt kommer Keppel Corporation att kunna spinna av sin O&M-verksamhet, vilket kan potentiellt låsa upp värde för dess aktieägare .

Samma dag som tillkännagivandet föreslog Sembcorp Marine också en ytterligare 1,5 miljarder USD nyemission att stärka sin finansiella ställning och påskynda sin strategiska pivot mot förnybar och ren energi.

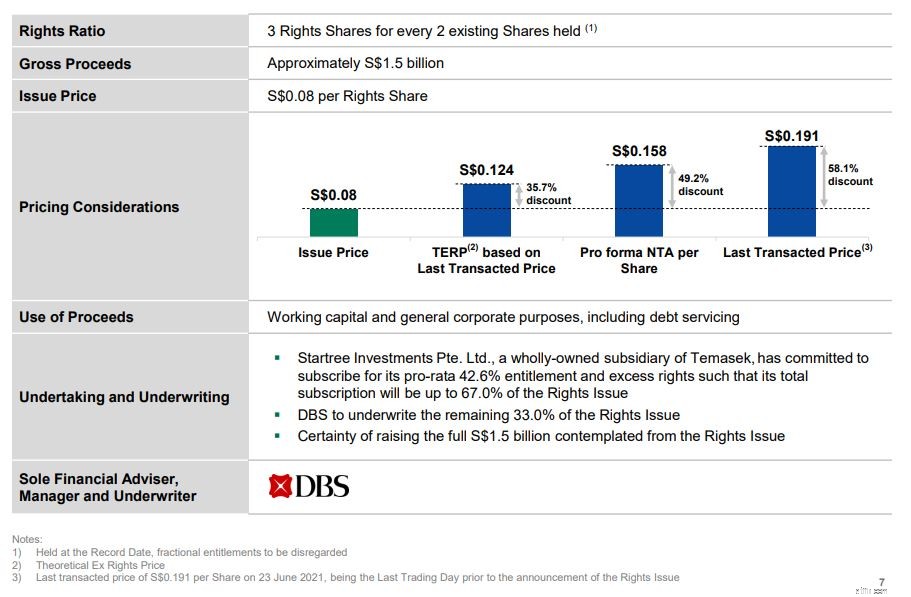

För varje 2 Sembcorp Marine-aktie kommer du att vara berättigad till 3 rättighetsandelar till priset av $0,08 per aktie.

Till detta pris representerar det en rabatt på 58,1 % från det senast genomförda priset, vilket är extremt utspädande för investerare.

Rättigheterna är "avsägbara", vilket innebär att du kan sälja dina tilldelade rättigheter om du inte vill teckna. Men om det förflutna är någon indikation, tror jag inte att rättigheterna skulle vara särskilt populära och kanske inte är värda mycket på den öppna marknaden.

Med tanke på den tidigare företrädesemissionens impopularitet kan majoriteten tas upp av Startree Investment Pte Ltd, ett dotterbolag till Temasek som har förbundit sig att teckna upp till 67 % av alla rättigheter. De återstående 33 % (om de inte tas upp) kommer då att garanteras av DBS. Det betyder att Sembcorp Marine garanterat kommer att ta in 1,5 miljarder dollar, det är en fråga om vem som betalar för det.

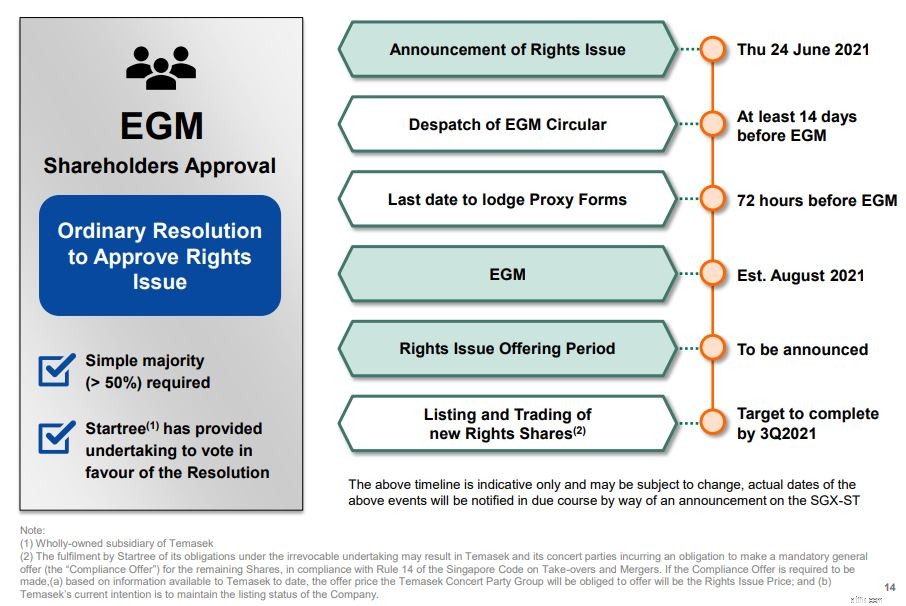

Företrädesemissionen är dock föremål för aktieägarnas godkännande. Här är tidslinjen som investerare i Sembcorp Marine bör notera:

Denna nyemission är ovanpå den nyemission på 2,1 miljarder USD som gjordes redan i september 2020. 1,5 miljarder USD av de insamlade 2,1 miljarderna USD användes för att minska Sembcorp Marines skuld till Sembcorp Industries Ltd, medan de återstående 0,6 miljarderna USD användes som rörelsekapital.

Med 1,5 miljarder USD är denna nyemission extremt utspädande speciellt när du jämförde det med dess nuvarande börsvärde på 2,4 miljarder USD (före tillkännagivandet).

Fyra officiella skäl gavs för denna nyemission:

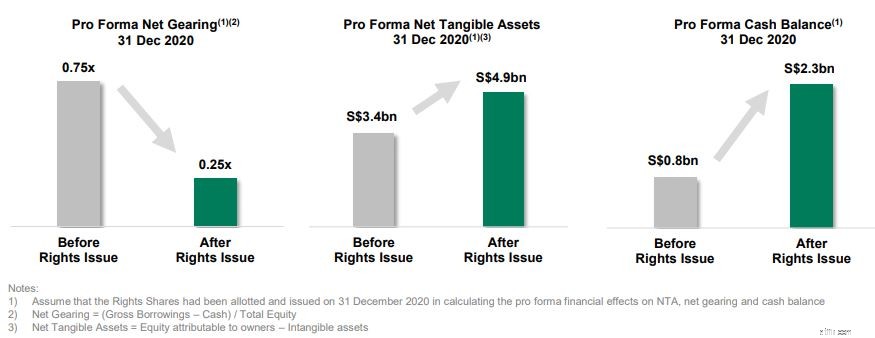

Nyemissionen skulle göra det möjligt för Sembcorp Marine att minska sin nettoutväxlingskvot från 0,75x till 0,25x. Detta skulle bidra till att stärka både långivares och kunders förtroende.

Dessutom skulle det kunna öka sin kassa från 0,8 miljarder USD till 2,3 miljarder USD, vilket gör det möjligt för den att möta sina förväntade operativa finansieringsbehov till slutet av 2022.

Med mer kontanter skulle Sembcorp Marine sedan kunna lägga bud på projekt med högre värde och större skala som skulle kunna säkerställa dess långsiktiga lönsamhet.

Att ha mer kontanter innebär att de har råd att investera på lång sikt, vilket är avgörande, särskilt eftersom Sembcorp Marine vill driva tillväxten inom sektorn för ren energi.

Sembcorp Marine hoppas också kunna accelerera sin strategiska omväxling till segmentet förnybar och ren energi med hög tillväxt. Med denna företrädesemission skulle den ha större förmåga att finansiera tillväxt och genomgå strategisk expansion.

Medan företrädesemissionen är föremål för aktieägarnas godkännande, prissätter investerare redan denna möjlighet. Dess aktiekurs har redan fått en massiv hit första dagen efter tillkännagivandet.

Frågan är nu om detta blir den sista nyemissionen? Eller kommer Sembcorp Marine att behöva mer finansiering inom en snar framtid?

Om vi ser tillbaka på 2020 var Sembcorp Marines kassaflöde från den löpande verksamheten -750 miljoner dollar medan kassaflödet från investeringsaktiviteten var -88 miljoner dollar. Totalt brände det -838 miljoner dollar.

Medan läget idag inte är lika illa som förra året, påverkas Sembcorp Marine fortfarande av nedgången inom offshore- och marinsektorn.

Låt oss därför ta genomsnittet av deras kassaflöde 2020 och 2019. Den beräknade kassaförbränningen för Sembcorp Marine för i år kan vara runt -723 miljoner dollar.

I den här takten är det inte konstigt varför Sembcorp Marine med en nuvarande kassa på 0,8 miljarder dollar skulle behöva ytterligare finansiering.

Om vi antar att Sembcorp Marine fortsätter att bränna så mycket pengar varje år, skulle den nuvarande nyemissionen på 1,5 miljarder dollar innebära en förlängning av dess landningsbana med endast 2 år. Som sådan är ytterligare en nyemission trolig när det är dags.

Den potentiella sammanslagningen är en välkommen nyhet. Men inte alla investerare kommer att vara nöjda med de två tillkännagivandena.

Om du har aktier i Sembcorp Marine har du ett svårt beslut att fatta. Efter tillkännagivandet har aktiekursen redan rasat, vilket gör att de flesta investerare inte har någon chans att gå ut till ett "rättvist" pris.

Å ena sidan kan sammanslagningen åstadkomma stora synergieffekter mellan båda företagen, men å andra sidan kommer gruppen att fortsätta att möta effekterna av pandemin och en allmän nedgång i olje- och gasindustrin. Om du är aktieägare måste du göra ett val själv eftersom jag inte har något svar heller.

Om du är en investerare i Keppel Corporation är denna flytt definitivt en välsignelse. Avlägsnandet av dess O&G-sektor kan jämna ut Keppels framtida inkomst, vilket många investerare gynnar.

I skrivande stund äger jag inga Sembcorp Marine-aktier eller Keppel Corporation-aktier. Men framöver kan jag ta en titt på Keppels verksamhet.

P.S. för de som föredrar att lyssna/se har Alvin även gjort en videosammanfattning:

Investerare:Håll din vakt och var redo för en björnmarknad

COVID-19 är här. Vad är nästa steg för mat- och dryckesföretag?

Guld- och smyckesaktier för investerare i Indien!

Mindre är inte bättre för utdelningsinvesterare

Vad du måste göra med dina Sembcorp marina rättigheter

2 inkomst- och tillväxtaktier för smarta investerare

2 värdeaktier för högavkastande utdelningsinvesterare

Sembcorp Marine obligatoriskt kontanterbjudande – vad måste jag göra?