Det har varit en ögonöppnare för de flesta kinesiska aktieinvesterare under det senaste regeringsnedslaget. Många sveper fortfarande sina huvuden runt det och alla har en bild av varför den kinesiska regeringen vidtar sådana åtgärder.

En av lärdomarna som investerare har fått från det här avsnittet är detta – gå inte emot den kinesiska regeringen om vad de tycker är rätt eller bra för folket.

Å andra sidan kan det vara bättre att investera efter vad den kinesiska regeringen vill utveckla eller uppnå. Här är 5 aktier som jag tror potentiellt kan dra nytta av Kinas politik.

Cement är en tråkig verksamhet men det gör den inte mindre viktig. Kina har spenderat för att förbättra sin infrastruktur under decennier och cementföretagen har blomstrat som ett resultat.

För att ge dig en uppfattning om deras omfattning, stod Kina ensamt för cirka 30 procent av låg- och medelinkomstländernas infrastrukturutgifter under 2011!

Kina är ett stort land med växande välstånd. Behovet av mer bebyggelse och utgifter för infrastruktur kommer inte att upphöra när som helst snart.

Ett stort byggprojekt skulle vara Greater Bay Area (GBA) – en megalopolis för att konkurrera med platser som New York. Syftet är att koppla samman stadsbor över ett stort område (minska tätheten) och att stimulera ekonomisk tillväxt i regionen.

GBA beräknas ha 70 miljoner människor och det är mer än hela 66 miljoner befolkningen i Storbritannien. Det kommer att bidra med 12 % av Kinas BNP.

GBA kommer att behöva fler vägar, järnvägar, hus, kontor och andra byggnader. Allt detta är goda nyheter för cementföretag.

Du har inte ont om cementlager i Kina och du kan bli överväldigad av alternativen. Jag skulle säga att Anhui Conch Cement är marknadsledare och genom att välja de bästa kommer vi vanligtvis inte ha alltför fel.

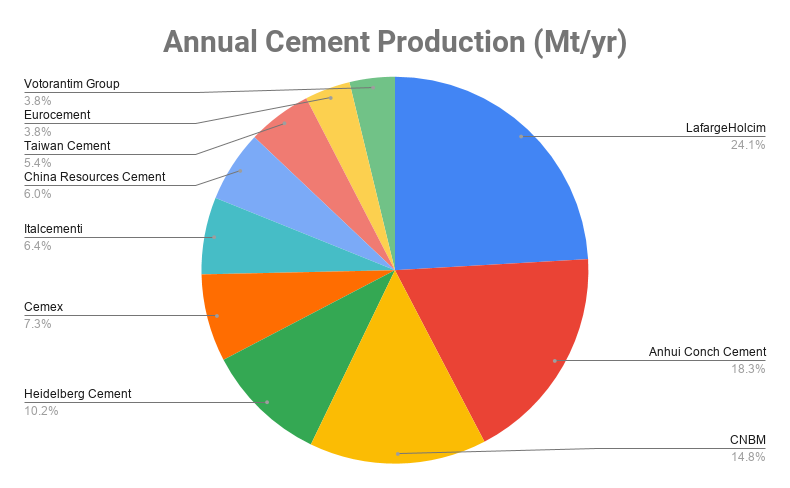

Anhui Conch Cement har den största marknadsandelen i Kina och är för närvarande nummer 2 i världen.

Anhui Conch Cements utspädda vinst per år ökade med 36 % per år under de senaste 5 åren. Den har en solid ROE på 24 % och en låg skuldsättningsgrad på 6 %.

Nuvarande direktavkastning är attraktiv på 6% och PE är bara 6x. Det ger oss ett PEG-förhållande på bara 0,5 (under 1 betyder billigt).

Aktiekurserna är nere för närvarande eftersom efterfrågan har fallit och lagret har byggts upp. Jag ser det som ett bra tillfälle att köpa när en cyklisk sektor är på en nedåtgående trend så att du får mycket billigare priser och du säljer när sektorn återhämtar sig.

Ett ytterligare lyft för Anhui Conch Cement skulle vara Kinas Belt Road Initiative (BRI) där Kina delvis finansierar infrastrukturprojekt i andra länder längs handelsvägarna. Det skulle inte vara någon överraskning att Kina skulle använda sina egna företag för att leverera råvaror och byggtjänster i dessa projekt.

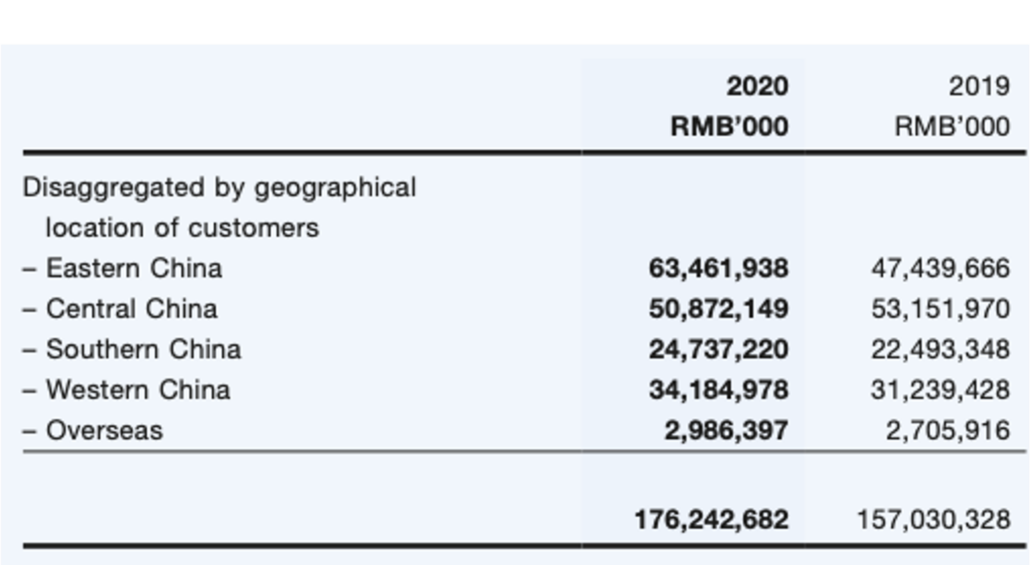

För närvarande har Anhui Conch Cement en liten exponering mot utländska marknader (se tabellen nedan) men vem vet, detta segment kan öka på grund av BRI i framtiden. Till exempel håller företaget på att etablera en cementfabrik i Ulyanovsk-regionen i Ryssland som förväntas vara färdig 2021. Anhui Conch har också Qarshi Conch-projektet i Uzbekistan som precis har börjat tillverka cement.

Anhui Conch Cement handlar med en lotstorlek på 500 aktier på Hongkongbörsen. Det skulle vara en minsta investering på cirka 3 750 S$. Men du kan bara köpa CFD för 50 aktier med Phillip Futures utan provision.

Kina är världens fabrik och jag slår vad om att det producerar ett stort antal saker som finns i ditt hus. Denna exportorienterade strategi har drivit Kina till den näst största ekonomin i världen och gett förmögenheter för sitt folk.

Men med tanke på den allt mer fientliga inställningen till Kina vet den kinesiska regeringen att de inte enbart kan lita på utlänningars välvilja för att köpa deras saker. Kina vill fortfarande växa. Så hur?

Regeringen föreslog Dual Circulation ekonomi där landet förutom exporten kommer att stimulera inhemsk konsumtion. Den har enorma 1,4 miljarder konsumenter i landet som kan bidra avsevärt till BNP-tillväxten.

Det är där ett hemodlat hushållsvarumärke som Haier Smart Home kan blomstra. Kineserna är nationalistiska och skulle stödja sina hemmaodlade varumärken mer än utländska (förutom kanske lyxprodukter).

Haier är bland de tre stora hushållsapparaterna i Kina tillsammans med Midea och Gree. Medan Midea och Gree är kända för sina luftkonditioneringsapparater, tar Haier förstaplatsen för kylskåp och tvättmaskiner. En sådan stark positionering och varumärkesassociation är en konkurrensfördel i sig.

Jag nämnde Greater Bay Area tidigare och denna utveckling kommer att hjälpa Haier också. Det kommer nämligen att byggas fler nya bostäder vilket gör att det behövs fler kylskåp och tvättmaskiner! Så Haier skulle kunna dra nytta av denna kinesiska politik.

Haiers utspädda EPS har vuxit med i genomsnitt 13 % per år under de senaste 5 åren. Dess senaste PE-förhållande är på 22x medan PEG-förhållandet är på 0,6. Den betalade ut en direktavkastning på 1,5 %.

Aktien är inte uppenbart undervärderad för närvarande men utsikterna är definitivt ljusa.

Haier Smart Home handlar med en lotstorlek på 200 aktier på Hongkongbörsen. Det skulle vara en minsta investering på cirka 1 040 S$. Men du kan bara köpa CFD för 50 aktier med Phillip Futures utan provision.

Kina har förbundit sig till en koldioxidutsläppstopp 2030 och att uppnå koldioxidneutralitet 2060. Det är viktigt för stora länder (särskilt världens fabrik) att åta sig klimatförändringsinitiativ. Detta kommer att bli en nyckelriktning.

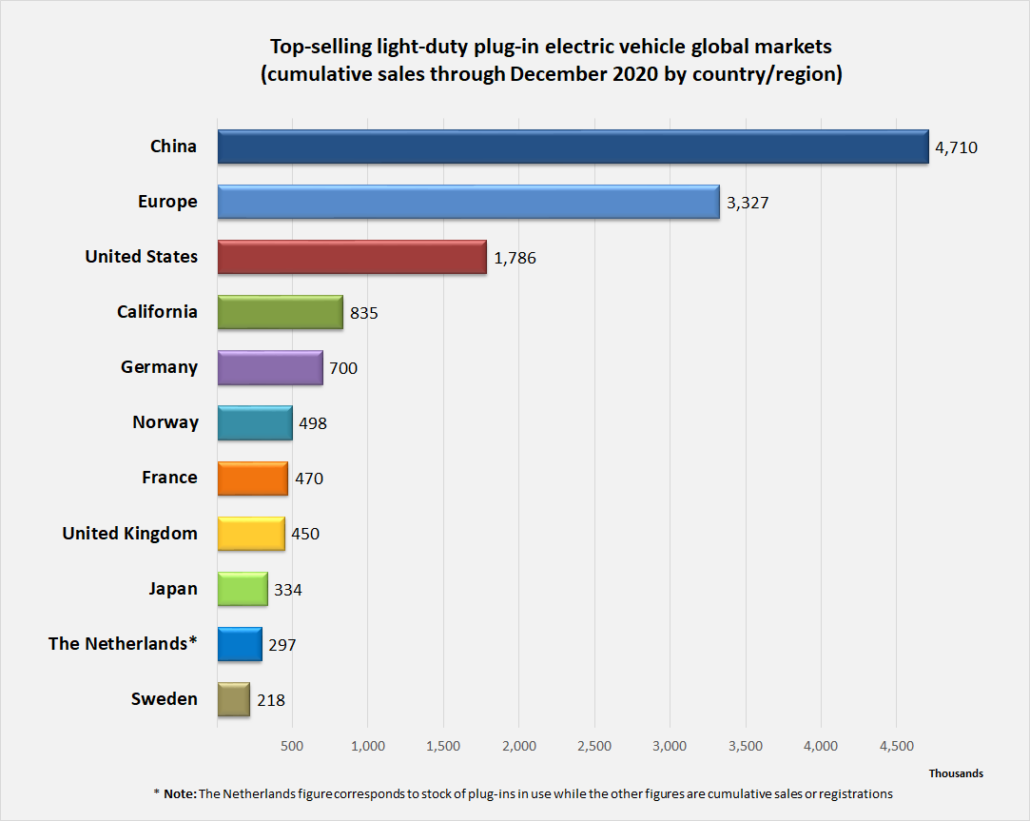

Kina säljer redan flest elbilar i världen. Den statistiken är dock baserad på absoluta tal, vilket bara uppnås på grund av Kinas stora storlek. Norge leder när det gäller andelen elbilsägande.

Elbilar är grönare överlag med lägre utsläpp. Enklare delar innebär kortare byggtid och mindre fabriksföroreningar.

Batterier är en viktig del av elbilar och litium är en nyckelfaktor för att tillverka dessa batterier.

Ganfeng Lithium är världens leverantör av litiummetall. Den producerar också litiumföreningar – den största tillverkaren i Kina och tredje i världen.

Jag tror att elbilar är oundvikliga men det finns så många märken där ute just nu. Det är svårt för investerare att satsa korrekt på den slutgiltiga vinnaren som bara skulle kunna dyka upp 10 (eller fler) år senare.

Men det är lättare att satsa på Ganfeng Lithium som en nyckelleverantör till elbilsförsörjningskedjan.

Tyvärr har investerare hoppat på Ganfeng Lithium-aktien och pressat aktiekursen nära sin 5-års högsta. Investerare som köpte den för fem år sedan och höll den tills de skrevs har sett en enorm vinst på 1 144 %!

Ganfeng Lithium handlar med en lotstorlek på 200 aktier på Hongkongbörsen. Det skulle vara en minsta investering på cirka 5 700 S$. Men du kan bara köpa CFD för 50 aktier med Phillip Futures utan provision.

Om du tror att den här aktien är övervärderad kan du också shorta den via CFD.

Spänningen mellan USA och Kina har pågått i flera år. Biden är inte trevligare mot Kina än Trump och jag tror att Kinas uppgång har satt press på USA:s globala ledarskap. Det finns en ny utmanare i stan och fientligheten är förståelig.

Många kinesiska företag är noterade i USA och det har förekommit hot om att avnotera dem om de inte öppnar sina böcker för granskning.

Å andra sidan har vi också sett den kinesiska regeringen förbjuda Didi att få nya användare till sin app på grund av ett rykte som säger att den hade avslöjat en stor mängd data till de amerikanska myndigheterna.

Den kinesiska regeringen släppte sedan lös en rad antitruståtgärder mot några av de största företagen i Kina, vilket sänkte deras aktiekurser. Många amerikanska börsintroduktioner för kinesiska företag har också dragits tillbaka.

Jag tror att det skulle bli allt svårare för kinesiska företag att notera i USA. Nästa internationella favoritmarknad för kapital skulle vara Hongkong.

Vi har sett företag som NetEase, JD.com och Xpeng noterat i Hong Kong som följer sina noteringar i USA. "En hemkomst", sa några kommentatorer.

Således kan spänningen i USA i Kina bara gynna Hong Kong Exchanges &Clearing.

Men aktiekursen är inte direkt billig. Det är ganska nära sin 5-års högsta som gjordes i februari i år.

PE-kvoten är 50x, vilket är ganska dyrt för en finansaktie.

Hong Kong Exchanges and Clearing handlar med en lotstorlek på 100 aktier på Hong Kong-börsen. Det skulle vara en minsta investering på cirka 8 800 S$. Men återigen, du kan bara köpa CFD för 50 aktier med Phillip Futures utan provision.

Det här kommer att bli den mest kontroversiella aktien i den här listan eftersom den är under shortseller-attacker när den skrivs. Kortisterna hävdade att Feihe blåste upp sina intäkter och underrapporterade kostnader.

Kina Feihe har den största marknadsandelen för modersmjölksersättning på 17,2 % i Kina.

Det kan dra nytta av Kinas strävan efter fler barn. Kina har ändrat sin tvåbarnspolicy till en trebarnspolitik i maj 2021.

Regeringen visste att det krävs mer än en policyändring för att öka födelsetalen. De gjorde allt för att förstöra undervisningsindustrin och begränsa spelandet bland barn. Det finns ett rykte om att regeringen kan gå efter fastighetssektorn härnäst. I grund och botten syftar de till att sänka kostnaderna för att uppfostra barn för att stimulera mer fortplantning.

Om det lyckas, skulle Feihe gynnas eftersom det kommer att bli större efterfrågan på modersmjölksersättning i världens mest folkrika land. Det är en guldgruva.

Å andra sidan finns det en regulatorisk risk för Feihe också. Nyhetsbyrån Xinhua rapporterade att marknadsföring av spädbarnsmjölk får mödrar att välja mjölkpulver framför amning. Detta fick Feihes aktiekurs att sjunka trots att inga officiella policyer har kommit ut ännu.

Feihes PE-förhållande är inte dyrt på 13x. Dess PEG-förhållande är bara 0,2 (mindre än 1 är billigt). Frågan är om du är villig att acceptera risken för reglerings- och redovisningsfrågor.

Feihe handlar med en lotstorlek på 1 000 aktier på Hongkongbörsen. Det skulle vara en minsta investering på cirka 2 500 S$. Men du kan bara köpa 1 aktie CFD med Phillip Futures utan provision.

Den här artikeln är skriven i samarbete med Phillip Futures men åsikterna tillhör författaren.

Upplysning:Författaren äger aktier i Anhui Conch Cement och Haier Smart Home i skrivande stund. Han kan sälja dessa innehav och/eller köpa de andra aktierna som nämns ovan.

Ansvarsfriskrivning:Författaren är inte finansiell rådgivare och ingen av dessa aktier bör ses som rekommendationer.

10 aktier som kan festa eller falla på Kinahandel

12 utdelningsaktier som kan vara inkomstfällor

7 bankaktier som kan få ett lyft från SBA-lån

Börsen idag:USA-aktier tar tag i stafettpinnen från Kina

8 aktier som är redo att dra nytta av en svagare dollar

5 mjukvaruaktier som analytiker älskar

27 aktier som kan dra nytta av Singapores fas 3-öppning

Arbetslösheten är betydande:En lista över NASDAQ-aktier som förväntas dra nytta av förändringar i arbetslösheten