Om du är en rullande krigare i nyhetsflödet som jag, kanske du känner till bilden ovan. Även om du kanske inte har sett exakt samma sak, är budskapet detsamma:Disney har många filmer planerade under de kommande åren.

Medan Marvel-fans kan se det här fotot som bara en lista över filmer att se fram emot, ser jag detta som att Disney (NYSE:DIS) ger oss ett subtilt budskap om hur exakt alla deras intäkter är planerade i framtiden (kanske är det en del av deras plan att ge subtila tips till investerare?).

Skyll på min impulsivitet, men jag investerade omedelbart i Disneys aktier efter att ha sett den här bilden. Åh ja, jag gjorde det utan kunskap om vare sig deras grunder (PE/intäkter) eller tekniska (översålda, etc.). Jag sa till mig själv att det skulle vara nästan omöjligt för mig att förlora pengar om jag sålde aktien, säg 10 år senare.

Jag grävde djupare i företagets grunder först efter att jag handlade och upptäckte att dess värderingar ligger lite före sig själv. Även med sina höga värderingar tror jag fortfarande att Disney är fundamentalt stark och en unik "hybrid" av tillväxt och värde i viss mån.

Jag tror att det kan finnas mer med Disney, så låt oss gå direkt in i detaljerna.

Jag tror att var och en av oss har en unik relation med Disney och de flesta av oss skulle värma upp vid tanken på dess berömda karaktärer som Musse, Minnie etc. Disney har alltid kunnat få kontakt med miljontals människor genom åren. Jag kan inte riktigt peka ett finger åt det så kolla bara den här trailern för deras Disney+ Singapore-släpp.

Om den här videon värmde dig för Disney, tro mig, de skapade förmodligen något liknande för nästan alla länder i världen. Så om vi "känner det" här i SG, så gör andra kunder på andra orter det också.

Ur en kunds perspektiv älskar jag hur de kommunicerar med sin publik. Och jag älskar det ännu mer ur ett aktieägarperspektiv eftersom jag tror att det ökar företagets lönsamhet avsevärt att kunna nå kunder.

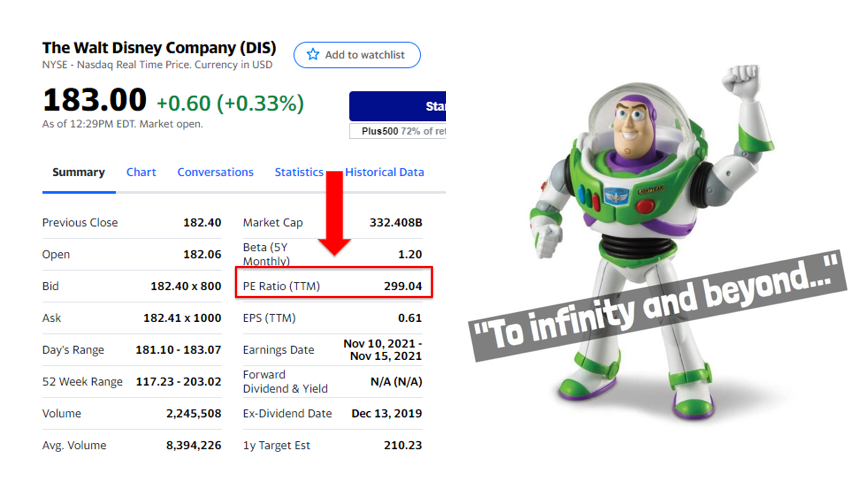

Magin måste sluta någonstans, och vissa kanske tror att det slutar när ett företag handlar med PE-kvoten på 300 .

Även om PE-kvoten inte är en enda lösning för att bestämma värderingen av ett företag, ger det oss en mycket grundläggande förståelse för deras värdering. I Disneys fall handlar de till en PE på 300 visar att det verkligen är ÖVERVÄRDERAT (jämfört med S&P PE på ca 30). Och detta är något som de kanske aldrig kommer att uppnå även om vi ser "ljusår" framåt (ingen ordlek).

Med det sagt tror jag att det finns övertygande skäl till varför Disney har kunnat behålla sin PE på sådana nivåer. Låt oss ta en titt på några av dem nedan:

Disney har alltid varit ett medieföretag, vilket gör det till en värdeaktie, traditionellt . Men efter att ha introducerat Disney+ ser många investerare nu Disney som en tillväxtaktie. Investerare börjar nu acceptera detta eftersom digitaliseringen accelererade på grund av Covid-19 och Disney+ kan vara rätt fordon som kommer att driva intäkter till företaget.

Vissa kanske hävdar att Disney+ helt enkelt är en distributionsplattform och inte tillhandahåller solidt innehåll. Men jag vill uppmana pessimister som tror detta att hänvisa till fotot i början av denna artikel.

När det gäller intäkter ser vi Direct-To-Consumer &International segmentet växer stadigt under de senaste tre åren, från 3,1 miljarder USD 2018 till 16,97 miljarder USD 2020. Ökningen ser hälsosam ut för mig och är verkligen något som har haft en betydande inverkan på deras balansräkning.

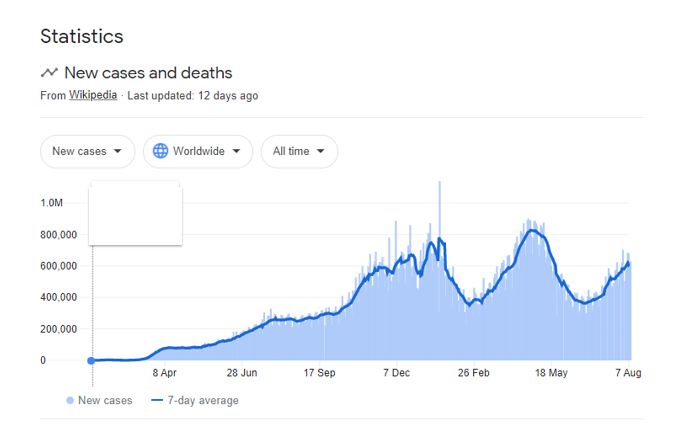

Om vi tittar på diagrammet ovan kan vi se Parker, upplevelser och produkter står inför vissa problem med de förlängda nedstängningarna på grund av Covid-19.

I slutet av första halvåret 2021 såg det ut som om världen drog en lättnadens suck då pandemin verkade vara under kontroll. Ankomsten av Delta-varianten förändrade dock allt detta och nu ser vi Covid-fall öka världen över.

Vid sådana värderingar tror jag att investerare satsar på idén att segmentet Parks, Experiences och Products fortfarande kommer att återhämta sig inom en snar framtid. Och i kombination med intäkterna från Direct-To-Consumer &International kommer det att resultera i ännu högre intäkter för Disney.

P.S. Alvin delar vårt beprövade lagerplocksystem som gör att vi kan utvärdera lager och hitta potentiella multi-baggers. Du kan lära dig av honom direkt här.

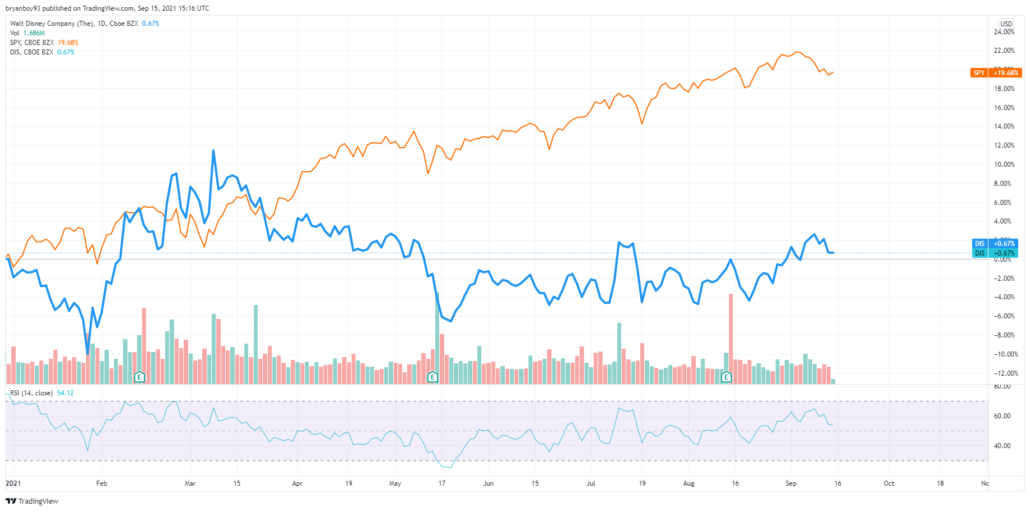

När det gäller tekniska aspekter släpar Disney verkligen efter S&P, efter att ha handlat i sidled stora delar av detta år. Medan S&P steg med cirka 20% sedan början av 2021, är Disney i stort sett tillbaka till där det började.

Eftersom företaget har handlat i ett intervall på $170 till $190 under de senaste 6 månaderna, där aktien knappt nått översålda nivåer (RSI på Weekly), skulle jag dra slutsatsen att tjurtrenden fortfarande är sann för Disney.

Investerare bör följa dessa nivåer noga eftersom prisrörelser utanför detta intervall kommer att bekräfta trenden.

Personligen gillar jag deras lager och jag älskar allt innehåll de erbjuder.

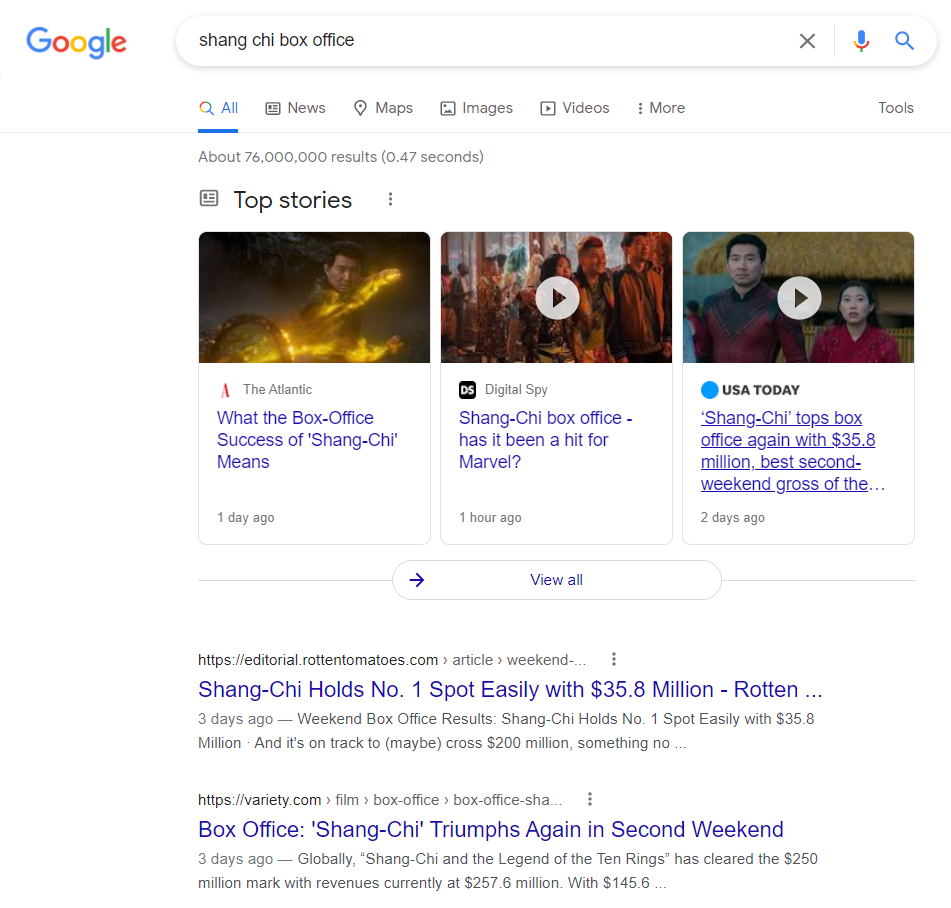

Jag är ett stort Marvel-fan och med den senaste framgången med Shang-Chi tror jag att efterfrågan på dess filmer fortfarande är stor och vi är långt ifrån att se någon form av "superhjältetrötthet." Och när Hawkeye-serien släpps den här julsäsongen har jag ytterligare en anledning att fortsätta med min Disney-prenumeration.

Om du inte har något emot värderingarna och du är villig att HODL förbi oändligheten och bortom, då kan Disneys magi bara överraska dig.

10 värdeaktier att köpa för 2019 och framåt

Börsen idag:Tillväxten tar tillbaka särdraget till värde ännu en gång

Kommer intäkter att ge Walt Disney (DIS) aktier ett välbehövligt ryck?

Enterprise Value vs. Equity Value/Market Cap:Vad är skillnaden?

Hur värderar man aktier med Gordon Growth Model?

Förstå det inneboende värdet

Vad är förhållandet pris-till-bok?

VD:s perspektiv:Där Private Equity verkligen tillför mervärde