CapitaLand China Trust (CLCT) (SGX:AU8U) fokuserade tidigare på butiksfastigheter och gallerior i Kina men har utökat sitt mandat till att omfatta andra fastighetstyper i början av 2021.

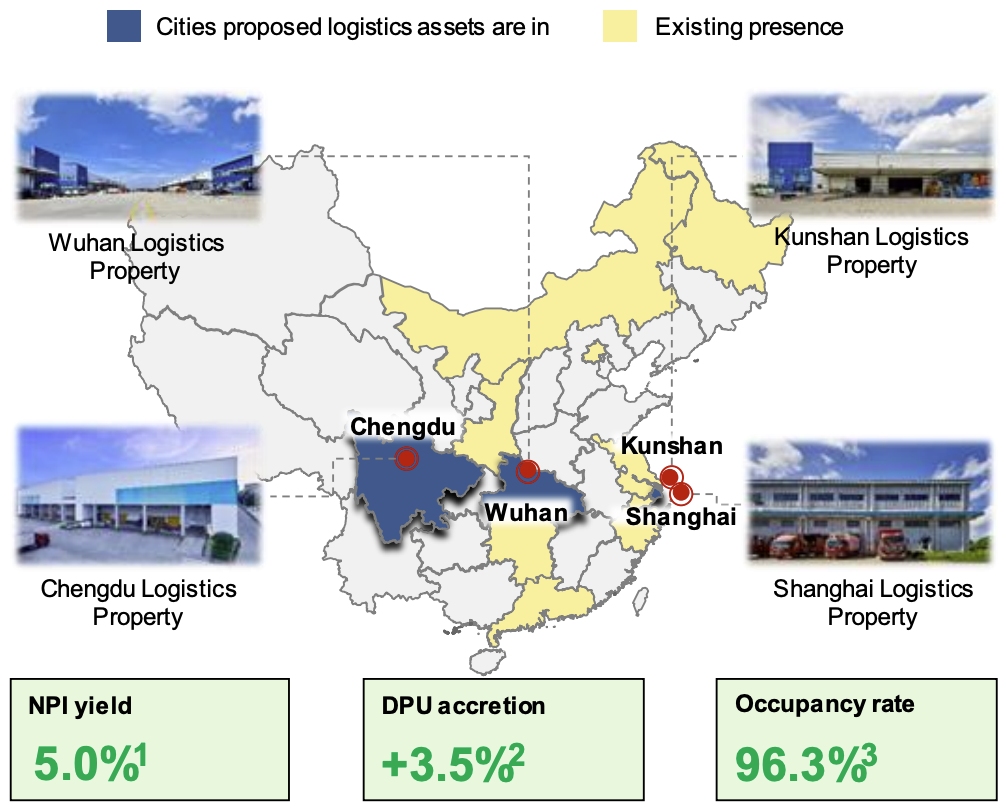

Och ledningen har gått snabbt för att förvärva 4 logistikfastigheter belägna i

I vår tidigare analys av CLCT nämnde vi att en av riskerna är den stigande trenden för e-handel som kan bli ett hot mot köpcentren,

Genom att expandera till tillgångar i den nya ekonomin, såsom logistikfastigheter, kan CLCT anpassa sig till den nya trenden och säkra sig mot en eventuell nedgång i hyrespriserna för köpcentret. CLCT har varit konsekvent med detta förvärv.

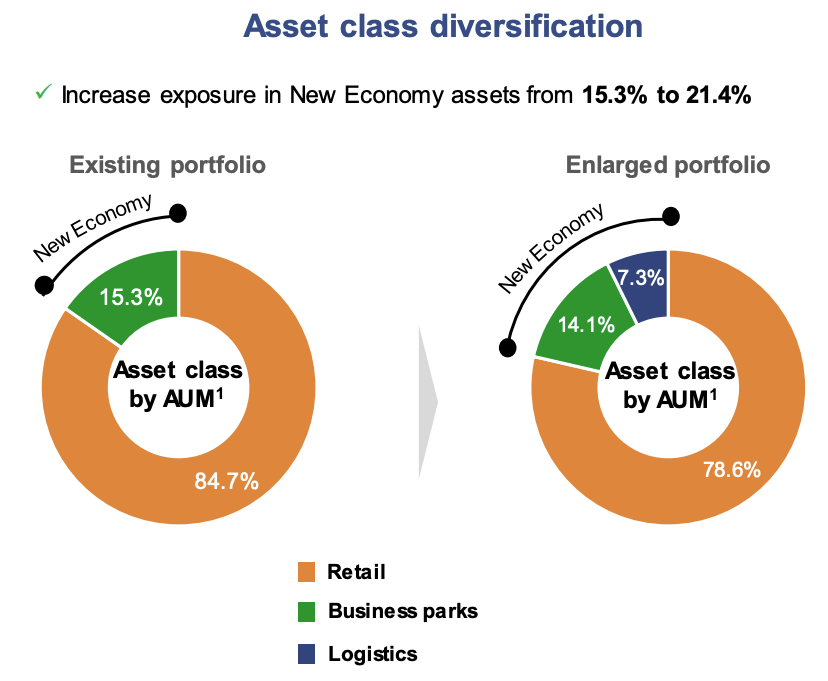

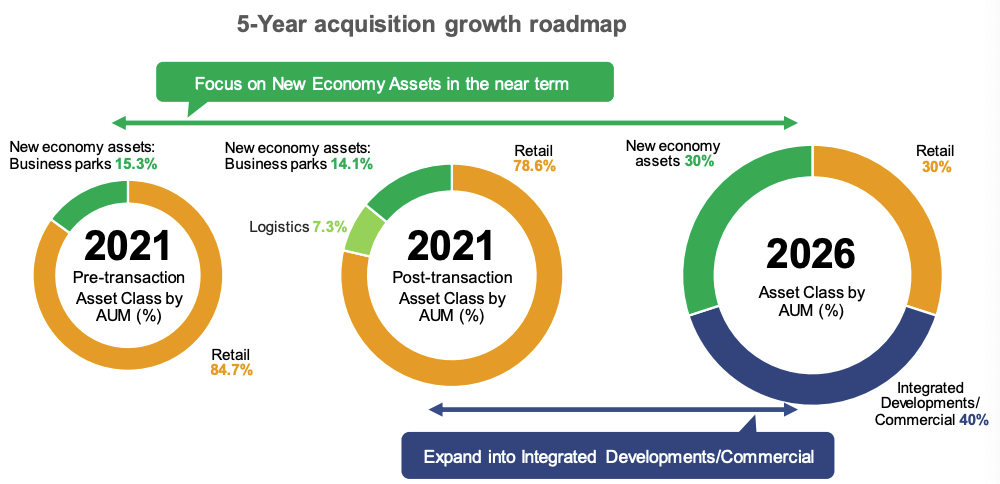

CLCT:s exponering mot tillgångarna i den nya ekonomin kommer att öka från 15,3 % till 21,4 % av dess tillgångar under förvaltning (AUM) efter att förvärvet av dessa 4 logistikfastigheter har slutförts.

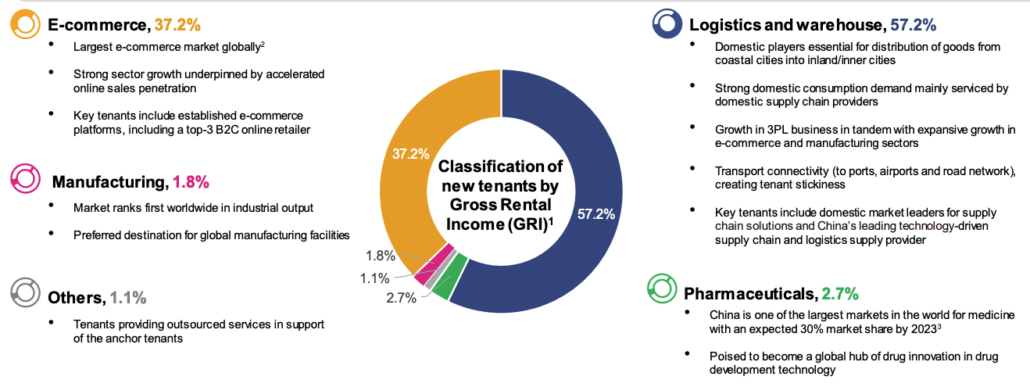

För de fyra logistikfastigheterna som övervägs är de stora hyresgästerna involverade i logistik och lager för att distribuera varor från kuststäder till innerstäder, samt e-handelsaktörer för att leverera varor till enskilda konsumenter.

Men CLCT slutar inte här och vi bör se fler förvärv inom en snar framtid. Deras mål är att ha 30 % av deras AUM i nya ekonomitillgångar och 40 % i integrerade utvecklingar/kommersiella tillgångar.

Detaljhandeln kommer att minska till 30 % till 2026.

Vi har redan täckt att detta förvärv är i linje med CLCT:s nya strategiska inriktning för att vara mindre beroende av butiker.

Det finns fler positiva saker med den här affären.

För det första betalar CLCT 0,6 % under den faktiska värderingen av fastigheterna. Det här är inte en brandförsäljning på logistikfastighetsmarknaden, trots Evergrande-frågan.

För det andra kommer förmögenhetsinkomsten att öka med 12,8 % vilket är mer än AUM som går upp med 8%.

För det tredje, detta är distribution per enhet (DPU) accretive acquisition och CLCT:s DPU kommer att öka med 3,5 % , från 6,35c till 6,57c.

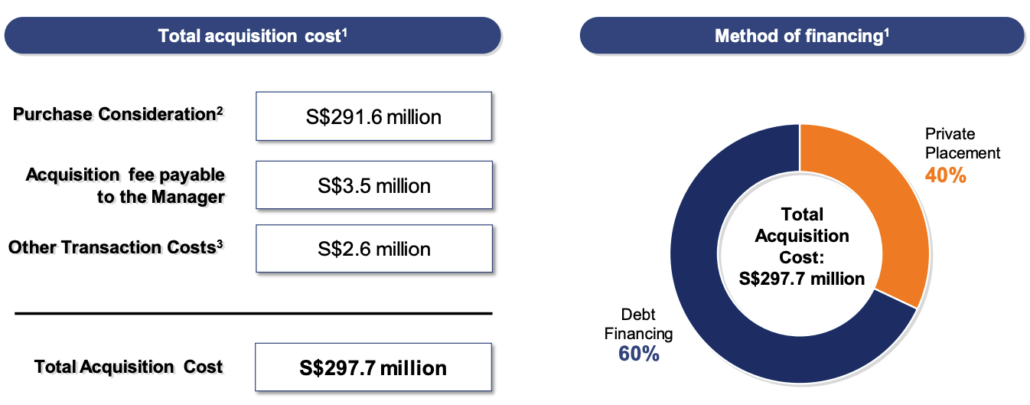

Förvärvet kommer att finansieras till 60 % av lån och 40 % med eget kapital.

Beloppet är inte tillräckligt stort för att motivera en nyemission. Istället räcker det med en privat emission på 120 miljoner S$. CLCT kommer att emittera 103 005 000 nya andelar i CLCT till institutionella, ackrediterade och andra investerare till ett emissionspris på mellan 1,165 och 1,199 S$ per ny CLCT-enhet.

Det är en rabatt på 4,1 % till 6,8 % från den senaste stängningskursen på 1,25 S$.

Jag förväntar mig att den privata emissionsaffären ska vara slutförd nästa dag av detta tillkännagivande eftersom beloppet inte är stort och REIT-placeringar alltid har varit mycket populära bland investerare.

CLCT har gjort åtgärder för att anpassa sig till den nya ekonomin. En eventuell minskning av hyrespriserna för köpcentret är en risk för dem, så de säkrar sina insatser genom att expandera till logistiktillgångar. Dessutom kommer detta förvärv att vara DPU-accretivt och få en liten rabatt på värderingen.

CLCT genomgår en stor förändring och investerare bör hålla ett öga på denna REIT när den fortsätter att utvecklas med vår föränderliga värld!

För en djupare analys av CLCT:s fullständiga affärsvärdering, läs vår analys av CapitaLand China Trust (SGX:AU8U) här.

Ansvarsfriskrivning och avslöjande:Detta bör inte ses som investeringsråd. Synpunkterna tillhör författaren och han är inte finansiell rådgivare. Han har en andel i CLCT när han skrev.

Hur köper man ett hus för 500 USD

Trusts 101:Why Have a Trust?

Munger dubblar Alibaba igen, varför gillar han Kina så mycket?

Bästa kinesiska ETF:er att köpa 2022

Frasers Logistics Trust och Frasers Commercial Trust Fusion av Christopher Ng

Varför jag skulle köpa denna utdelningsaktie under radarn istället för Vodafone Group plc

Varför jag skulle köpa AstraZeneca plc för fet utdelning och pipelinepotential

Bör investerare lita på Kina igen efter att aktier som TAL Education kraschat?