Du kan använda en krage för att hålla tillbaka vinster som du ännu inte har realiserat, men du kanske måste ge upp framtida vinster i gengäld.

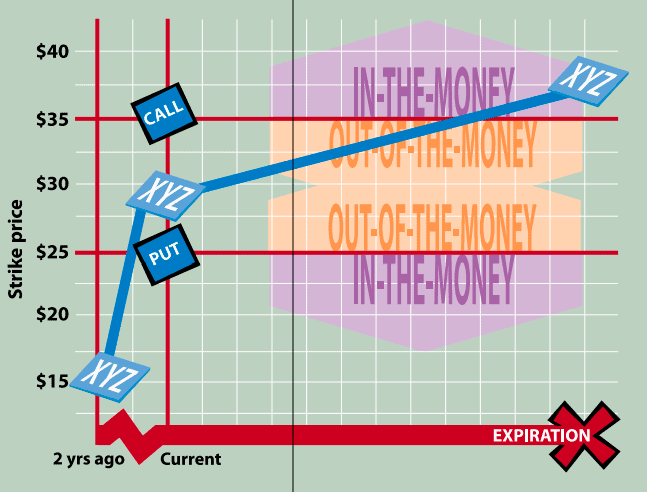

En krage är en spridningsstrategi utformad för att skydda orealiserade vinster på aktier du redan äger. Du köper en skyddande put på din långa aktieposition och kompenserar kostnaden för den putten genom att skriva ett samtal som täcks av din långa aktieposition. I de flesta fall är både det långa och det korta samtalet out-of-the-money.

Innehåll 1. Är krage en skyddsstrategi? 2. Vad ska man göra med optioner vid utgången? 3. Provisioner och avgifterOm samtalet du skriver är billigare än putten du köper, betalar du mer premie än du får och kommer att upprätta en debitering krage . Om puten du köper är billigare än samtalet du skriver, får du mer premie än du betalar och kommer att skapa en kreditkrage .

TUMMEN

Call- och säljalternativ flyttas i opposition. Köpoptioner stiger vanligtvis i värde när de underliggande marknadspriserna stiger. Säljoptioner brukar stiga i värde när marknadspriserna sjunker — men tidsförfall och en förändring i volatilitet har också en effekt.

En krage används oftast som en skyddsstrategi. Om du har en aktie som har gjort betydande vinster, kanske du vill låsa in dessa vinster och skydda din position mot ett framtida prisfall. Att skriva ett täckt samtal kan helt eller delvis kompensera kostnaden för att köpa en skyddande put. Precis som med andra spridningsstrategier är risken du möter med en krage begränsad – och i gengäld även den potentiella vinsten. Säg till exempel att du köpte 100 aktier i XYZ för 15 USD för två år sedan och dess nuvarande marknadspris är 30 USD.

100 delningar

x 15 USD per aktie

——————

=1 500 USD Ursprunglig kostnad

Om du köper en 25-put har du rätt att sälja dessa aktier för 25 USD innan utgången, vilket låser in en vinst på 10 USD på varje aktie, eller totalt 1 000 USD. Anta att putten kostar dig 275 USD, eller 2,75 USD per aktie. Låt oss säga att du också skriver ett 35-samtal med samma utgångsmånad och får 250 USD i premium, eller 2,50 USD per aktie.

275 USD Betald säljpris

– 250 USD Samtalspris mottaget

—————–

=25 USD nettokostnad

Om priset på XYZ stiger över $35 vid utgången kommer ditt samtal med största sannolikhet att utnyttjas. Du kommer att få $3 500 för dina aktier, eller en vinst på $2 000, men du kommer att gå miste om ytterligare vinster som aktien kan ha. Eftersom puten du köpte kostade mer än samtalet du skrev, är din nettokostnad $25 - mindre än en tiondel av priset enbart för den skyddande putten. Det skulle kosta dig bara 25 USD för att säkerställa att du kunde sälja med en vinst på minst 10 USD per aktie, eller 1 000 USD per kontrakt. I de flesta fall fungerar en krage bäst om du har en neutral till baisseartad marknadsprognos för en aktie som har betett sig hausseartat tidigare, vilket lämnar dig med orealiserade vinster som du vill skydda. Vissa investerare använder halsband som inkomstbringande strategier genom att sälja dem för en kredit. Även om det tillvägagångssättet kan vara lönsamt, kräver det också tid och uppmärksamhet för att hantera strategin.

När du kör ett halsband är det viktigt att definiera ditt avkastningsintervall eller lösenpriserna för både putten du köper och samtalet du skriver. Lösenpriset på den skyddande putten bör vara tillräckligt hög för att låsa in det mesta av din orealiserade vinst. Lösenpriset för det täckta samtalet bör vara tillräckligt högt för att du ska kunna delta i en uppåtgående prisrörelse, men inte så långt utanför pengarna att premien du får inte kompenserar för kostnaden för din skyddande put.

Beroende på i vilken riktning beståndet rör sig, varierar dina val vid utgången av benen på din krage.

Om priset på aktien stiger över lösenpriset för det korta samtalet:

Om du tilldelas kan du uppfylla din skyldighet för korta samtal och sälja dina aktier till lösenpriset. Du kommer att låsa in vinster över vad du ursprungligen betalade för aktien, men du kommer att gå miste om eventuella vinster över lösenpriset. Alternativt kan du stänga din position genom att köpa samma samtal som du sålde, möjligen till ett högre pris än vad du betalade för det. Detta kan vara värt det om skillnaden i premier är mindre än den extra vinst som du förväntar dig att du kommer att få på aktiens värdeökning, eller om ett av dina mål är att behålla aktien.

Om priset på aktien kvarstår mellan båda varningarna:

Du kan låta din put löpa ut outnyttjad, eller sälja tillbaka, troligtvis för mindre än vad du betalade, eftersom dess premie kommer att ha minskat från tidens förfall. Ditt korta samtal kommer förmodligen att löpa ut outnyttjat, vilket innebär att du behåller hela premien. Beroende på om din krage var en kredit- eller debetspridning, kommer du att behålla din ursprungliga kredit som en vinst eller debitera som en förlust.

Om kursen på aktien faller under lösenpriset för den långa putten:

Genom att utöva din put kan du sälja dina aktier till lösenpriset. Ditt korta samtal kommer troligen att löpa ut outnyttjat, och du behåller hela intäkterna från försäljningen av samtalet.

Precis som med aktietransaktioner medför optionsaffärer provisioner och avgifter som tas ut av ditt mäklarföretag för att täcka kostnaderna för att genomföra en handel. Du betalar avgifter när du öppnar en position såväl som när du avslutar. Storleken på dessa avgifter varierar från mäklarfirma till mäklarfirma, så du bör kontrollera med ditt innan du utför någon transaktion. Var noga med att ta hänsyn till avgifter när du beräknar den potentiella vinst och förlust du står inför.

Du bör också komma ihåg att spridningstransaktioner som kräver två ben innebär att du kan få dubbla provisioner vid inträde. Och det hjälper också att tänka på att varje strategi som slutar med ett outnyttjat alternativ, såsom ett täckt samtal, innebär att du – om du inte är tilldelad – inte kommer att betala några provisioner eller avgifter vid utgången.

Collar Option-strategi förklaras av Inna Rosputnia