Den här bloggen tar upp vanliga ämnen om contango och backwardation på råvarumarknaderna. Vad de är? Hur är de olika? Vilka är deras funktioner? Vad orsakar dessa distinktioner? Dessa relevanta frågor kommer alla att behandlas nedan.

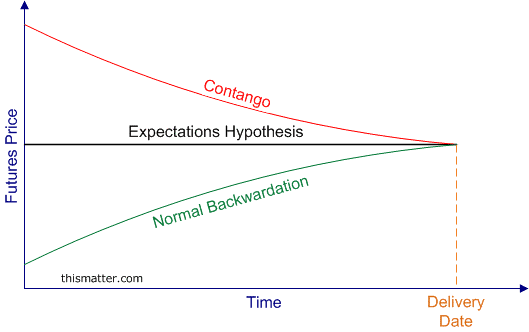

Råvaruvärlden använder vanligtvis två termer när man relaterar framtida prisbildning via en terminspriskurva, med avseende på utbud och efterfrågan. Dessa termer, contango och normal backwardation, hänvisar till mönstret av framtida priser över tid. Contango är en situation där terminspriset på en råvara är högre än det förväntade framtida spotpriset (utbudsdrivet). Motsatsen till en contango är när en terminsmarknad är i normal backwardation. Detta innebär att priset på ett terminskontrakt handlas under det förväntade framtida spotpriset för den råvaran (efterfrågestyrd).

Att känna igen när en vara är på en normal (contango) eller inverterad (bakåtriktad) marknad är avgörande när en marknadsaktör överväger att ingå en långsiktig position i ett terminskontrakt. Dessa distinktioner är nödvändiga vid handel med råvaruterminer eftersom det talar om för handlare vilken typ av marknad varan är på och vilken riktning terminspriset måste röra sig mot på lång sikt. Med det sagt oroar sig scalpers och intradagshandlare inte riktigt om dessa aspekter när de handlar med en vara. Den typiska dagshandlaren kommer med största sannolikhet att använda teknisk analys och kommer att kunna dra nytta av (eller lika förlora) på kortvariga prisrörelser på marknaden. Teknisk analys är en helt annan strategi jämfört med en som används av en handlare som letar efter säsongstrender på en terminsmarknad.

Om en råvarumarknad är i kontango, anses terminspriskurvan vara i en "uppåtlutande" eller normal marknad. Det framtida spotpriset handlas under terminskontraktspriset. Som ett resultat av detta måste terminspriset falla i förhållande till spotpriset när tiden för utgången anländer. Omvänt visar en råvarumarknad i backwardation att terminspriskurvan ligger på en "nedåtlutande" eller inverterad marknad. I denna omständighet kommer terminspriset att stiga i förhållande till spotpriset när tiden avtar för ett visst terminskontrakt.

Obs! Bilden ovan gäller terminspriset, inte spotpriset (forward kurva).

Terminsprisavvikelser hänförs till största delen till redovisade kostnader. På de fysiska råvarumarknaderna inkluderar transportkostnaden nödvändiga försäkringar, kostnaden för att lagra den fysiska varan under en tidsperiod och ränta på den underliggande investeringen. Teoretiskt sett är priset på ett terminskontrakt summan av det rådande spotpriset plus dessa transportkostnader. Detta skulle dra slutsatsen att terminspriset alltid är högre än det underliggande spotpriset. Tyvärr är detta inte alltid fallet, vilket är vad vi ser i backwardation prisbildningar.

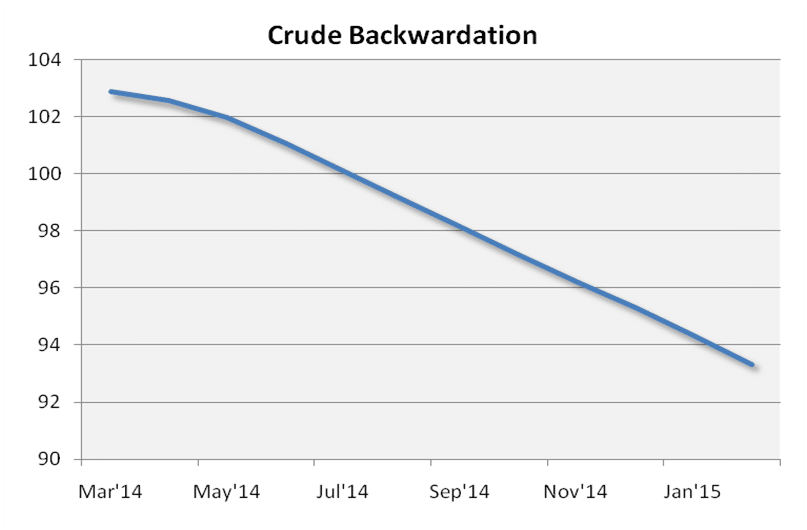

Backwarding ses sällan på råvarumarknaderna men uppstår ibland på grund av oväntade och katastrofala händelser. En marknad vi har sett i backwardation de senaste åren är WTI Crude Oil.

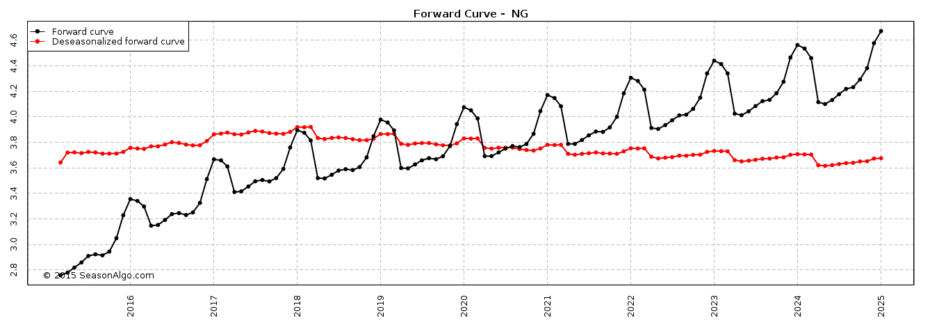

En kris i produktionen av olja kan orsaka brist, vilket begränsar utbudet på spotmarknaden. Som ett resultat stiger den nuvarande efterfrågan på råvaran snabbt när spotpriset klättrar över terminspriset. Behovet av att äga den underliggande råvaran vid den aktuella tidpunkten uppväger de redovisningskostnader som kan ses i framtiden. Brist i utbudet är den främsta orsaken till bakåtgång. De tenderar att uppstå på grund av säsongsvariationer på en viss marknad. Den relativa efterfrågan på en specifik fysisk vara kan skapa en för stor nedgång i lagret, vilket potentiellt kan tvinga terminsmarknaden att gå tillbaka. Vi ser detta ofta förekomma på naturgasmarknaden. Säsongsvariationerna på denna marknad fortsätter att ge en hög efterfrågan under vintermånaderna på grund av behovet av värme.

Oavsett om en viss terminskontakt handlar i contango eller backwardation med avseende på spotpriset, kommer kontraktet så småningom att löpa ut och de två priserna kommer att mötas i jämvikt. Under terminskontraktets livstid kommer det att erbjuda avvikelser på dessa marknader där handlare kan försöka tjäna pengar med hjälp av teknisk analys som överlagrar fundamentala faktorer. Att se orättvisa toppar eller orättvisa dalar ger handlare möjligheten att dra fördel av skillnader i terminspriset jämfört med spotpriset. Handlare har också lika stor sannolikhet att förlora på dessa marknader så dessa åtgärder måste vidtas med stor hänsyn och försiktighet.

Ny på Energy Futures? Registrera dig för min gratis e-bok nedan för att komma igång.

Jarboe Trading Journal - Jarboe Trading Journal ger struktur och insikt för att guida dig genom terminsmarknaderna. Denna rådgivning innehåller både teknisk och fundamental analys med fokus på marknadsprofilanalys. Jace Jarboe ger specifika handelsrekommendationer, marknader att övervaka och videor som illustrerar hans analys.

Prenumerera på Jarboe Trading Journal

Bekanta dig med TAS Tools Indicators som presenteras i Market Dimensions Advisory med denna instruktionsguide!

Registrera dig nu

Skillnaderna mellan försäkring och återförsäkring

Vad är terminer och optioner

Skillnaden mellan terminer och alternativ

Råvaruterminshandel

Säkring av finansiell risk med spot- och terminsmarknader

Skillnaderna mellan hedgare och spekulanter på terminsmarknader

Vad är skillnaden mellan termins- och terminskontrakt?

Skillnaderna mellan att investera i S&P 500 och att handla med S&P 500-terminer