Strategisk relevans av klientintroduktion

Strategisk relevans av klientintroduktion

Vi tror att en snabb och bekväm kundintroduktionsprocess kan vara en konkurrensfördel för finansinstitutioner.

Preventiva kunder får sitt första intryck av leverantörer från onboarding, och detta kan vara en stor skillnad när de jämför och väljer mellan dem. Tydligt definierade och konsekvent implementerade onboarding-standarder är också nyckeln för att hantera bankens riskaptit och för att uppfylla regulatoriska förväntningar.

Nyckelinsikter från den senaste utgåvan

Schweiziska förmögenhetsförvaltare står inför betydande utmaningar med att optimera och digitalisera klientintroduktionsprocesser;

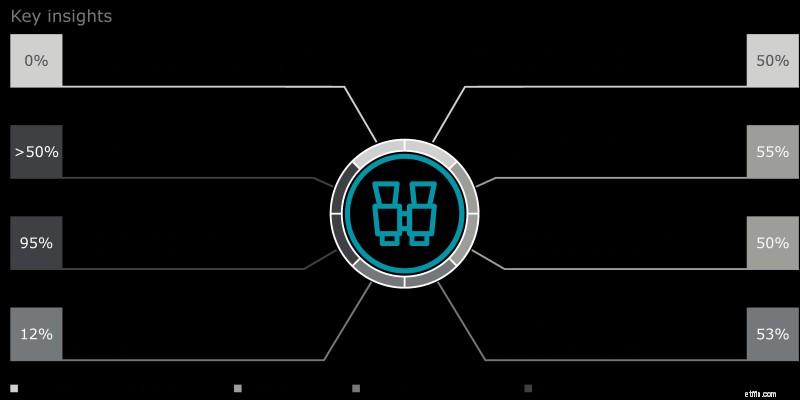

Figur 1:Viktiga insikter

1. Kunderfarenhet, roller och ansvar

Ett fåtal ledande förmögenhetsförvaltningsföretag har investerat i att förbättra kundintroduktionen för att skapa en bekväm och enkel process som kan vara helt digital. Andra institutioner har dock en konkurrensnackdel. För det första anser de flesta av de deltagande bankerna i vår undersökning att deras introduktionsprocess är "inte bekväm" för kunderna. För det andra beskrev över 50 % sina klientintroduktionsprocesser som "komplicerade" eller "mycket komplicerade". För det tredje använder hälften fortfarande ett "helt pappersbaserat" gränssnitt med klienter, eftersom de saknar förmågan att digitalt identifiera klienter och digitalt samla in relevant information som krävs (se figur 2).

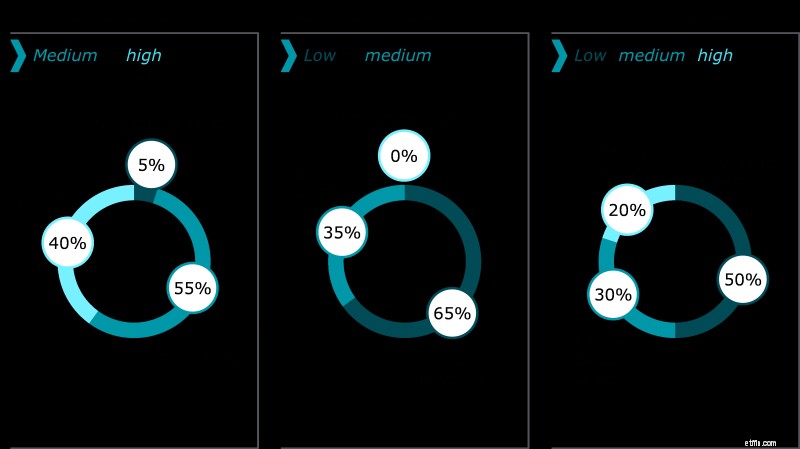

Figur 2:Kundintroduktion

Ur ett front-to-back-processperspektiv finns det fyra nyckelfunktioner involverade i klientintroduktion:Client Relationship Management, Business Risk/Compliance (Front Support), Operations och Compliance &Risk. I genomsnitt inom förmögenhetsförvaltningsbranschen spenderar funktionen Client Relationship Management 23 %, Business Risk/Compliance (Front Support) 19 %, Operations också 19 % och Compliance &Risk 33 % av sin totala FTE-kapacitet på klientonboarding-relaterade aktiviteter . Detta tjänar som bevis på att klientintroduktion är en front-to-back-process som binder mycket kapacitet och därför ger en betydande möjlighet att öka effektiviteten.

Ur riskstyrningssynpunkt är kontrollfunktionerna (andra försvarslinjen) i de flesta fall nära involverade i onboardingprocessen i en operativ kapacitet. De flesta banker nämnde att fördela ansvar tydligt mellan första och andra försvarslinjen som en av sina största utmaningar. Om efterlevnadsfunktionen är involverad i både operativa och kontroll-/övervakningsaktiviteter, blir dess oberoende begränsat.

Vi hade kontroversiella diskussioner om Compliances roll för att fatta beslut om kunders risker. Uppenbarligen har efterlevnad en viktig roll i att definiera KYC-standarder för klientgodkännande och i due diligence av kunder med högre risk. Compliance som kontrollfunktion bör dock inte vara den yttersta beslutsfattaren eftersom detta begränsar ägandet av affärsfunktionerna.

2. Snabbhet och effektivitet

Några av de mest relevanta nyckeltal är ledtider och återbesökskvoter.

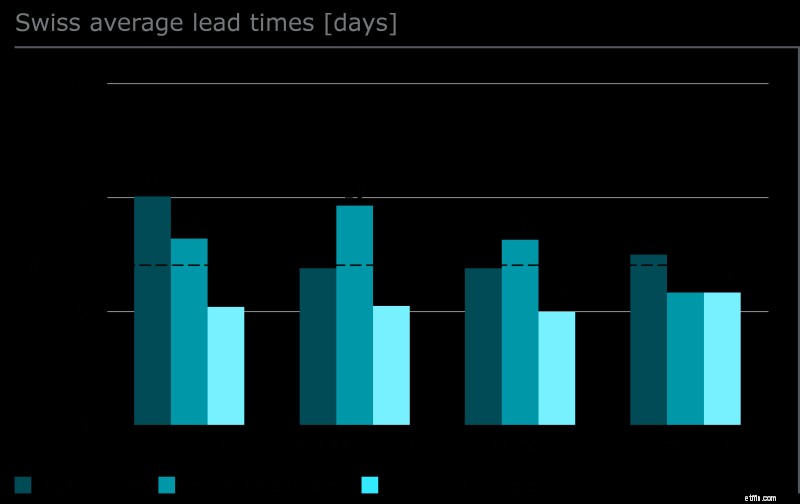

Vår definition av ledtid inkluderar den tid det tar att samla in informationen från kunden. Vissa banker säger att de kan ta in kunder på mindre än 2 dagar, men flera andra rapporterade ledtider på över 30 dagar eller till och med över 50 dagar till en förmögenhetsförvaltningsklient. Branschgenomsnittet ligger dock på cirka 14 arbetsdagar. Intressant nog, för internationella och små privata banker, tar introduktionen av en juridisk person längst tid, medan det för G-SIB-divisioner och andra banker som är aktiva inom förmögenhetsförvaltning verkar vara det mest tidskrävande att öppna ett konto för en offshore-person. Vi fann också att även om vissa banker har investerat i integrerade arbetsflödeslösningar och digitalisering av interna gränssnitt, har den förväntade ledtidsminskningen ännu inte realiserats för många.

Totalt sett är den genomsnittliga andelen inlämningar som kräver ett återbesök av relationshanterare, eftersom kundprofilen eller inlämnad dokumentation ännu inte helt har uppfyllt introduktionskraven, 49 %. Detta innebär betydande processineffektivitet. För schweiziska G-SIB varierar återbesökskvoten mellan 20 % och 60 %; och internationella privata banker har ännu lägre processstabilitet, med återbesökskvoter som varierar mellan 10 % och 100 %.

Figur 3:Ledtider inom förmögenhetsförvaltning

(Schweiziskt genomsnitt avser kunder bokade i Schweiz)

3. Digitaliserings- och automationsnivåer

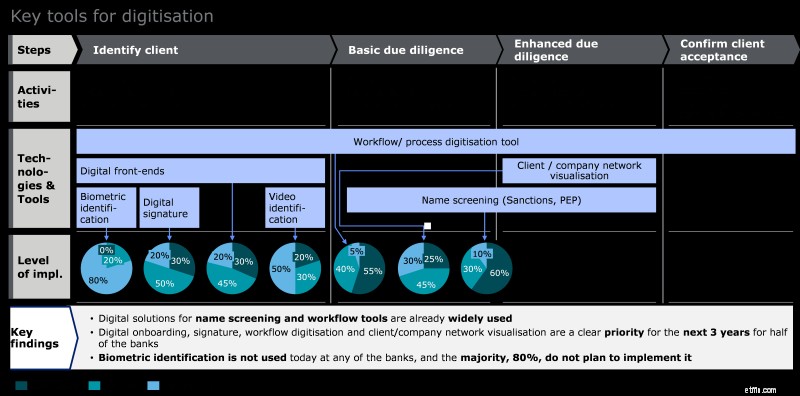

Över alla stadier i introduktionsprocessen anses automatiseringsnivån vara "låg" av de flesta banker och "medium" av schweiziska G-SIB. De flesta förmögenhetsförvaltare ser potential i att automatisera introduktionsprocessen ytterligare, särskilt inom områdena kundidentifiering och förbättrad due diligence. De flesta förmögenhetsförvaltare säger att de planerar betydande investeringar i teknik under de kommande tre åren. Digitala lösningar för (integrerad) namnscreening och arbetsflödesverktyg är redan i stor spridning på marknaden. Å andra sidan används digitala signaturer av bara en av tre banker (33 %) och visualiseringsverktyg för klientnätverk av bara en av fyra (25 %), även om hälften uppgav att dessa kommer att vara prioriterade områden under de närmaste åren .

Videoidentifiering är ett annat område med lågt upptag, med endast en av fem banker (20 %) som för närvarande erbjuder denna funktionalitet. Biometrisk identifiering användes inte av någon institution i undersökningen och överraskande nog tänker 80 % inte ens införa det.

Covid-19-pandemin har lett till en acceleration av införandet av tekniska lösningar inom förmögenhetsförvaltning, till exempel ett större intresse för videoidentifiering på grund av restriktioner för gränsöverskridande resor. Ändå släpar den tekniska förmågan hos spelare i Europa fortfarande efter dem på asiatiska marknader som Singapore.

Figur 4:De vanligaste digitaliseringsverktygen i introduktionsprocesser

Enligt vår erfarenhet kännetecknas framgångsrika transformationer av onboardingprocesser av följande nyckelfaktorer:

Om du vill diskutera det här ämnet eller göra en diagnostisk analys av din klientintroduktionsprocess, tveka inte att kontakta oss.

3 överraskande insikter från en före detta finansiell rådgivare

Rikdomslektioner från råttans år

Hur skyddar vi nästa generation från att spränga våra pengar?

Hämta nivå med bättre lagerhantering

Strategier för att välja en bra portföljhanteringstjänst

Human vs. Machine:The Next Frontier of Wealth Management

Vad är förmögenhetsförvaltning?

Investera på internationella marknader från Indien