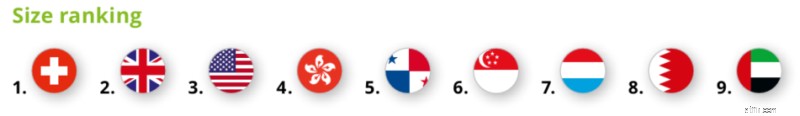

Schweiz förblir det ledande internationella förmögenhetsförvaltningscentret och slår åtta andra stora centra i konkurrenskraft, storlek och prestanda, vilket Deloittes ranking för International Wealth Management Center 2018 visar. Konkurrensen är dock hård och Schweiz kan fortfarande förlora den ledande positionen. Den schweiziska förstaplatsen är särskilt osäker vad gäller storlek, med Storbritannien knappt efter.

Schweiz är fortfarande på första plats för konkurrenskraft bland internationella förmögenhetsförvaltningscentra (IWMC). Singapore och Hong Kong följer tätt efter. Deloitte använder en multidimensionell metod för att mäta konkurrenskraft. Den består av fyra breda framgångsfaktorer, nämligen affärsmiljö, leverantörsförmåga, stabilitet och skatt och reglering.

Schweiz får bra poäng över hela linjen för alla framgångsfaktorer för konkurrenskraft, men med affärsmiljön ett litet undantag, där det får poäng strax över genomsnittet. Singapore och Hongkong presterar också bra, med små svagheter i leverantörsförmåga, och även i Hongkongs fall vad gäller stabilitet. "Affärsmiljön" är USA:s och Storbritanniens största fördel, båda är svagare i stabilitet. Skillnaderna i poäng i den mellersta konkurrenskraftsrankningen är mycket små. Poängen för Förenade Arabemiraten, USA och Luxemburg skiljer sig endast marginellt, så att de kan ses som i princip på samma nivå.

Affärsmiljön för IWMC har blivit mer utmanande, vilket har lett till betydande förändringar i rangordningen efter storlek. Mellan 2010 och 2017 har det skett en minskning av internationella marknadsvolymer (IMV) såväl som nettonytillgångar (NNA) i de ledande nio centran.

Schweiz är fortfarande det största IWMC (med US$1,84 tn i IMV), men Storbritannien följer tätt efter (med US$1,79 tn). Andra centra som Panama och Karibien, Bahrain och Förenade Arabemiraten hamnar på efterkälken.

USA såg den största absoluta ökningen sedan 2010 (426 miljarder US-dollar i IMV, en ökning med 41 %) och Hongkong den största tillväxttakten (+122 %). När det gäller nya nettotillgångar har den största "vinnaren" sedan 2010 varit Hongkong (410 miljarder USD), den största förloraren i Panama och Karibien (en nedgång med 1 241 miljarder USD).

Ökad konkurrens har satt press på intäktsmarginalerna, särskilt i USA och Storbritannien. Ökad transparens och jämförbarhet har lett till ökad priskänslighet och utlöst sänkta avgiftsnivåer. Vissa marknadsaktörer har varit mer framgångsrika (t.ex. i Schweiz och Singapore) och andra mindre (Storbritannien och Luxemburg) med att motverka detta.

Kostnadsnivåerna för privata banker i mogna centra har stabiliserats, med endast Hongkong som upplever högre kostnadsmarginaler. Marknadskonsolidering har hjälpt, vilket har möjliggjort stordriftsfördelar. Kostnadsminskningar är dock fortfarande ett strategiskt mål.

Förmögenhetsförvaltningsleverantörer har bättre lyckats stabilisera sin prestation och lönsamhet under det senaste förflutna, med lägre kostnadsintäkter i USA, Storbritannien, Schweiz och Singapore (men stigande i Hongkong och Luxemburg). Ändå kan detta vara vilseledande eftersom klienternas beteende och förväntningar har förändrats. För att lyckas i framtiden bör privata banker flytta sitt strategiska fokus mot att tänka om och förnya sin affärsmodell.

För mer information om rankningen, besök vår webbsida. Vi kommer snart att publicera fler blogginlägg som belyser olika aspekter av rankningen.

Hur man beräknar den månatliga betalningen för ett lån

Här är hur mycket AC svävar på elräkningar

Hur man planerar för framtiden

Hur analyserar man ledningen för ett företag för investeringar?

Hur den minimalistiska livsstilen gynnar din ekonomi (men är det rätt för dig?)

Här är den fula sanningen om hur mycket vi sparar till pension

Att betala för college:Hur mycket är tillräckligt?

Hur mycket ska jag spara varje månad? Förbered dig på att spara pengar till nästa karantän