Deloittes globala undersökning för 2020 om OECD:s initiativ för Base Erosion and Profit Shifting (BEPS) belyser nästa våg av Global Tax Reset. Vilka är de viktigaste upptäckterna och effekterna på den finansiella tjänstesektorn?

Finansiella tjänsteföretag är mycket engagerade i OECD:s BEPS-projekt. Detta är föga förvånande eftersom de förändringar som fortfarande diskuteras på OECD-nivå kan ha en betydande inverkan på deras skatteskulder, affärsstrukturer och hur deras skattefunktioner fungerar.

Undersökningsresultaten tyder på att den finansiella tjänstesektorn fortfarande är djupt oroad över de framtida resultaten av dessa diskussioner – kanske inte på grund av att regeringar kanske misslyckas med att nå konsensus på politisk nivå i frågor som pelare ett/pelare två-projektet eller beskattning av digital ekonomi; utan snarare att skattemyndigheterna kommer att misslyckas med att genomföra de resulterande regulatoriska besluten och riktlinjerna konsekvent. För alla finansiella tjänsteföretag med ett internationellt fotavtryck eller utländska kunder och investerare är spöket av ökad komplexitet oroande.

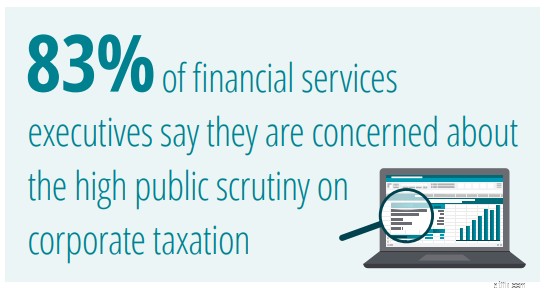

Även om den här undersökningen genomfördes strax före utbrottet av covid-19, tyder Deloittes erfarenhet på att krisen inte har gjort mycket för att lätta på cheferna för finansiella tjänster. På många marknader har banker ombetts att spela dubbelrollen som förvaltare av nationella stimulansprogram och försvarare av kritisk finansiell infrastruktur. Detta har fört dem längre fram i rampljuset. Chefer för finansiella tjänster vet att de inte kan göra några misstag när det kommer till skatt.

Ur ett branschperspektiv visar svaren från årets undersökning att finansiella tjänsteföretag tar solida och strategiska steg för att reagera på den föränderliga skattemiljön . Vissa ingår nya Advanced Pricing Agreements (APA) och arbetar med skattemyndigheter för att uppnå större säkerhet. Andra implementerar nya policyer, skapar större transparens och investerar i ny teknik som syftar till att minska komplexiteten och risken för BEPS-relaterade förändringar. Att hitta rätt blandning av verksamhetsmodeller, kontroller och processer kommer att vara avgörande. Baserat på svar som samlats in från vår undersökning undersöker detta branschljus hur företag inom finansiella tjänster reagerar i denna ständigt föränderliga miljö.

Efter att ha drabbats av en historisk förlust av allmänhetens förtroende under den senaste finanskrisen, inser de flesta finansiella tjänsteföretag att denna finanskris måste vara annorlunda. Vissa spelar en roll som kanaler för statliga stimulansprogram och inser fullt ut att deras handlingar måste stå utanför klander.

Den goda nyheten äratt finansiella tjänsters chefer och styrelser verkar vara mycket engagerade i att hjälpa till att hantera den föränderliga skattemiljön . Mer än sex av tio chefer för finansiella tjänster säger att de har implementerat nya policyer och procedurer för att skärpa skattestyrningen. Och mer än åtta av tio säger att deras styrelser är aktivt engagerade i skattestyrning.

De ledande finansiella tjänsteföretagen – i synnerhet multinationella banker – arbetar för att skapa större anpassning mellan sina finansfunktioner, skatteledning och revisionskommittéer för att säkerställa att varje interaktion mellan företaget och skattemyndigheterna förstås och hanteras. Många bäddar också in skatteexperter i sina företagsgodkännandeprocesser för att säkerställa att eventuella skatteeffekter förstås väl.

Det som kanske oroar globala finansiella tjänsteföretag mest är risken för bristande konsekvens i hur nya internationella skatteregler och vägledning tillämpas.

I vår undersökning säger bara 31 procent att de tror att skatteförvaltningarna kommer att tolka ändringar av OECD:s riktlinjer för internprissättning på ett konsekvent sätt. Bara 55 procent tror att det kommer att finnas global konsensus om beskattningen av den digitala ekonomin. Mer än hälften är bekymrade över bristen på vägledning från skattemyndigheterna om Principal Purpose Test in the Multilateral Instrument (MLI).

Som svar säger en av fem finansiella tjänsteföretag att de nu arbetar för att få fler bilaterala APA. 45 procent säger att de förväntar sig högre källskatteplikter som ett resultat av fördragsändringar, vare sig det är under MLI eller som ett resultat av omförhandlingar av dubbelbeskattningsavtal.

Ändringar av särskilt källskattekraven skulle kunna skapa betydande utmaningar för finansiella tjänsteföretag. De som fungerar som distributörer av utdelningar, räntor och kapitalvinster, till exempel, kommer sannolikt att möta ökad komplexitet om global konsekvens inte uppnås. Private equity- och riskkapitalföretag och deras portföljbolag kan också upptäcka att deras affärs- och affiliaterelationer kräver uppdatering.

Med detta sagt tyder våra data på att finansiella tjänsteföretag verkar arbeta för att hjälpa till att förstå och påverka OECD:s process . Enligt vår undersökning är cirka sex av tio finansiella tjänsteföretag aktivt engagerade i OECD:s pelare ett/pelare två-projekt, antingen direkt eller via andra kanaler. Detta ger dem ytterligare visshet, tydlighet och inflytande allteftersom processen utvecklas.

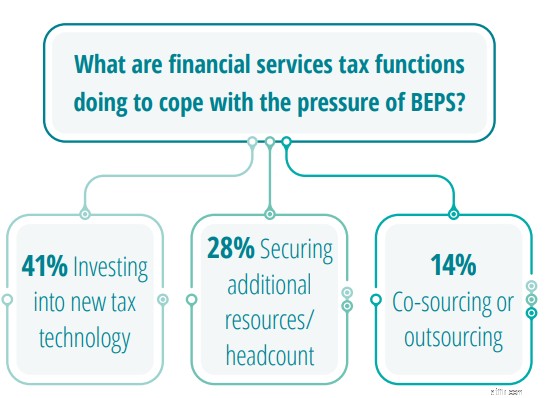

Vid den tidpunkt då undersökningen genomfördes – före covid-19 – såg många finansinstitutioner teknik som den tydligaste vägen för att hantera den ökade komplexiteten hos BEPS-relaterade förändringar . De flesta hade en långsiktig skatteteknologisk färdplan som passade med deras organisations övergripande digitala resa. Förväntningen var att de så småningom skulle få de system och verktyg de behöver.

Pandemin kan ha förändrat allt detta. Företagens digitaliseringsresor stördes plötsligt. Trots att krisen accelererar den digitala förändringen, lagras data ofta på ett sätt som hindrar skattefunktionen från att effektivt hantera sina processer internt. Samtidigt har finanschefernas kapitalinvesteringsbudgetar krympt. Få funderar på att investera i ny skatteteknik för tillfället.

Medan bara 14 procent av cheferna för finansiella tjänster säger att de skulle utnyttja outsourcade eller co-sourced modeller för att hantera BEPS-relaterade förändringar, är vår uppfattning att denna andel skulle vara mycket högre om undersökningen kördes om idag. Skattefunktioner för finansiella tjänster förstår nu att outsourcing i många fall är det enda gångbara sättet att hantera ökande komplexitet utan att öka risken.

"Skatteledare för finansiella tjänster har helt enkelt inte kapitalet eller bandbredden för att hantera dessa mer komplexa, datatunga processer internt", tillägger John Rieger, Deloitte Global Tax &Legal, Financial Services Leader. "Det är inte bara så att det är komplicerat arbete. Det är också mycket arbetsintensivt, sofistikerat och kvalitetsdrivet. Med tanke på de risker som finansiella tjänster står inför idag, förväntar jag mig att se fler och fler organisationer börja utforska hur BEPS-relaterade processer kan läggas ut på entreprenad.”

"Skatteledare för finansiella tjänster måste se till att de är mycket engagerade i OECD-processen och att de håller sina ledningsgrupper à jour med den förändrade dynamiken i skattemiljön. I den här miljön är det avgörande att säkerställa starka relationer med skattemyndigheterna genom att upprätthålla en stadig dialog och tillhandahålla transparens.”

John Rieger, Deloitte Global Tax &Legal – ledare för finansiella tjänster

Vad tänker globala och schweiziska skatteledare på? Läs de viktigaste resultaten och för att få hela rapporten här

Bloggbidragsgivare:Michelle Chan, marknadschef, skatte- och juridiska Schweiz

Om du vill diskutera detta ämne, vänligen kontakta våra nyckelkontakter nedan.

Nyckelkontakter

Politik för valårets ekonomiska planering

Budget 2020 – Inverkan på fondbranschen

Guld och den globala finanskrisen 2008

Internprissättning och finansiella tjänster industri – Områden av högt intresse och ökad granskning av skattemyndigheter runt om i världen

Microsoft Cloud för finansiella tjänster:konsekvenserna för FSI

De 5 bästa skatteprogrammen för 2020

4 Finansiella datum och deadlines i april 2021

2 Finansiella datum och deadlines i juni 2021