Covid-19-krisen är ingen finanskris och den har därför haft mindre inverkan på finanssektorn än på många andra sektorer. De flesta finansiella tjänsteleverantörer är väl förberedda för kriser och välkapitaliserade. Men krisen är ännu inte över:den andra vågen av pandemin är över oss, och ett massvaccinationsprogram fortfarande en bit bort. Ju längre krisen fortsätter, desto mer ökar risken för fallissemang i lån, så bankerna måste nu övervaka sin kapitalisering mer noggrant, utöka sina stresstestverktyg, vidta korta, medellånga och långsiktiga åtgärder för att öka sina kapitalresurser, och optimera övervakningen av sin låneportfölj.

En detaljerad analys av den nuvarande swissVR Monitor visar att, i jämförelse med andra sektorer, har finansiella tjänsteleverantörer visat sig väl rustade för att tackla krisen, har upplevt få direkta effekter och i allmänhet inte behövt vidta krisåtgärder.

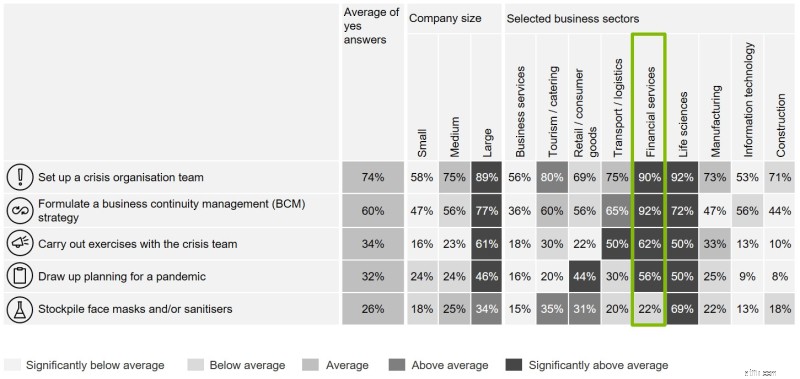

Som diagram 1 visar var det mer sannolikt att sektorn för finansiella tjänster än de flesta hade krishanteringsplaner på plats innan pandemin började. Nittiotvå procent av företagen i sektorn rapporterar att de hade en strategi för affärskontinuitetshantering på plats, medan 56 % säger att de hade genomfört pandemiplanering. Båda siffrorna är nästan dubbelt så höga som genomsnittet i hela ekonomin.

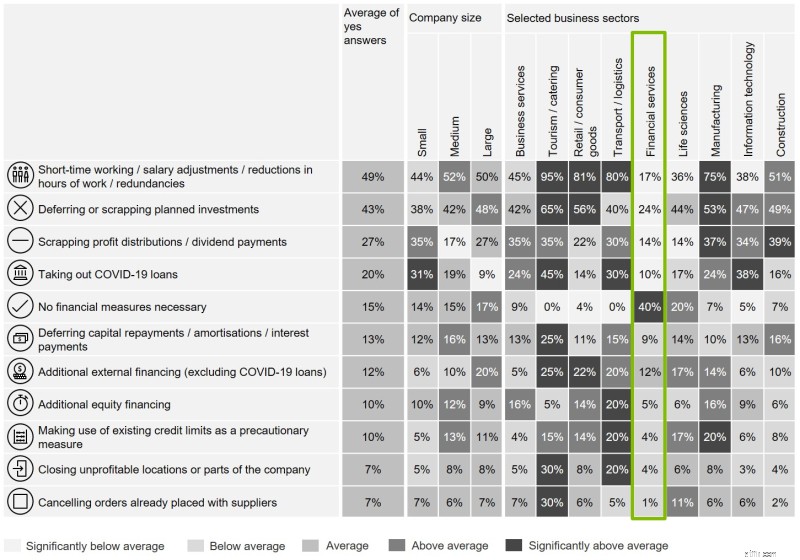

Vår kartläggning av åtgärder som vidtagits efter pandemins början visar att finansiella tjänsteföretag är betydligt mindre sannolikt än andra sektorer att ha behövt reagera med åtgärder för att tackla krisen (diagram 2). Sektorn har därför "har haft en bra kris" och besparats den värsta effekten av pandemin – hittills.

Regulatoriska åtgärder som vidtogs i spåren av finanskrisen 2008 för att stärka kapitalbasen har visat sig vara ovärderliga. Till exempel visar statistik publicerad av den schweiziska centralbanken (SNB) att kärnprimärkapitalandelen (CET1) steg från 16 % till 18,35 % mellan 2013 och 2019. SNB:s styrelseordförande, Thomas Jordan, använde nyligen ett tal för att bekräfta att både inhemska och utlandsorienterade banker totalt sett var välkapitaliserade.

Bankerna har därför i genomsnitt varit väl förberedda både organisatoriskt och kapitaliseringsmässigt. Men hur bra som deras förberedelser har varit, är vaksamhet avgörande eftersom det är allt mer sannolikt att banker kommer att behöva falla tillbaka på sina krisplaner.

Inte ens den bästa förberedelsen kan helt eliminera risker. Om den ekonomiska krisen fortsätter kommer risken för finansiella tjänsteleverantörer att öka, särskilt i deras låneverksamhet. Regeringens åtgärder har hittills dämpat dem. Automatiska stabilisatorer som arbetslöshetsersättning har åtminstone tillfälligt mildrat krisens negativa inverkan på konsumtionsutgifterna, medan specifika covid-19-åtgärder, såsom ökad användning av korttidsarbete, hjälper till att förhindra arbetslöshet. Att stabilisera konsumentutgifterna hjälper till att upprätthålla efterfrågan på finansiella produkter – särskilt inom detaljhandeln – och efterfrågan på varor och tjänster, vilket stärker finansiella tjänsteleverantörers B2B-verksamhet. Statens coronaviruslån har också haft en stabiliserande effekt, där banker har spelat en aktiv roll i att tackla krisen genom att göra dessa lån snabbt tillgängliga.

De åtgärder som vidtagits av förbundsrådet har varit framgångsrika men kan – och måste – endast vara tillfälliga. Ju längre den ekonomiska krisen fortsätter, desto fler företag kommer att gå i konkurs eftersom de inte kan se ljuset i slutet av tunneln och det statliga stödet blir mindre effektivt. Samtidigt har oavsiktliga konsekvenser av det statliga stödet börjat bubbla upp. Grundläggande improduktiva företag hålls på livstöd, och ju längre regeringen stödjer dem, desto större är risken för "zombifiering", vilket inte bara är dyrt utan också ett hinder för väsentliga strukturella förändringar. Stötta zombieföretag riskerar att underminera framgången för mer produktiva och därigenom skapa risk för ytterligare zombifiering. Det är oklart i vilken utsträckning detta redan har inträffat i Schweiz.

Intensiteten i förbundsrådets åtgärder har avtagit sedan sommaren, och några av åtgärderna har reviderats under ny covid-19-lagstiftning. Inga nya covid-19-krediter beviljas och många särskilda regler för korttidsarbete har nu löpt ut, liksom mer detaljerade insolvensregler. Övriga åtgärder kommer att finnas kvar till sommaren 2021, inklusive försörjningsstödjande åtgärder. Ytterligare åtgärder diskuteras, bland annat stöd till företag som har drabbats särskilt hårt.

Det finns inga enkla svar på dilemmat om vilka stödåtgärder som ska vidtas, och problemet har förvärrats av den andra vågen av pandemin.

Korttidsarbete har sjunkit från rekordnivåerna under våren, men den senaste statistiken från statssekretariatet för ekonomi (SECO) tyder på att cirka 300 000 anställda fortfarande drabbades av korttidsarrangemang i somras. I juli arbetades totalt cirka 16 miljoner färre timmar än vanligt, ungefär tre gånger minskningen av produktionen som noterades vid finanskrisens höjdpunkt 2008. Det betyder att den verkliga arbetslösheten fortfarande är högre än den officiella siffran, som i sig har stigit :Arbetslösheten var 3,2 % i oktober, en procentenhet högre än ett år tidigare.

Företagen fortsätter att förlita sig på korttidsarbete som ett svar på ojämna och partiella förbättringar i deras affärsvolym och orderböcker. Den aktuella schweiziska CFO-undersökningen visar att en majoritet av företagen inte förväntar sig att intäkterna kommer att återgå till nivåerna före krisen förrän tredje kvartalet 2021. Enskilda sektorer inklusive turism, gästfrihet, detaljhandel och tillverkning av fordonskomponenter har drabbats särskilt hårt, vilket fick den schweiziska presidenten att Credit Reform Association, Raoul Egeli, för att varna för en våg av insolvens i november.

Risken för överhettning av bostadsmarknaden ökar också – och därmed även för en svacka som kan äventyra bolånens hållbarhet, särskilt om arbetslösheten stiger. För första gången inkluderar det senaste UBS Global Real Estate Bubble Index Zürich i de sju internationella städerna med en bostadsbubbla, med priser som också överhettas i Genève. Och samtidigt som utbudet av hyresfastigheter växer, har ägarmarknaden i de blomstrande regionerna i stort sett torkat ut.

Ur bankernas perspektiv utgör privatlån, företagsupplåning och bolån nu allt större risker. Dessa risker är sammanlänkade och kan förvärra varandra. Till exempel kan en ökning av företagens insolvens driva upp arbetslösheten, med individer som då är sämre att klara av sina amorteringar.

Den schweiziska tillsynsmyndigheten för finansmarknaden (FINMA) inkluderar både korrigeringar av bostadsmarknaden och, för första gången, företags (utländska) fallissemang som stora risker i sin 2020 Risk Monitor. Och FINMA säger att covid-19-krisen har ökat båda dessa risker.

Initiala uppskattningar av krisens inverkan på EU tyder till exempel på att en högre andel fallissemang på lån skulle kunna leda till att aktiekapitalet Tier 1 (CET1) för de 50 största europeiska bankerna faller från 14,4 % till 12,6 % 2021, med det mest negativa scenariot med 11,4 %. Sammanlagda kreditförluster skulle under tiden kunna mer än fördubblas till 2022, och om det skulle bli en andra hård låsning skulle detta kunna fördubblas, vilket tar fallissemanget från under 4 % till så mycket som 10 %.

I den andra delen av blogginlägget nästa vecka undersöker vi den första reaktionen från banker och sammanfattar vad de kan göra för att bli krissäkra i framtiden.

Tack till Marco Kaeser för hans värdefulla input till den här artikeln. Kontakta våra författare om du har frågor.

Förmögenhetsförvaltning kontra finansiella råd:De är inte samma

Timingen för social trygghet bör vara en del av en större ekonomisk plan

Ska du vara rädd för nästa björnmarknad?

Den Coronavirus-orsakade 529 Plan-skatterisk som du inte kan ignorera

Varför Day Traders bör hålla sig till 1%-riskregeln

6 saker du INTE bör göra när aktiemarknaden är volatil!

Det privata kreditlandskapet

Guld och den globala finanskrisen 2008