Om priset på din kryptovaluta har rasat kan det finnas ett guldkant som kan spara tusentals dollar på din skattesedel:skatteförlustavverkning.

I den här guiden kommer vi att bryta ner vad skatteborttagning är, förklara varför kryptovaluta är en ovanligt effektiv kandidat för att dra fördel av den, och gå igenom en steg-för-steg-process för att hjälpa dig att identifiera de bästa kandidaterna för skattebesparingar i din kryptoportfölj.

Om du säljer dina aktier, fastighetstillgångar eller kryptovalutor med vinst, kommer du att behöva betala kapitalvinstskatt baserat på hur mycket pengar du har tjänat på försäljningen.

Vissa investerare väljer att minska sina kapitalvinster under ett givet beskattningsår genom att sälja en del av sina tillgångar med förlust. Detta kallas skatteförlustavverkning .

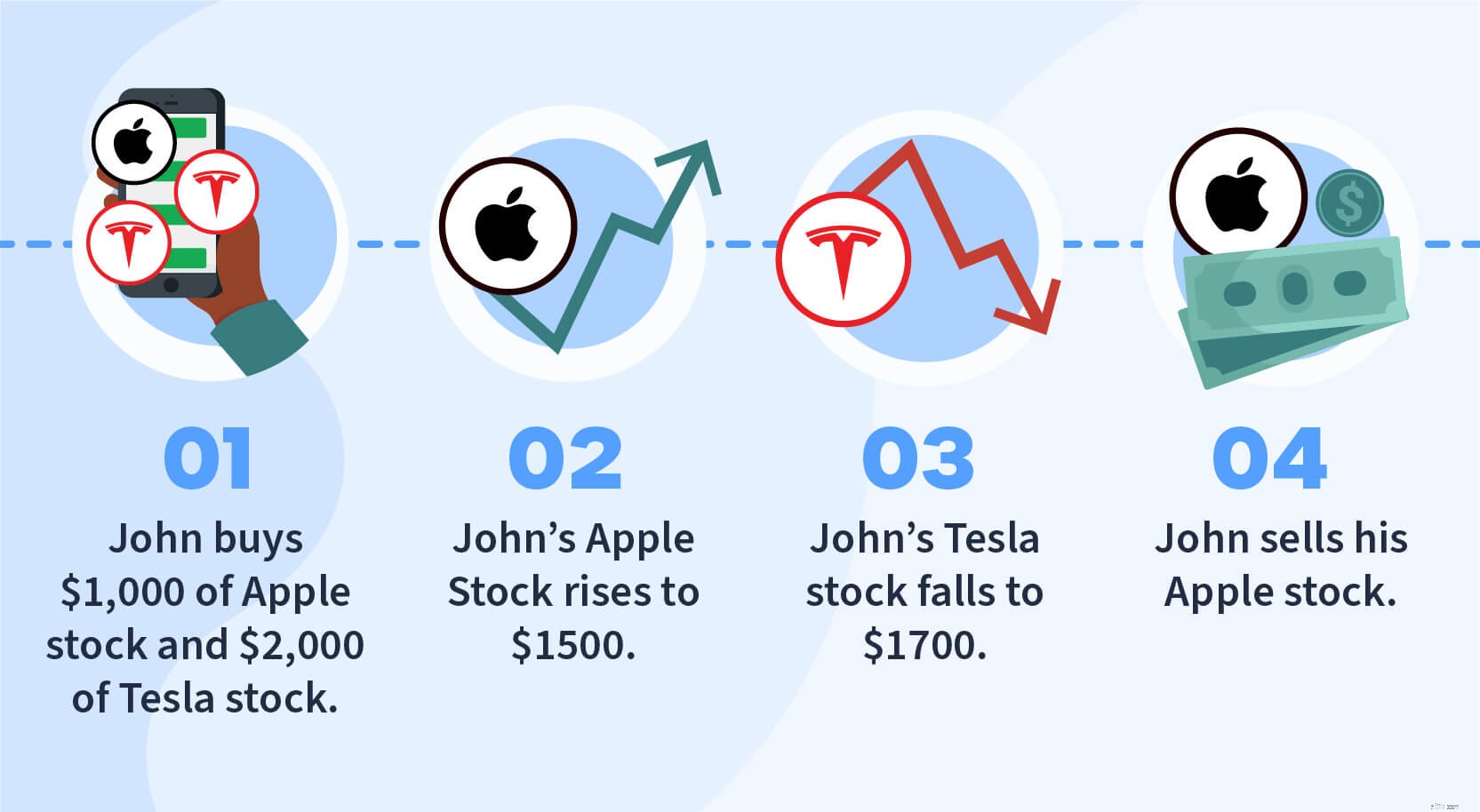

Skatteborttagning är en mycket vanlig strategi i världen av aktier och värdepapper. För att få en bättre förståelse för hur det fungerar, låt oss titta på ett exempel.

Här är hur mycket John får i kapitalvinster om han bestämmer sig inte för att dra fördel av skatteförlustavverkning.

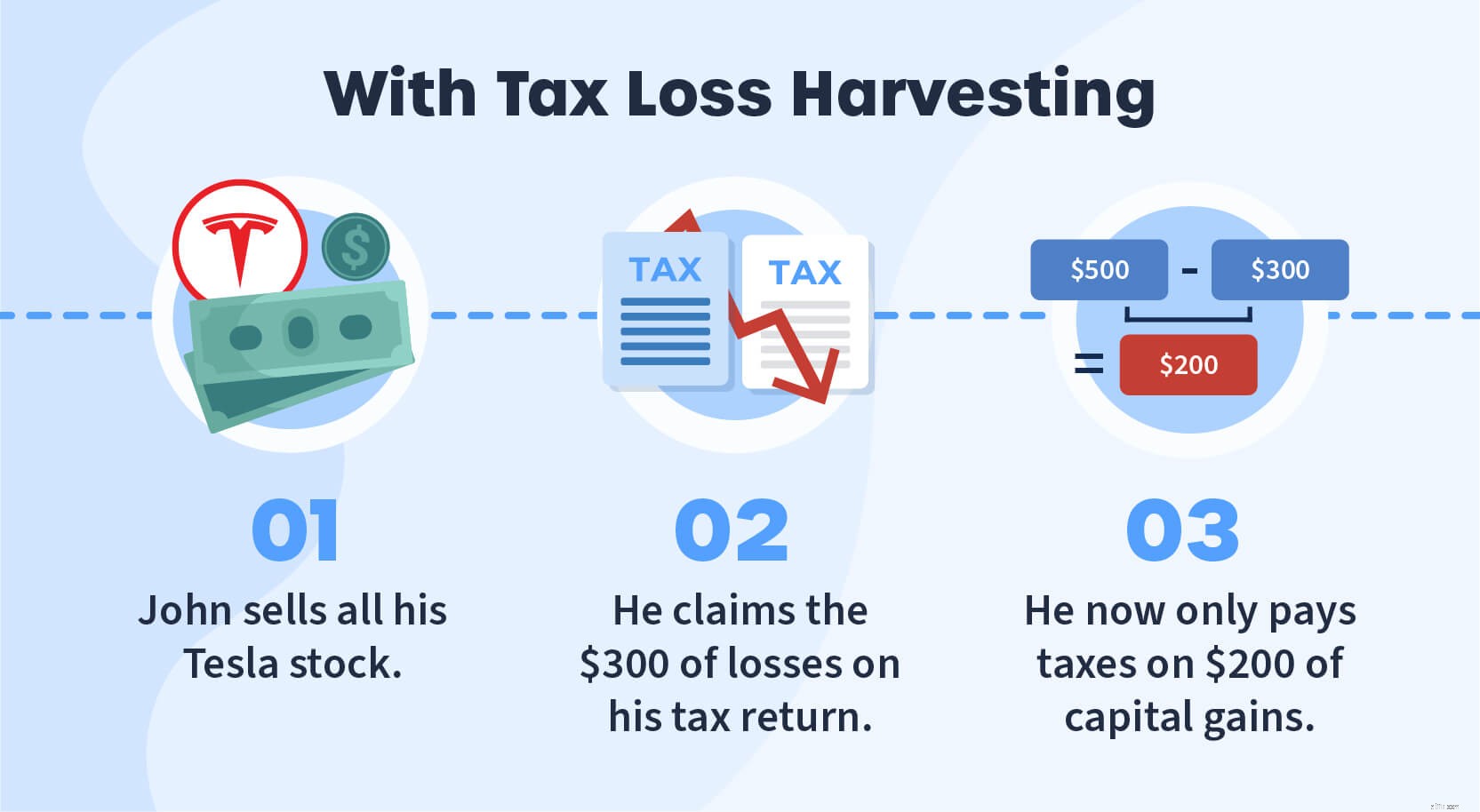

Här är hur mycket John får i kapitalvinster om han realiserar sina förluster på sin Tesla-aktie.

Precis som aktier kan kryptovalutor användas för skatteförluster. Detta innebär att du också strategiskt kan sälja/handla krypto för att skörda förluster och minska din skatteskuld.

Till skillnad från aktier har dock kryptovalutor unika egenskaper som gör dem ännu bättre kandidater för skatteförlustavverkning. Låt oss gå igenom några av dessa fördelar.

Just nu har IRS en "tvättregel" på plats som är utformad för att förhindra investerare från att ta kapitalförluster och sedan omedelbart köpa tillbaka samma aktie. Att göra en kapitalförlust på en aktie är inte tillåtet om du köper samma värdepapper 30 dagar före eller efter försäljningen.

IRS anger specifikt att tvättförsäljningsregler endast gäller värdepapper. Kryptovalutor är egendom, inte värdepapper, enligt definitionen i IRS-vägledning . Det betyder att från och med nu gör tvättförsäljningsregler inte gäller kryptovalutor – detta kan dock ändras i framtiden.

Kryptovalutor är extremt volatila - mer än traditionella tillgångar. Denna volatilitet innebär att kryptoinvesterare har fler möjligheter att realisera och skörda kapitalförluster.

Den svåra delen för investerare är att identifiera vilken av kryptovalutorna i deras portfölj som har den högsta kostnadsbasen (ursprungligt inköpspris) jämfört med det aktuella marknadspriset. Det är de tillgångar som ger störst möjlighet till skattebesparingar.

I slutet av den här artikeln kommer vi att dela med oss av en steg-för-steg-strategi för att identifiera möjligheter till skatteförlustavverkning. Innan vi hoppar in i det, låt oss dela med oss av några tips för investerare som vill skörda sina kapitalförluster.

Närhelst årets totala kapitalvinster och kapitalförluster summerar till ett negativt tal, uppstår en nettoförlust. Om nettokapitalförlusten är mindre än eller lika med 3 000 USD (1 500 USD om du är gift och lämnar in en separat skattedeklaration), kan hela kapitalförlusten användas för att kompensera för andra typer av inkomst – som inkomsten från ditt jobb.

Nettoförluster som överstiger 3 000 USD rullas fram till efterföljande år.

Många investerare väljer att vänta till slutet av beskattningsåret för att identifiera möjligheter till skatteförluster och minimera sina kapitalvinster.

Denna strategi är inte idealisk.

Eftersom kryptovalutor är så volatila, har investerare ofta flera möjligheter att dra fördel av skatteförlustskörd under loppet av ett år. Att regelbundet dra fördel av dessa prisfall kan hjälpa investerare att spara pengar och minska stressen i slutet av ett skatteår.

Om du befinner dig i ett av dessa scenarier, kanske skatteförlustavverkning inte är rätt för dig.

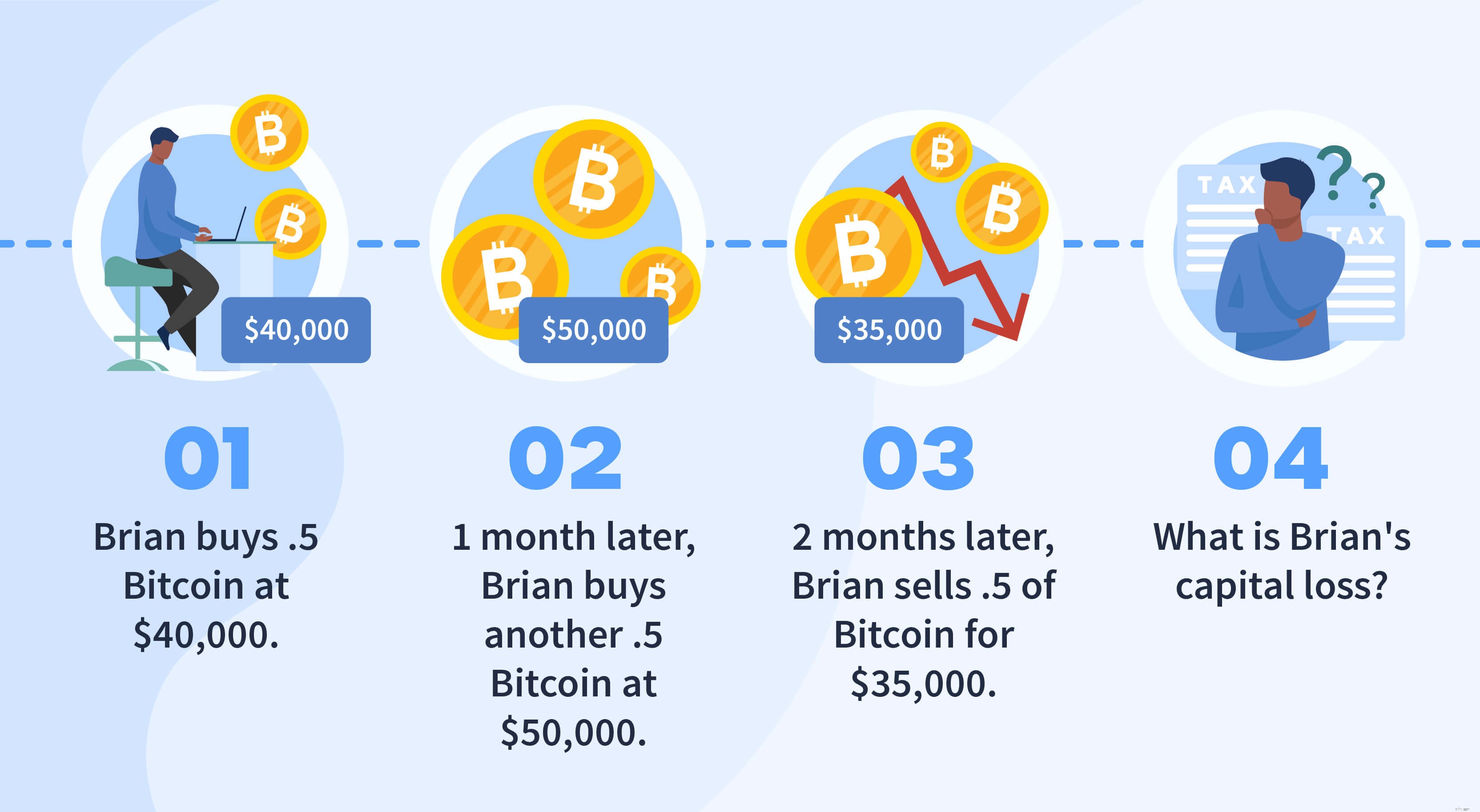

Tänk på följande fråga i infografiken nedan.

Svaret på infografiken ovan beror på vilken redovisningsmetod Brian väljer att använda för sina kryptotransaktioner. I USA använder investerare vanligtvis redovisningsmetoden först in först ut (FIFO) för att beräkna sina kryptovinster och -förluster. Denna redovisningsmetod säljer av dina mynt i den ordning du fick dem.

Andra redovisningsmetoder som sist in först ut (LIFO) eller högst in först ut (HIFO) finns också. Dessa metoder kräver att investerare specifikt kan identifiera kryptovalutan som de säljer.

För att lära dig mer om hur var och en av dessa redovisningsmetoder fungerar, kolla in vår kompletta guide till FIFO, HIFO och LIFO .

Om du använder flera plånböcker och börser kan det vara svårt att hålla reda på kostnadsbasen för var och en av dina tillgångar. Det betyder att det kan vara svårt att identifiera möjligheter till skatteförlustavverkning.

CryptoTrader.Tax kan hjälpa. Plattformen låter dig hitta alla dina skatteförlustmöjligheter på några minuter.

Låt oss gå igenom processen.

När du väl vet vilka kryptovalutor som erbjuder de bästa skattebesparingsmöjligheterna kan du sälja eller handla med dem på din valfria börs.

Importera sedan transaktionen/transaktionerna till CryptoTrader.Tax och kör om dina skatterapporter! Du kommer då att kunna se hur mycket skörden av den förlusten minskade dina nettovinster.

Låt oss sammanfatta den här artikeln genom att svara på några vanliga frågor om skatteförluster för kryptovaluta.

Gäller tvättförsäljningsregeln för kryptovaluta?

Baserat på gällande IRS-riktlinjer är det rimligt att anta att tvättförsäljningsregeln inte gäller kryptovaluta.

Kan jag använda LIFO för kryptovaluta?

IRS tillåter investerare att använda LIFO om de har möjlighet att specifikt identifiera sina tokens. För mer information, kolla in IRS FAQ om krypto .

Finns det en gräns för skatteförlustavverkning?

Skatteförlustinsamling kan användas för att kompensera 100% av kapitalvinsten för året och upp till $3000 av personlig inkomst. Eventuella nettoförluster över detta kan rullas över till framtida beskattningsår.

Är skatteförlustavverkning en form av skatteflykt?

Nej. Skatteborttagning är en vanlig strategi som kan hjälpa investerare att minska sin skatteskuld. Skatteflykt anses vara en kriminell handling och sker ofta när skattebetalare gör falska påståenden på sina skattedeklarationer.

Det är viktigt att komma ihåg att i USA slutar skatteåret den 31 december – även om tidsfristen för inlämning inte är förrän den 15 april. Om du vill göra anspråk på förluster detta beskattningsår måste du vidta åtgärder före nyårsdagen.

Många investerare dröjer bara för att inse att de kunde ha sparat pengar på sin skattesedel om de skulle ha sålt eller realiserat förluster redan i december. Vid det laget är det för sent för dem att dra fördel av skatteförlustavverkning.

Låt inte detta hända dig! Du kan se alla dina möjligheter till skatteförluster genom att skapa en gratis skatterapport med CryptoTrader.Tax idag. Du behöver inte ange din kreditkortsinformation förrän du är redo att lämna in din retur.

Om du vill veta mer om hur skatter på kryptovaluta fungerar, kolla in vår Ultimate Crypto Tax Guide .

Ansvarsfriskrivning:Den här guiden tillhandahålls endast i informationssyfte. Det är inte avsett att ersätta skatt, revision, redovisning, investeringar, finansiell eller juridisk rådgivning.