LIC har lanserat två nya ULIPs i mars 2020, LIC Nivesh Plus (Plan 849) och LIC SIIP (LIC Systematic Investment Insurance Plan, Plan 852). LIC Nivesh Plus är en enda premium ULIP och jag granskade planen tidigare i det här inlägget.

Å andra sidan,LIC SIIP-plan, det är en vanlig premiumplan . Som jag ser har nomenklaturen valts för att öka populariteten för ULIP. Även om det inte är något fel med namnet, verkar valet medvetet missvisande. Vi måste se detta i samband med nivåerna av ekonomisk medvetenhet i landet. Med tanke på hur mycket investerare litar på LIC, skulle planen ha sålt bra under vilket namn som helst. LIC kunde ha gjort bättre namnval.

Låt oss gå förbi nomenklaturen och ta reda på om LIC SIIP i detalj.

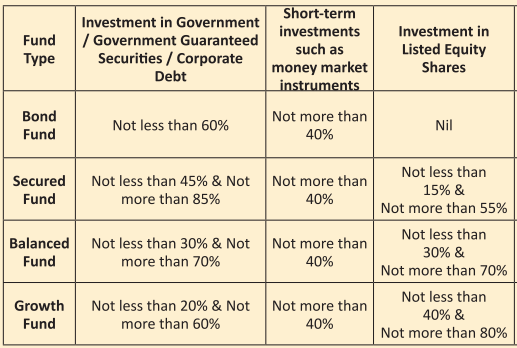

För en djupare förståelse om olika typer av avgifter i ULIP, hur de justeras och deras inverkan på avkastningen, se detta inlägg.

ULIP:erna har samma nomenklatur för avgifterna. Jag kommer att peka ut områden där LIC SIIP är bättre eller sämre än andra populära ULIP.

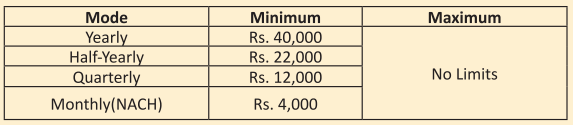

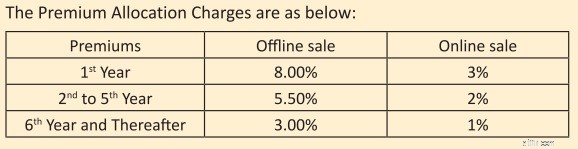

Premiumtilldelningsavgift :Denna avgift dras av från premien innan dina pengar investeras. Det uttrycks som en procentandel av premien. GST gäller även för dessa avgifter.

I LIC SIIP-planen är premiumtilldelningsavgiften

Därför, om du investerar Rs 1 lacs per år i planen, kommer 9 400 Rs (inkl. 18 % moms) att debiteras vid köp offline och 3 540 Rs (inkl. 18 % moms) vid onlineköp. De återstående pengarna kommer att investeras men kommer att bli föremål för andra avgifter.

Från den andra till den 5 e år kommer 6 490 Rs att debiteras vid offline och 2 360 Rs debiteras vid onlineplan.

Från den 6 e år och framåt kommer 3 540 Rs och 1 180 Rs att debiteras för offline- respektive onlineplaner.

I en tid när privata försäkringsbolag går mot noll premietilldelning, åtminstone för onlineförsäljning, är dessa avgifter mycket höga.

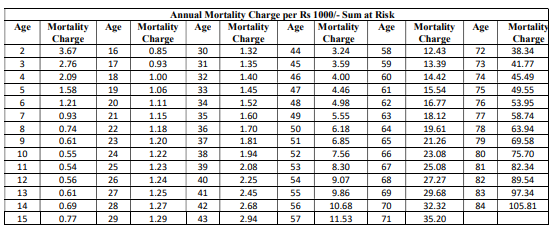

Avgifter för dödlighet: Dessa avgifter går till att ge dig livsskyddet. Dödlighetsavgifterna beror på din ålder och återbetalas varje månad genom att fondandelar avbokas varje månad. Jag återger tabellen över dödlighetsavgifter från ett exempel på policydokumentet på LIC:s webbplats.

Dödligheten ökar med åldern. Om du är gammal kommer dödlighetsavgifterna att påverka din avkastning mer. Samtidigt, eftersom detta är en typ I ULIP (sum-at-risk =försäkringssumma – fondvärde), kommer effekterna av dödlighetsavgifterna att bli lägre. Sum-at-risk är det belopp som försäkringsbolaget ska betala vid försäkringstagarens bortgång. I ULIPs av typ I, när fondens värde ökar, sjunker Sum-at-risk. Därför minskar också effekterna av dödsfallsavgifterna.

Jag fann att avgifterna var något högre än några av ULIP:erna från privata företag som jag tittade på.

Det finns en bestämmelse om att mortalitetsavgifterna kommer att återbetalas till investeraren vid förfallotidpunkten. Endast grundavgifterna kommer att returneras till investeraren. Eventuella skatter eller överskott på grund av ditt hälsotillstånd kommer inte att ersättas. Detta kommer att betalas utöver fondvärdet.

Isolerat är detta en investerarvänlig gest. Detta kommer dock inte att göra någon större skillnad för din avkastning.

Varför?

För att du bara får den absoluta dödligheten. Ingen avkastning ges på dessa avgifter. Som nämnts tidigare kommer inte heller skatter och självrisk att returneras.

Dessutom, eftersom detta är en ULIP av typ I, kommer dödlighetsavgiften att sjunka varje år och så småningom gå till noll när fondvärdet överstiger försäkringsbeloppet.

Oavsett hur vi gör det, kommer allt från anklagelserna.

Mortalitetsavgifter återbetalas inte för överlämnade eller upphörda försäkringar eller i händelse av att försäkringsperioden försvinner. Dessa avgifter återbetalas endast om försäkringstagaren överlever försäkringsperioden.

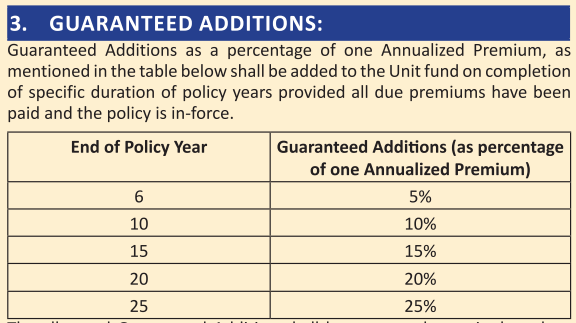

Planen ger också garanterade tillägg (typ av lojalitetsförmåner).

Jag pratade om garanterade tillägg i mitt inlägg på LIC Nivesh Plus. Det här är bara marknadsföringstricks. Allt kommer så småningom från dina pengar.

Dödsfallsersättningen är alltid befriad från skatt.

Detsamma gäller inte för förfalloförmånen.

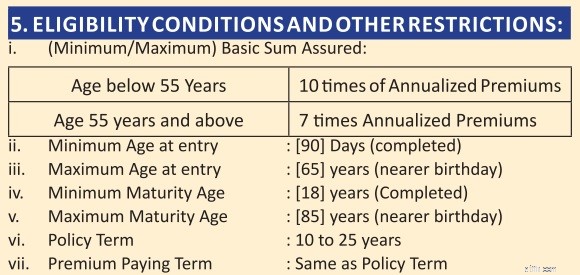

För att förfallointäkter ska vara befriade från skatt bör försäkringsbeloppet vara minst 10 gånger den årliga premien. Om detta villkor inte är uppfyllt är förfallointäkterna skattepliktiga. Det finns TDS på 5 % också.

Om din ålder vid tidpunkten för inträde i planen är mindre än 55 år, kommer din livförsäkring (försäkrad summa) att vara 10 gånger den årliga premien. Inga skatteproblem i det här fallet. Förfallointäkterna kommer att vara befriade från skatt.

Men om din inträdesålder är 55 år eller äldre är försäkringsbeloppet 7 gånger den årliga premien. Även om detta hjälper dig att spara lite på dödlighetsavgifter, är baksidan att förfallointäkterna kommer att vara skattepliktiga .

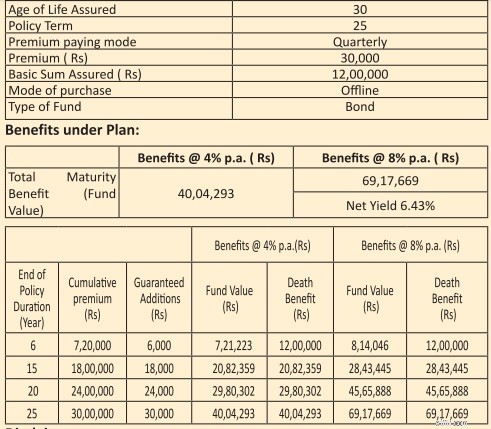

Jag återger illustrationen i försäljningsbroschyren.

Illustrationen visar avkastning för bruttoinvesteringsavkastning på 4% och 8% p.a. (enligt uppdrag av IRDA). Som ULIP skulle du förvänta dig att investeringarna skulle ge högre avkastning, men det är inte viktigt just nu. Avkastningen kommer också att bero på din ålder och de fonder som valts.

Låt oss betrakta exemplet med en försäkringsperiod på 25 år och en bruttoavkastning på 8 % per år. Investeraren betalar en kvartalspremie på 30 000 Rs i 25 år och får Rs 69,17 lacs vid förfallotiden. En total investering på Rs 30 lacs.

Detta är en nettoavkastning på 6,08 % p.a. 1,94 % p.a. av din avkastning borta på grund av olika avgifter.

Inte attraktivt.

Om din investering tjänade 8% p.a. du skulle ha Rs ~92,07 lacs vid slutet av 25 år. ULIP-avgifterna äter bort 37 % av bruttoavkastningen.

Jag föreslår att du inte gör det. Håll dina försäkrings- och investeringsbehov åtskilda.

För dina försäkringsbehov, köp en vanlig livförsäkringsplan för vanilj.

För dina investeringsbehov, köp rena investeringsprodukter (och lågkostnadsprodukter) som PPF, fonder etc.

Ändå, om du måste investera i denna plan, köp planen online. Observera dessutom att om din inträdesålder är 55 år eller äldre kommer förfallointäkterna att vara skattepliktiga.

Bör du investera i krypto?

Bör du låna från din sparplan?

FMP-röran – bör du investera i en fast löptidsplan?

Bör du investera i fonder?

Enkel premie eller vanlig premieförsäkring?

Håll dig borta från LIC Jeevan Utkarsh

Varför bör du undvika att fylla på din ULIP-policy?

LIC Single Premium Endowment Plan (817):Granskning