Läsare kanske minns att vi rapporterade att tioåriga Nifty SIP-avkastningar har minskat med nästan 50 % i januari 2020. I denna resultatrapport tittar vi på klumpsummor och SIP-avkastningar för Nifty Next 50, jämför det med Nifty och Nifty Midcap 150 och diskuterar vad investerare behöver uppskatta innan de investerar i dessa index.

Den utvalda bilden ovan visar 570 15-åriga klumpsummor av Nifty Next 50. Lägg märke till den dramatiska nedgången i utbyte för en 15-årig period som slutar i början av 2018 och en annan som slutar i början av 2020. Detta är hur prestandan kan jämföras med Nifty 50 (alla index är totalavkastning, inklusive utdelningar).

Detta är ett ganska kort fönster men det skulle vara bäst för en investerare att tona ner sina förväntningar på Nifty Next 50 (NN50). Nifty Midcap 150, även om det hänvisas till ovan, visas inte på grund av brist på historia!

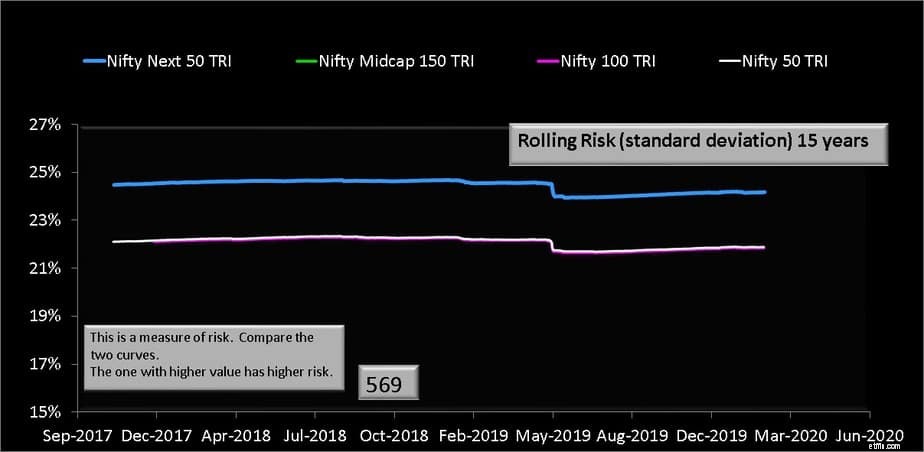

Nedan visas den rullande standardavvikelsen. Detta är ett mått på volatilitet (högre är dåligt) eller ett mått på hur månatlig avkastning under en given period (15 år här) har avvikit från den genomsnittliga månatliga avkastningen.

Lägg märke till att volatiliteten för NN50 har varit densamma men avkastningen har sjunkit dramatiskt! För samma risk har belöningen fallit. Detta är en viktig faktor för investerare.

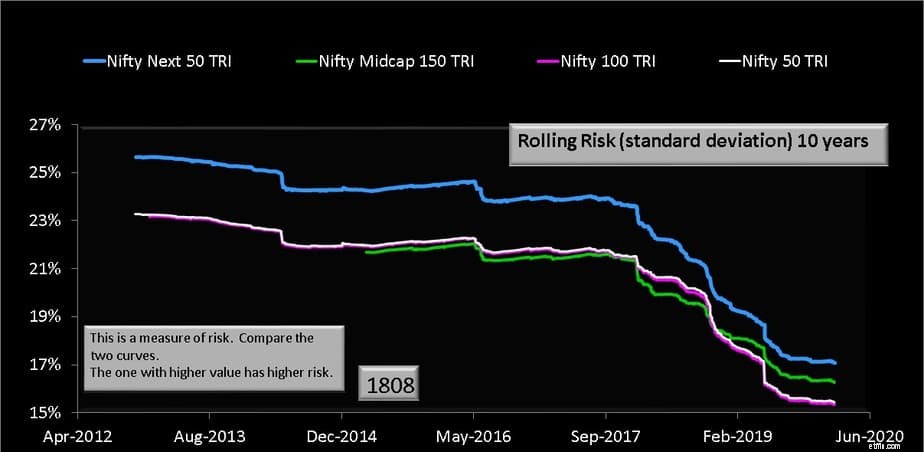

Under tio år ökar besiktningsfönstret med mer än tre gånger. Det finns två uppenbara slutsatser. För det första har NN50 slagit Nifty och Nifty 100 endast under en period då alla segment av marknaden rörde sig uppåt. Under en tid då alla segment var platt är NN50 inte lika givande.

I dagsläget har 10-åriga avkastningar under de senaste åren för NN50 och NIfty Midcap 150 varit jämförbara och högre än Nifty eller NIfty 100.

Lägg märke till att den 10-åriga midcap-volatiliteten har dragit sig bort från Nifty och rört sig mot NN50 de senaste åren. De som investerar i Nifty Next 50 indexfonder investerar i huvudsak i ett midcap-liknande index som nämnts tidigare: Varning! Nifty Next 50 är INTE ett stort index!

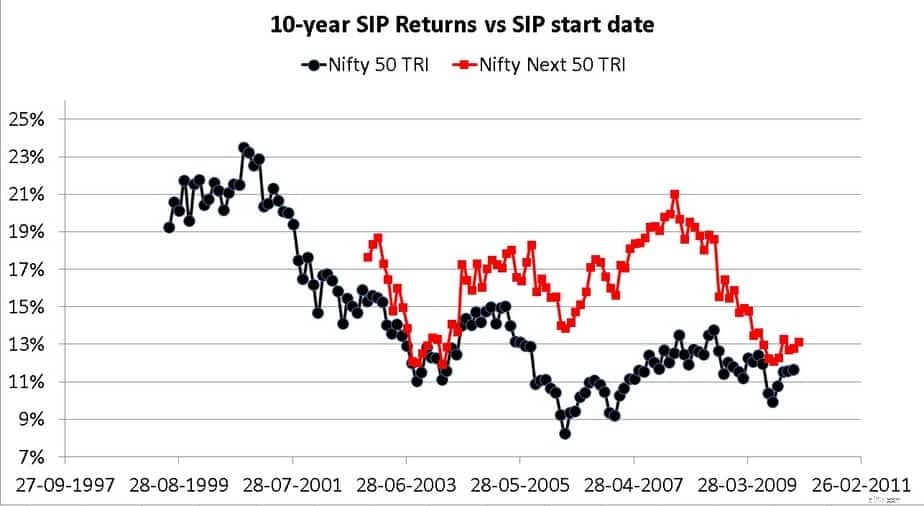

Härnäst visas en 10-årig SIP-jämförelse mellan Nifty och Nifty Next 50. Lägg märke till 50 % nedgång i Nifty SIP-avkastning. Vi har inte tillräckligt med historik för att kontrollera men det vore rimligt att förvänta sig ett liknande om inte ett större fall för Nifty Next 50.

En ohanterad Nifty Next 50 SIP kan resultera i en belöning nära en NIfty 50 SIP men med garanterad högre volatilitet. Därför bör NN50-investerare åtminstone balansera om en gång om året med NIfty eller andra stora aktieinnehav som de kan ha.

Jag tror att Nifty Next 50 blev populärt av fel anledningar:46 % avkastning under 2017 utan hänsyn till tidigare risker. Inflödet till dessa indexfonder eller ETF:er borde ha minskat sedan dess och kommer sannolikt inte att öka igen om NN50 inte lyser lika starkt som det gjorde 2017.

Hela problemet med den senaste tidens ökning av passiv är att den har kommit under en period då indexen har zoomat upp. Kommer dessa passiva investerare att stanna kvar om indexfonder verkligen omfamnar marknadsrisk? Det återstår att se. Personligen kommer jag inte att satsa på det.

Aggressiva hybridfonder eller fonder med balanserade fördelar eller fonder med flera tillgångar eller dynamiska tillgångsallokeringsfonder kan hantera risk mycket bättre och åtminstone några av dem lyckas återvända nära "marknaden". Den högre kostnaden är motiverad i detta fall eftersom den lägre volatiliteten är ganska säkerställd. Investerare som undrar över sitt beslut att investera i NN50 kan överväga att gå till sådana fonder. De som vill stanna kvar med NN50 måste ha en robust riskhanteringsstrategi på plats.

Vad barn behöver veta om ekonomi

Vad du behöver veta om Generation Z

Vad du behöver veta om Stalkerware

Vad du behöver veta om Immersive Technology

Aktieindexterminer:Vad du behöver veta

Vad du behöver veta om en sjunkande fond

Vad du behöver veta om NFT

Vad du behöver veta om online- kontra shopping i butik