Ska jag välja utdelningsalternativ eller tillväxtalternativ? Vilket är bättre? Det här är en fråga varje ny fondinvesterare frågar.

Låt oss överväga några viktiga fakta:

Fonder erbjuder två alternativ – Tillväxt och utdelning. Inom utdelning kan du antingen välja att få utdelning i din bank eller återinvestera i samma fond – Utbetalning och Återinvestering alternativ.

När du väljer tillväxtalternativ , fondens NAV eller pris per enhet växer när fonden gör vinster, som den plöjer tillbaka till att göra ytterligare investeringar.

När du väljer utdelningsalternativ , och en utdelning deklareras, minskar fondens NAV proportionellt. Detta beror på att en del av fonden används för att dela ut utdelningen.

När du väljer utdelning , och fonden deklarerar en utdelning får du sådan utdelning på din bank.

När du väljer återinvestering av utdelning , investeras den deklarerade utdelningen tillbaka i din fond. I grund och botten tilldelas du ytterligare enheter. Detta ökar det totala antalet enheter som du har.

Utdelningarna är skattefria i dina händer som investerare (det vill säga du behöver inte betala mer skatt) men fondhuset betalar en Dividend Distribution Tax eller DDT. DDT betalas på den deklarerade utdelningen och du får beloppet exklusive skatt.

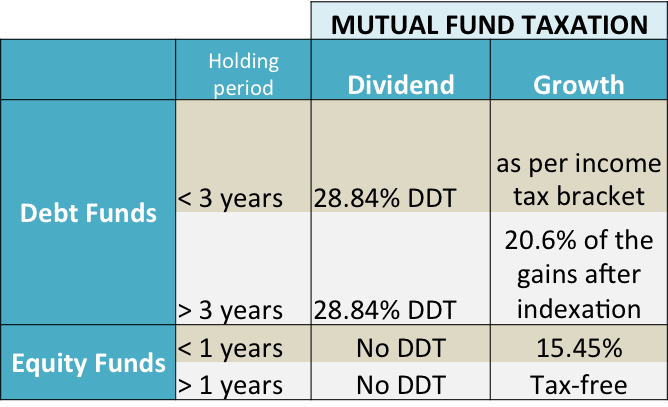

Ur skattesynpunkt , gör det skillnad att välja tillväxt eller utdelning endast i räntefonder. Ta en titt på tabellen nedan.

*DDT är utdelningsskatt och betalas av fondhuset.

DDT på 28,84 % är ett resultat av 25 % skatt + 12 % tillägg + 3 % inträde.

Ovanstående priser gäller endast för individer/HUF.

Från och med 1 april 2018 är den långsiktiga kapitalvinstskatten i aktiefonder 10 % + tillägg. Detta är tillämpligt på vinster över Rs. 1 lakh.

Från och med 1 april 2018 finns det nu en utdelningsskatt på 10 % + tillägg på alla aktiefonder.

Så, vilket alternativ ska du välja?

Om du är i den högsta skatteklassen och du måste investera i skuldfonder under mindre än tre år, välj alternativ för återinvestering av utdelning. Detta hjälper dig att minska din kapitalvinstskatt. Enkelt uttryckt är DDT på 28,84 %* mindre än kapitalvinster på 30,9 %*, vilket är din skattesats enligt inkomstskatteklassen.

När du väljer utdelningsalternativet betalar fonden ut utdelningen från de befintliga investeringarna. Eftersom investeringsstorleken nu minskas med utdelningsbeloppet och antalet andelar förblir detsamma, minskar fondens NAV. På grund av detta minskar även reavinsten avsevärt. Kom ihåg att den normala skattesatsen för kapitalvinster skulle gälla för sådana vinster.

Vid aktiefonder investerar du vanligtvis i mer än 1 år. Så du bör välja tillväxtalternativet . Om du innehar en aktiefond i mer än 1 år är kapitalvinsten skattefri.

Återinvestera utdelning ger bättre avkastning än alternativet Tillväxt.

Vid återinvestering av utdelning , tillväxten i värdet av din investering är ett resultat av det högre antalet enheter. Vid tillväxtalternativ , är ökningen av NAV ansvarig för värdetillväxten. Enheterna förblir konstanta.

Utdelning kan hjälpa till att planera för regelbundna kassaflödes- och inkomstbehov.

Observera att d Utdelningar är inte garanterade och de kanske inte heller är regelbundna. Det beror på tillgången på medel och fondhusets interna policy om utdelningsdeklaration. Till exempel har Quantum Long Term Equity Fund aldrig deklarerat utdelning ens i sitt utdelningsalternativ.

Detta är vad som hände med Dheeraj.

Så vilket alternativ kommer du att välja – tillväxt eller utdelning?

Vad du bör veta om ETF:er

Vad du bör veta om att ge på tisdag

Alternativ för återinvestering av utdelning – Inverkan av LTCG-skatt

SEBI plockar in flerkapitalfonder – vad ska du inte göra?

Vad är tilläggsförsäkring och bör du köpa den?

Vilka skattepapper bör du behålla...och vad ska du strimla?

Ska du betala för en revisor?

Du får en skatteåterbetalning! Vad ska du göra med det?