Ett nytt fonderbjudande (NFO) av Bharat Bond ETF:er kommer att vara öppet för teckning från 14 juli 2020 till 17 juli 2020. Den första serien av Bharat Bond ETF:er lanserades i december 2019. Jag hade skrivit om den första tranchen i detalj här .

Produktstrukturen förblir densamma. Den nya serien av Bharat Bond ETF:er är målförfalloobligations-ETF:er, dvs. Bharat Bond ETF:er förfaller och du kommer att få tillbaka dina pengar på förfallodagen.

I det här inlägget, låt oss granska begreppen obligations-ETF och ta reda på den senaste uppsättningen av Bharat Bond ETF i detalj.

En aktie-ETF försöker replikera resultatet av ett benchmark-aktieindex. Till exempel kommer en Nifty 50 ETF (från valfri AMC) att försöka replikera prestandan för Nifty 50-index.

På samma sätt försöker en obligations-ETF som Bharat Bond ETF att replikera resultatet av ett obligationsindex.

Den här videon från Edelweiss förklarar obligations-ETF:er på ett enkelt sätt.

En Target Maturity Bond ETF är en variant av Bond ETF:er. En obligations-ETF med målförfallotid har inte en obegränsad livslängd (som fonder med öppen löptid) och förfaller på ett visst datum precis som en obligation. En fast löptidsplan (FMP) är en närmare kusin.

En video från Edelweiss AMC som förklarar Target Maturity Bond ETFs

Den indikativa avkastningen för Bharat Bond ETF-april 2025 är 5,49 % p.a.

Den indikativa avkastningen för Bharat Bond ETF-april 2031 är 6,65 % p.a.

Dessa uppgifter gäller den 8 juli 2020.

Eftersom pengarna kommer att investeras i obligationer som förfaller under 12-månadersperioden före ETF:s förfallodatum, kommer din avkastning (om du köper i NFO och behåller till förfall) endast vara inom detta intervall.

Om du köper eller säljer på andrahandsmarknaden när ETF:erna är listade kan din returupplevelse vara ganska annorlunda beroende på ditt köp- och försäljningspris.

Även för köp-och-håll-investeraren kan avkastningen vara lite annorlunda. Räntorna som nämns ovan är för jämförelseindex och som den 8 juli 2020. När dina pengar investeras kan referensavkastningen ändras. Dessutom kommer det att uppstå spårningsfel.

Dessutom finns det en viss återinvesteringsrisk till följd av återinvestering av ränta från underliggande obligationer och på grund av fall av obligationsförfall före ETF:s löptid.

Ett skuldfondsystem kan vara vid liv för alltid. En Target Maturity Bond ETF som Bharat Bond ETF kommer att stänga (och pengarna återbetalas till investerare) på ETF:s förfallodatum.

De flesta skuldfonder förvaltas aktivt. Bharat Bond ETF är passivt förvaltad och medför därför ingen fondförvaltarrisk.

Skuldfonder, beroende på kategori, kan investera i obligationer med olika kreditprofiler. Bharat Bond ETF:er spårar Nifty Bharat Bond Index och investerar endast i obligationer från statligt stödda enheter. Således är risken för fallissemang begränsad i Bharat Bond ETF:er.

Bharat Bond ETF erbjuder större avkastningsförutsägbarhet än räntebärande fonder.

I en värdepappersfond kommer fondförvaltaren att sträva efter att bibehålla portföljens durationsprofil enligt fondmandatet. Till exempel, för fonder med medellång till lång löptid, kommer fondförvaltaren att behålla portföljdurationen mellan 4 och 7 år. Även efter 5 år kommer durationen att vara densamma eftersom fondförvaltaren fortsätter att ersätta obligationerna för att bibehålla durationsprofilen (förfallotid).

I ETF:er för målförfalloobligationer kommer löptiden (portföljens duration) och därmed ränterisken att minska med tiden.

ETF betalar ingen ränta. Eftersom det inte finns några ränteinkomster är det inte tal om att denna inkomst ska beskattas.

Det kommer att uppstå kapitalvinster (eller kapitalförluster) om du säljer investeringen på andrahandsmarknaderna eller när ETF:en löses in vid förfallotidpunkten.

Skattebehandlingen är densamma som för skuldfonder.

Om innehavstiden är mindre än eller lika med 3 år , kommer de resulterande kapitalvinsterna att behandlas som kortsiktiga kapitalvinster och beskattas enligt din sats.

Om innehavstiden är längre än 3 år , kommer de resulterande kapitalvinsterna att behandlas som långsiktiga kapitalvinster och kommer att beskattas med 20 % efter indexering.

Observera att du kan hålla fondandelar för alltid. Du kan dock inte behålla andelarna efter förfallodagen.

Därför, om du köper obligations-ETF från andrahandsmarknaden, håll andelarna tills förfallodagen men förfallodagen är mindre än 3 år från köpdatumet , kommer alla kapitalvinster som härrör från inlösen av ETF-andelar att betraktas som kortsiktiga kapitalvinster och beskattas i enlighet därmed.

Förfallodatum för 5-åriga ETF och 11-åriga ETF är i april 2023 respektive april 2030. För en investerare som håller till förfallodagen kommer detta att ge ytterligare ett års indexeringsförmån.

Vi tittar bara på de indikativa avkastningarna. Och dessa avkastningar kan ändras när dina pengar investeras. Detta hände i den första delen av Bharat Bond ETF.

Till exempel var den indikativa avkastningen för Nifty Bharat Bond Index-april 2025 och Nifty Bharat Bond Index-april 2031 6,04 % p.a. och 7,04 % p.a. den 31 maj 2020. (Källa:Bharat Bond ETF:Broschyr).

Per datum (8 juli 2020) är yielden 5,49 % p.a. och 6,65 % för april 2025 respektive april 2031 index (Källa:Bharat Bonds webbplats). Den senaste avkastningen är också tillgänglig på NiftyIndices webbplats. När dina pengar så småningom investeras kan avkastningen vara lägre (eller högre).

Och dessa är indikativa avkastningar för indexet. Det kommer att finnas ett spårningsfel för ETF och FoF. Med tanke på Nifty Bharat Bond-indexmetoden kan det finnas bra churn i indexet (eller så tror jag). Med tanke på likviditeten på obligationsmarknaderna kan detta också öka tracking error i ETF (och FoF).

Dessutom väljer Nifty Bharat Bond-index obligationer som förfaller under 12 månader före indexets förfallodatum. Därför finns det också ett inslag av återinvesteringsrisk.

Du mår bra om du håller till mognad . Om du investerar i NFO och planerar att behålla till förfall, bör du komma nära indikativ avkastning.

Men om du planerar att sälja på andrahandsmarknaden eller tvingas sälja på andrahandsmarknaden är du exponerad för ränterisken (det kan dock fungera åt båda hållen). Dessutom kan likviditeten vara ett problem. Du kan behöva sälja med rabatt till NAV.

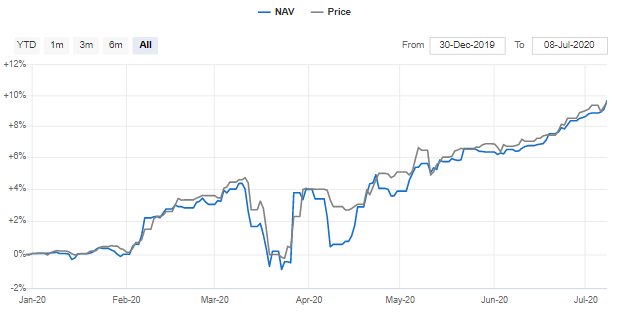

Vi vet att en ETF har två värdeindikatorer. NAV är värdet av de underliggande tillgångarna i portföljen. Pris är handelspriset på börsen. På andrahandsmarknaden kan du endast köpa eller sälja till bästa köp- eller säljpris (handelspris). Och det kan finnas en divergens mellan priset och NAV. Jag kopierar data för Bharat Bond ETF-april 2030 sedan starten från ValueResearch.

För mer om hur ETF:er fungerar och skillnaden mellan priset och NAV, se detta inlägg.

Om du planerar att gå ut på andrahandsmarknaden är du exponerad för både ränte- och likviditetsrisk. Ränterisken minskar när du närmar dig förfallodagen.

Om du vill behålla till förfall kan du vara likgiltig för ränte- och likviditetsrisken. Det kommer dock att finnas en viss återinvesteringsrisk.

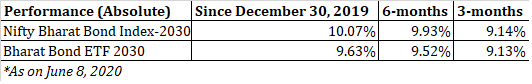

Jag jämför resultatet för Bharat Bond ETF 2030 med dess jämförelseindex (Nifty Bharat Bond Index 2030).

Det var en viss försening när det gäller att använda medlen i den första omgången. Och detta har lett till en skillnad i prestanda, förutom de vanliga spårningsproblemen. Jag förväntar mig att dessa ineffektiviteter kommer att minska under de kommande delarna.

Om du vill behålla denna obligation till förfall, kan detta vara en bra investering för din långsiktiga ränteportfölj. Kreditrisken är begränsad. Detta, eftersom det är en obligations-ETF med målförfallotid, ger dig en bra indikation på den långsiktiga avkastningen i förväg. Till viss del (inte helt) låser du avkastningen till förfall. En fredlig investering. Du får inte oroa dig mycket. Du får indexförmån om du håller länge. Detta gör det mycket användbart för investerare i inkomstskatteklassen 20 % eller 30 %.

Du kan använda Bharat Bond ETF:er på många sätt. Till exempel kan du använda Bharat Bond ETF:er för att bygga en stege av ränteinvesteringar. Nu har du Bharat Bond ETF:s löptid 2023, 2025, 2030 och 2031. Räkna med fler sådana emissioner i framtiden. Du kan helt enkelt investera i respektive Bharat Bond ETF:er i enlighet med inkomstkrav för olika år och glömma det.

Du får inga ränteintäkter från Bharat Bond ETF eller FoF . Ränteintäkterna i de underliggande obligationerna läggs till i NAV. För att generera regelbundna intäkter måste du sälja ETF:er på andrahandsmarknaden. Detta är alltid knepigt eftersom det kanske inte finns tillräckligt med likviditet. Det finns dock ett alternativ för Fund-of-Funds (FoF). Du kan ställa in SWP från FoF om du vill. Observera att FoF kommer att ha en extra kostnad.

Du måste, oavsett din inkomstskatteklass, överväga andra alternativ innan du investerar i Bharat Bond ETF:er . Om du till exempel funderar på en långsiktig ränteportföljinvestering är PPF och EPF bra alternativ. Medan räntan fortsätter att förändras i EPF, VPF och PPF, vet vi att dessa instrument erbjuder fördelaktiga räntor. Samtidigt finns det begränsningar för investeringsbelopp även i PPF och EPF. Jag föredrar PPF och EPF.

Om du letar efter regelbunden inkomst kan du jämföra avkastningen från fasta bankinlåning, fasta insättningar på postkontor och RBI-sparobligationer med rörlig ränta. Om du är pensionär kan du också överväga PMVVY och SCSS. Bankerna erbjuder också högre priser till pensionärer. Ränteintäkterna från dessa produkter beskattas dock med din marginalskattesats, vilket kan minska avkastningen efter skatt för investerare med högre inkomstskatt avsevärt.

Som alltid kan du se att svaret inte är enkelt. Det är nyanserat. Ditt val kommer att bero på din investeringshorisont, inkomstskatteklass, likviditetspreferens och dina specifika krav.

Tänker du investera i Bharat Bond ETF:er?

Ytterligare länkar

Fint Bharat Bond Index – april 2025

Fint Bharat Bond Index – april 2031

Nifty Bharat Bond Index – April 2031 Faktablad

Nifty Bharat obligationsindex – april 2025 faktablad

Vanliga frågor om Bharat Bond

Snyggt Bharat Bond Index metoddokument

Bör du investera i krypto?

15 Bitcoin ETF:er och kryptovalutafonder du bör känna till

Stängda fonder – ska du investera eller undvika?

Principal Small Cap Fund – NFO – Ska du investera?

Bör du investera i fonder?

Vad är Sovereign Gold Bond Scheme? Ska du investera?

Bharat Bond ETFs 2025 &2031:Varför du inte ska köpa sådana produkter!

Ska du investera i guld 2022?