Är ditt handelskonto skadat? Känner du dig överväldigad, frustrerad och redo att kasta in handduken på hela "handelsgrejen"? Tja, dagens lektion, om den förstås och implementeras korrekt, kan mycket väl ge dig kunskapen om att du behöver bokstavligen spara ditt handelskonto och börja bygga upp det igen.

Du har förmodligen hört att något som 90 till 95% av människor som handlar med pengar på marknaderna eller "spekulerar" på marknaderna, slutar med att misslyckas på lång sikt. Även om det kan finnas en mängd orsaker till detta massmisslyckande, är den primära som ligger till grund för alla andra vanligtvis dåliga eller inga riskhanteringsfärdigheter. Ofta förstår handlare inte ens riskhantering och hur viktigt och kraftfullt det är.

Därför, i dagens lektion, kommer vi att dyka in i det till synes "tråkiga" ämnet riskhantering (men faktiskt är det superintressant om du gillar att TJÄNA PENGAR). Glöm allt annat, all hype, alla handels-"system", för jag kommer att förklara och visa dig den viktigaste biten i handels-"pusslet" när du läser vidare nedan...

Det finns i huvudsak tre huvudaspekter för handelsframgång:teknisk förmåga, vilket är diagramläsning, prishandlingshandel, eller vilken handelsstrategi du än väljer (jag använder och lär uppenbarligen prisåtgärdsstrategier av en mängd olika skäl), penninghantering som är " kapitalbevarande” och omfattar saker som hur mycket $ du riskerar per handel, positionsstorlek, stop loss-placering och vinstmål. Sedan finns det den mentala sidan, eller handelspsykologi, och alla dessa tre saker, tekniska, pengahantering och mentala, är sammankopplade och sammanflätade på ett sådant sätt att om en saknas betyder de andra två i princip ingenting.

Idag fokuserar vi uppenbarligen på pengahantering, och ärligt talat, om du frågar mig, skulle jag säga att penninghantering är den VIKTIGASTE av de 3 delarna som diskuterats ovan. Varför? Enkelt:om du inte fokuserar tillräckligt mycket på pengahantering och tar hand om det ordentligt, kommer ditt tänkesätt att bli helt fel och vilken teknisk kartläsningsförmåga du än har är i princip värdelös utan Money and Mind-bitarna på plats.

Så innan du börjar handla med dina riktiga, surt förvärvade pengar måste du ställa dig själv en fråga:startar du ett handelskrig som du verkligen inte är beredd att vinna? Detta är vad de flesta handlare gör, och de flesta handlare förlorar. Om du inte förstår begreppen i den här lektionen och som jag utvecklar i min avancerade handelskurs, är du inte beredd att vinna.

Vad hjälper det för en hel armé att rida ut i ett krig och lämna slottet med alla dess rikedomar (guld, silver, civila) oskyddat och obevakat? Det är därför det alltid finns ett försvar på plats. Även i dagens militär finns det alltid en "nationell vakt" på reserv, som väntar och tittar på ifall något land försöker attackera. Sanningen är att människor ALLTID har försvarat det som är viktigast för dem, så varför inte försvara dina pengar!?!?!

Du skyddar och förlänger och VÄXER DITT HANDELSKONTO genom att försvara det FÖRST och främst. DÅ går du och utför potentiella vinnande affärer. Kom ihåg, "regler för engagemang 101 för handel":Lämna ALDRIG ditt bankkonto oskyddat när du går ut för att utkämpa handelns "strid". Nu, exakt vad betyder det för dig som handlare och ännu viktigare, hur gör du det?

Det betyder att du inte börjar handla live, med riktiga pengar, förrän du har en omfattande handelsplan på plats. Din handelsplan bör beskriva saker som vad är din risk per handel? Vilken summa pengar är du bekväm med att potentiellt förlora på en given handel? Vad är din handelsfördel och vad bör du behöva se på diagrammen innan du trycker på avtryckaren på en handel? Naturligtvis finns det mycket mer i en handelsplan, men dessa är några av de viktigaste delarna. För mer, kolla in mallen för handelsplan som jag tillhandahåller i mina kurser.

Jag går aldrig in i "battle of trading" om jag inte tror att jag har en stor chans att vinna (prisåtgärdssignal med hög sannolikhet med sammanflöde), men jag antar också alltid att jag KAN FÖRLORA (eftersom vilken handel som helst kan förlora) så jag ser alltid till mitt försvar är också på plats!

Överdriven användning av hävstång, även känd som att ta "dumma risker" eller dumt stora risker, är den främsta orsaken till att handelskonton blåser ut och misslyckas. Detta är också anledningen till att även de bästa handlarna kan spränga och förlora alla sina pengar eller alla sina kunders pengar och du kanske till och med har hört talas om att vissa hedgefonder har sprängts under de senaste åren, detta beror på överdriven hävstång samt bedrägerier i vissa fall.

I sin populära blogg "The Naked Dollar" diskuterar författaren Scott C. Johnston hur många högprofilerade hedgefondförvaltare har förstört investeringskonton för hundra miljoner dollar bara för att de inte skyddade kapitalet ordentligt. Du förstår, det krävs egentligen bara en alltför självsäker eller "kaxig" handlare för att övertyga sig själv och andra om att han är "säker" på något och sedan sätta sig i en överdriven hävstångsposition som leder till katastrof.

Poängen är den här ... Det finns många "bra handlare" i världen och många av dem blir till och med anställda av stora banker och värdepappersföretag som Goldman Sachs och andra. Men alla av dem håller inte tillräckligt länge för att generera betydande avkastning eftersom de helt enkelt saknar den mentala förmågan att hantera risker, planera för förluster och utföra kapitalbevarande korrekt och konsekvent under långa tidsperioder. En "bra handlare" är inte bara någon som kan läsa ett diagram och förutsäga dess nästa drag, utan det är någon som vet hur man hanterar risker och kontrollerar sitt riskkapital och marknadsexponering och som gör det KONSEKVENT PÅ VARJE HANDEL.

Om dina kunskaper om kapitalbevarande är dåliga kommer du att bli en förlorare på handel, det är bara matematik, helt enkelt. Detta är anledningen till att några av de bästa handlarna (diagramteknikerna) och marknadsanalytikerna slutar som "nobodies". Om du vill vara en "någon" på marknaden, MÅSTE du lära dig kapitalbevarande och GÖRA DET FÖR ALLTID om och om igen.

Tvärtemot vad många tror bland handelsmassorna är riskhantering väldigt, väldigt intressant och spännande. Varför? Enkel. Det är för att DET ÄR DET SOM GÄR DIG PENGAR PÅ MARKNADEN.

Men de flesta handlare slänger bara över riskhantering som "något jag kommer att göra senare" eller någon annan löjlig motivering. Men egentligen borde det vara det första och viktigaste de fokuserar på. Många gånger gör handlare detta för att de helt enkelt är okunniga om kraften i korrekt penninghantering, så låt oss diskutera det:

Vad är nyckeln till att tjäna konsekventa pengar på marknaderna över tid så att du faktiskt kan försörja dig på handel? Det är enkelt; stanna kvar på marknaden tillräckligt länge för att låta din fördel spela ut till din fördel. Men de flesta handlare blåser ut sina konton långt innan detta kan hända, på grund av dålig kapitalhanteringsförmåga. Förhoppningsvis kommer du att lära dig att åtgärda denna situation själv.

Så här tjänar du pengar som handlare:

Ärligt talat, det sammanfattar det ungefär. Men de flesta handlare överkomplicerar det hela och skjuter sig själva i foten om och om igen tills de inte har några pengar kvar.

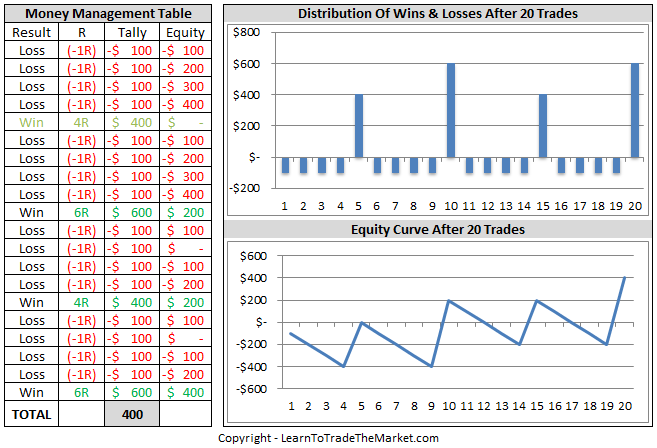

Nu, i bilden nedan, vill jag att du ska se vad som händer och förstå det och sedan IMPLEMENTERA DET OMEDELBART i din handel.

Vad graferna nedan visar är att:

Låt detta exempel fungera som väckarklocka för er som inte utövar disciplinerat kapitalbevarande. Studera dessa exempel nedan och gå ut och börja öva på det i den verkliga världen.

Jag har skrivit om mina idéer och teorier om penninghantering mer utförligt i flera artiklar genom åren. Ämnena jag har behandlat inkluderar:

Risk Reward är det mått med vilket vi definierar risken och potentiell belöning för en handel. Om riskbelöningen inte är vettig på en handel, måste vi missa den och vänta på en bättre. Läs mer om det i följande artiklar:

Det finns olika filosofier om riskhantering där ute och tyvärr är många av dem lite mer än skräp och det slutar med att de skadar nybörjarhandlare snarare än att hjälpa dem. Läs följande artikel för att lära dig varför ett populärt riskhanteringssystem, "2%-regeln" kanske inte är det perfekta sättet att kontrollera din risk per handel:

Stop loss-placering har en direkt inverkan på riskhanteringen eftersom var du placerar ditt stop avgör hur stor positionsstorlek du kan handla och positionsstorlek är hur du kontrollerar din risk. Läs den här artikeln för att lära dig mer:

Positionsdimensionering är den faktiska processen för att ange antalet lotter eller kontrakt (positionsstorleken) du handlar på en viss handel. Det är stop loss-avståndet i kombination med positionsstorleken som avgör hur mycket pengar du riskerar på en handel. Läs mer här:

Att placera vinstmål såväl som hela processen för vinsttagning kan lätt göras alltför komplicerat. För att inte säga att det är "lätt", men det finns definitivt vissa saker du behöver veta om det som kommer att göra det lättare. Läs mer här:

Om du inte redan vet det kommer du snart att få reda på att det verkligen kan krångla till ditt huvud att avsluta en handel. Du behöver veta allt om handelsutträden du kan, och särskilt psykologin i det hela, innan du kan hoppas på att avsluta handeln framgångsrikt. Du kan lära dig mer om handelsavslut här:

Slutsats

De flesta handlare slutar med att ge för mycket av sitt fokus och tid till fel aspekter av handel. Ja, handelsstrategier, handelsposter, teknisk analys är alla viktiga och du måste veta vad du gör och ha en handelsplan och förstå vad din fördel är att tjäna pengar. Men dessa saker räcker helt enkelt inte. Du behöver rätt "bränsle" på elden för att tjäna pengar på marknaderna. Det "bränslet" är riskhantering. Du måste förstå riskhantering och hur viktigt det är och hur du implementerar det i din handel. Förhoppningsvis har den här lektionen gett dig lite insikt i det.

Om du vill bättre förstå hur handel med prisåtgärder, handelspsykologi och penninghantering samverkar för att bilda en komplett handelsstrategi, behöver du mer utbildning, studier och erfarenhet. För att komma igång, kolla in min avancerade kurs för handel med prisåtgärder och gå av "hamsterhjulet" som dåliga riskhanteringsförmåga orsakar (upprepa samma misstag om och om igen) och lär dig hur en professionell tänker på och handlar marknaden.

Skriv en kommentar nedan med dina tankar om den här lektionen...

Kontakta mig här om du har några frågor.