Om du har följt affärsnyheterna, ger Tech Investing, en älskling i 2020 års pandemi-era, inte längre samma blixtrande avkastning som tidigare. De senaste åtgärderna från kinesiska tillsynsmyndigheter har skapat en allvarlig dämpning för de kinesiska marknaderna när stora fondbolag beslutar att dra in kapital av rädsla för större repressalier från tillsynsmyndigheten.

Jag har en blygsam position i iShares Hang Seng Tech ETF (Ticker:3067), och den har hittills återfört alla mina kapitalvinster till aktiemarknaden. Även om jag inte har för avsikt att göra något åt mina innehav, kommer frågan om huruvida detta är en ihållande nedgång sannolikt inte att besvaras av finansiell analys.

En investerare måste kunna läsa det kinesiska kommunistpartiets tankar. Om avsikten var begränsad till att inskränka undervisningsbyråerna i Kina och göra det billigare att skaffa barn, kan marknaderna vara redo för återhämtning inom några månader. Om avsikten var att ta itu med ojämlikheten mellan folket och folket inom tekniksektorn, förvänta dig att en gigantisk hammare följer på finansmarknaderna.

Kinesiska marknader har redan höga värderingar och politiska risker. Även om du minskar dessa risker och flyttar in på marknaderna i Singapore är teknikföretag svåra att kontrollera.

Som en del av nästa sats av ERM förberedde jag en faktormodell för Tekniksektorn. Den här artikeln innehåller detaljer om mina ansträngningar.

Vi byggde faktormodellen med följande:

Vi valde ut femton Singapore Technology-aktier för vårt teknologiuniversum som har gått relativt bra på senare tid och attraherat en betydande del av investeringsforskningen bland lokala aktiemäklare. Det valda universumet skulle inte definieras av något index, så läsare kan justera och ändra universum på vilket sätt de vill.

Denna subjektiva övning resulterade i följande räknare:

Observera att kräsna läsare kanske inte håller med om att räknare som iFast och CSE Global ens borde vara en del av mixen. Jag räknar upp detta till den subjektiva karaktären av att investera i det verkliga livet.

Nästa steg skulle vara att skapa en baslinjeutveckling för de 15 aktierna. Föreställ dig hur din portfölj skulle ha presterat de senaste 1,3,5 eller 10 åren om du hade haft den i lika delar. T.ex. Om du hade 15 000 USD, investerade du 1 000 USD i varje aktie.

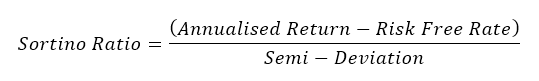

Backtestet kommer att registrera den årliga avkastningen, semi-avvikelsen eller nedåtrisken och Sortino-kvoten som mäter följande:

| (1 år) Återgå | (1 år) Semi-avvikelse | (1 år) Sortino-förhållande | (3 år) Återgå | (3 år) Semi-avvikelse | (3 år) Sortino-förhållande | (5 år) Återgå | (5 år) Semi-avvikelse | (5 år) Sortino-förhållande | (10 år) Rretur | (10 år) Semi-avvikelse | (10 år) Sortino-förhållande | Genomsnittlig sortino |

| 39,80 | 16.50 | 2.23 | 34,90 | 14.50 | 2.20 | 38,70 | 13.40 | 2.66 | 32.00 | 26,80 | 1.08 | 2.04 |

Backtesting programvara kan inkludera Bloomberg eller Pyinvesting.com.

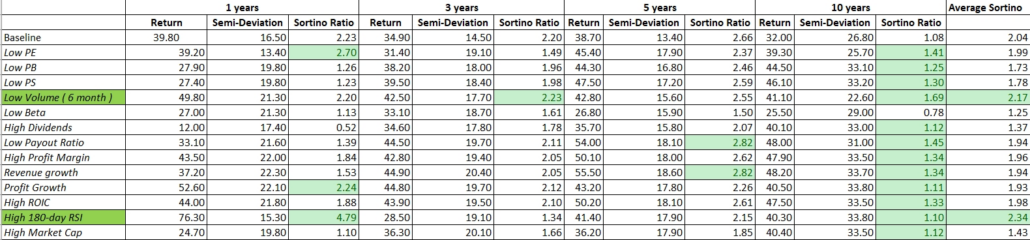

Sortino-kvoterna för denna strategi är relativt höga eftersom siffrorna över ett redan är ganska bra. Vår baslinje fick 2,04.

Läsare kan bygga en portfölj av dessa 15 aktier.

Den verkliga utmaningen är att välja cherryplock inom detta universum med 15 aktier. För att göra detta delar vi åtta aktier med överlägsna faktorer.

Anta till exempel att vi vill testa om en värdestrategi skulle fungera i detta universum. I så fall kommer vi att bygga portföljer som innehåller åtta aktier med det lägsta prisintäktsförhållandet och jämför prestanda mot baslinjen.

Om vi ville testa för en tillväxtstrategi , skulle vi välja åtta aktier med den högsta intäktsökningen under de senaste tre åren . En förklaring av varje faktor skulle ta för lång tid. Istället kommer jag att ta fram faktortestdata här:

Överlägsna strategier kommer att bedömas baserat på genomsnittliga Sortino-förhållanden. Besviket nog är de enda två faktorer som resulterade i överlägsen riskjusterad avkastning markerade med ljusgrönt.

Nu vet vi att:

I detta universum, som redan är mycket högt optimerat, tenderar aktier som ignorerades tidigare och hade nyvunnen fart att överträffa resten.

Detta resultat sätter de flesta fundamentala investerare i en förträngning eftersom de inte kan lita på tillväxt- eller värdeinvesteringsmetoder för att uppnå överlägsen prestation.

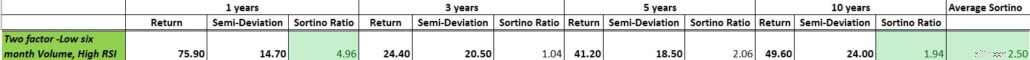

Programvara som Pyinvesting låter användaren kombinera två faktorer till ett poängsystem. En förklaring kommer att ta upp mer än en artikel, men vi kan testa prestandan för en femaktieportfölj som har det högsta sammansatta resultatet av dess låga sexmånadersvolym och momentummått.

Lyckligtvis för oss gav dessa fem aktier drastiska förbättringar av Sortino-kvoten.

Efter att ha gått igenom den långa processen med att fastställa en överlägsen strategi har vi följande insikter om Singapore Tech Sector:Att välja fem aktier med låg 6-månadersvolym och hög fart ledde till enastående prestanda för 1,3,5 och 10 år perioder i det förflutna.

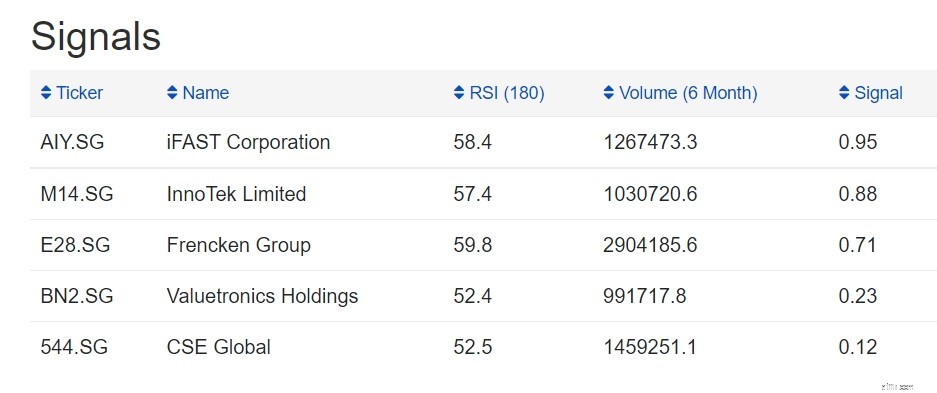

Den sista frågan är vilka aktier är dessa på marknaderna just nu?

Genom att köra en daglig skärm på Pyinvesting får vi följande räknare den 1 st augusti 2021.

Som det visade sig gjorde iFast, Innotek, Frencken, Valuetronics och CSE Global det sista snittet för portföljen. Eftersom denna faktormodell inte använder fundamental analys kommer ERM-studenter kvalitativt granska varje räknare genom att aggressivt läsa analytikerrapporter och bloggar för att avgöra vilka sista 2-3 räknare som ska köpas med sitt begränsade kapital.

Kvalitativ granskning är viktigare när man går igenom teknikföretag eftersom risken för datautvinning kan vara mycket högre, men denna process har minskat avläsningarna till en hanterbar nivå.

ERM-programmet kan snabbt bilda team med tre studentanalytiker för att attackera en aktie var.

Tekniken att investera i Singapore är utmanande. Det finns inga regler för att bestämt placera en strategi inom de väletablerade tillväxt- eller värdedomänerna. Vi har inga bevis för att en sållning av aktier baserat på värde- eller tillväxtskärmar skulle leda till överlägsen prestanda.

För att beskriva tekniska investeringar i Singapore måste vi hitta aktier som ignorerades tidigare men har hittat ny fart sedan dess. Utöver detta har vi kanske inget annat val än att tillgripa förstå berättelserna driver varje teknisk räknare.

Det är intressant att notera att iFast fick exceptionellt bra resultat med denna faktormodell och är först bland jämlikar på denna aktieskärm. Eleverna måste balansera detta fynd med den senaste strömmen av negativa analytikerrapporter.

Eftersom jag har utfört den här övningen utan att kika igenom den sista skärmen, intar jag inte samma baisseartade hållning som många analytiker har gentemot iFast. Jag har bestämt mig för att hålla fast vid mina nuvarande investeringar, kanske ackumulera ännu mer när de sjunker ytterligare.

Tiden får utvisa om jag har rätt eller fel.

Varför är 4 % uttagsregeln felaktig

10 skäl till varför du bör starta en SIP

Socialt ansvarsfull investering (SRI):Varför är det viktigt?

Varför är investering i aktier INTE hasardspel? Myt förenklad!

Varför ska unga vuxna börja investera tidigt?

Utdelningsinvestering:3578,37 % avkastning under 20 år.

Effektinvesteringar:hur man börjar och varför det är viktigt

Varför du bör gå med i en investeringsklubb