Historiskt sett var konsumenter i Storbritannien tvungna att använda sig av en finansiell rådgivare om de ville investera sina pengar, vilket var onödigt dyrt. Men efter tillkomsten av fondstormarknader (plattformar) i början av 2000-talet, som Hargreaves Lansdown och Fidelity kunde konsumenter äntligen investera sina egna pengar. Utbudet av investeringar och fonder var inte bara stort, utan de skalfördelar som dessa fondplattformar erbjöd innebar att de kunde ge konsumenterna tillgång till gör-det-själv-investeringar kostnadseffektivt. De som var bekväma med att hantera sina egna investeringsportföljer kunde också öka sin investeringsavkastning genom att skära bort mellanhanden (investeringsrådgivare) och deras avgifter. Snabbspolning framåt till 2018 och ankomsten av så kallade robo-rådgivningsföretag innebär att konsumenter nu kan få investeringsproffs att hantera sina pengar lika billigt och lika kostnadseffektivt som om de drev dem själva.

Robo-rådgivningsföretag som Nutmeg ledde inledningsvis vägen och är fortfarande marknadsledande, med över 1 miljard pund av tillgångar under förvaltning, men många andra robo-rådgivningstjänster har lanserats och tar marknadsandelar. Några av de andra mer kända företagen inkluderar Moneyfarm, Wealthsimple och Wealthify.

Exo Investing är dock utan tvekan en av de mest spännande nya aktörerna på marknaden. För att producera denna Exo Investing-recension registrerade jag mig inte bara för produkten utan besökte även deras kontor för att ta en oberoende titt på hur Exo Investing hanterar pengar och varför dess investeringsprocess skiljer sig från de många andra robo-rådgivningserbjudandena där ute.

Du kan gå till nyckelpunkter i denna recension genom att klicka på den relevanta länken nedan, men för sammanhanget föreslår jag att du läser recensionen från början till slut.

Exo Investing lanserades i Storbritannien i april 2018. Det stöds av den välkända bankfamiljen Rothschild och den kvantitativa investeringschefen ETS som arbetar med institutionella investerare och privata bankers rika kunder. Det är faktiskt ETS som jag tycker är den mest intressanta av de två partnerna eftersom det är en av Europas ledande kvantitativa kapitalförvaltare men de flesta konsumenter kommer aldrig att ha hört talas om det. ETS är ett Madrid-baserat företag som har byggt riskhanterade portföljer för kunder och institutioner med mycket hög nettoförmögenhet i mer än tre decennier. Eller för att uttrycka det på ett annat sätt, miljarder pund i pengar har hanterats av datoralgoritmerna som ETS kör.

Ofta föds de mest välkända digitala förmögenhetsförvaltarna (robo-rådgivare) ur en önskan att helt enkelt störa finansbranschens status quo med höga avgifter och bristande transparens. Det finns dock en känsla av att själva investeringsprocessen vanligtvis är en eftertanke med investeringsförvaltare från välkända investeringsbanker hoppade in i fallskärm för att börja hantera kundernas pengar. Fokus tycks ligga mer på att minska kostnaderna och skaffa tillgångar snarare än att producera den bästa avkastningen för kunderna i det nuvarande investeringsklimatet.

Med Exo Investing är historien annorlunda. Idén med robo-rådgivaren föddes ur ETS:s redan etablerade investeringsprocess som användes av investeringsbanker för att investera kunders pengar över hela Europa. Det var vettigt för dem att ta denna framgångsrika investeringsstrategi och skapa ett erbjudande direkt till konsumenten. Det var så partnerskapet mellan ETS och Rothchild kom till och det var så Exo Investing lanserades. Föga överraskande arbetade Exo Investing Chief Lennart Asshoff tidigare som produktchef på ETS, medan Exos rådgivande team inkluderar chefer från Rothchilds varumärken.

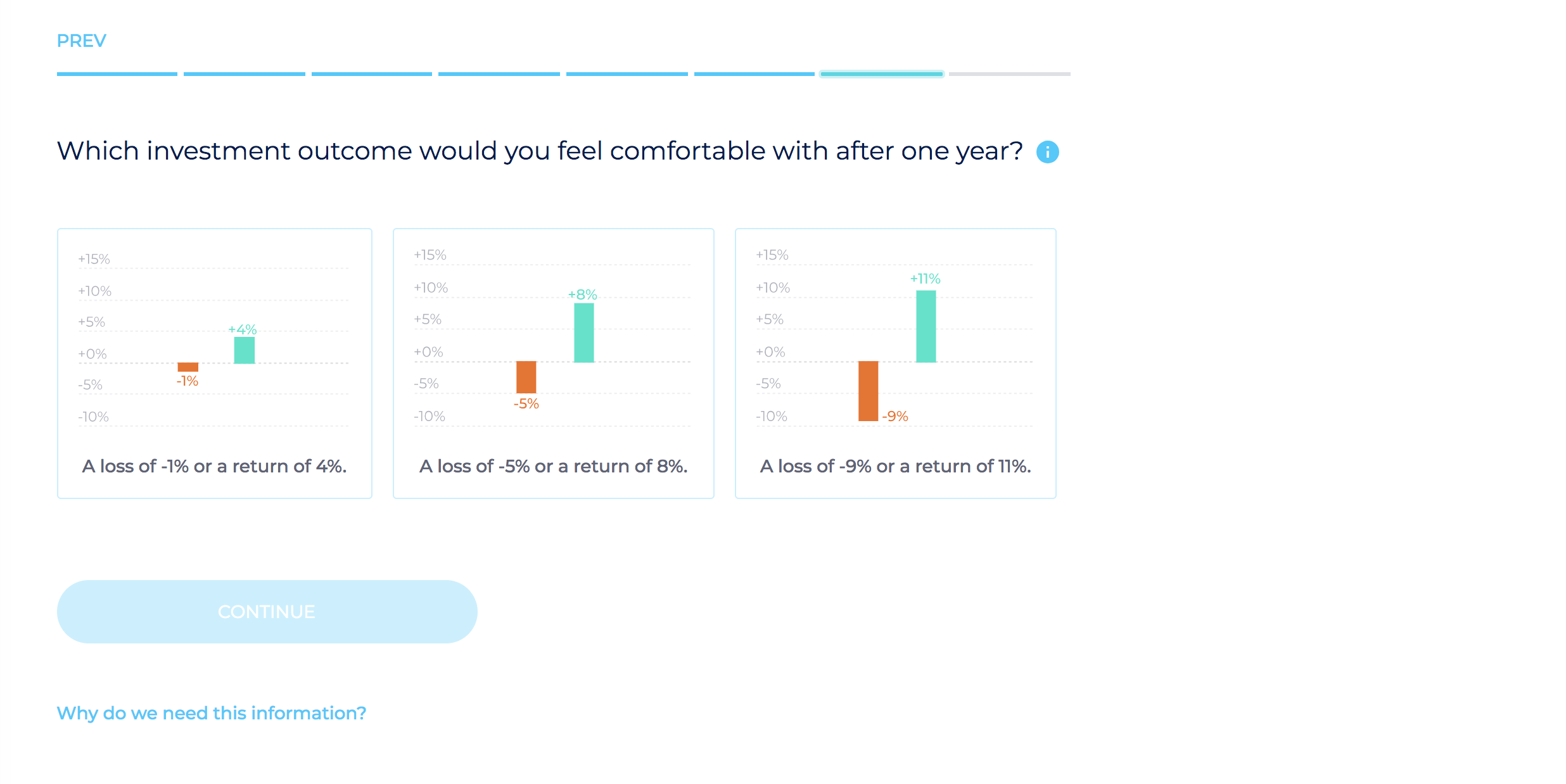

På samma sätt som andra robo-rådgivare får Exo Investing investerare att fylla i ett kort flervalsformulär när de registrerar sig för att fastställa sin riskprofil. Du tillfrågas om din investeringserfarenhet, hur länge du skulle kunna överleva på kassareserver och din investeringstidshorisont. Exo Investing frågar också om dina mål, din förmåga till förlust och din förståelse för risk och belöning. Till exempel frågar en fråga om du skulle vara mer bekväm med en förlust på 1% men en chans på 4% avkastning under ett år eller en förlust på 9% med chansen för en avkastning på 11% (som visas i bilden nedan - klicka för att förstora)

Exo Investing gör ett fantastiskt jobb med att använda enkel grafik för att hjälpa kunder att förstå risk kontra avkastning, särskilt under en stressad marknadsperiod som finanskrisen 2008. Jag skulle vilja hävda att det gör det bättre än de flesta av sina konkurrenter, vilket gör det möjligt för kunder att fyll i frågeformuläret med mer övertygelse.

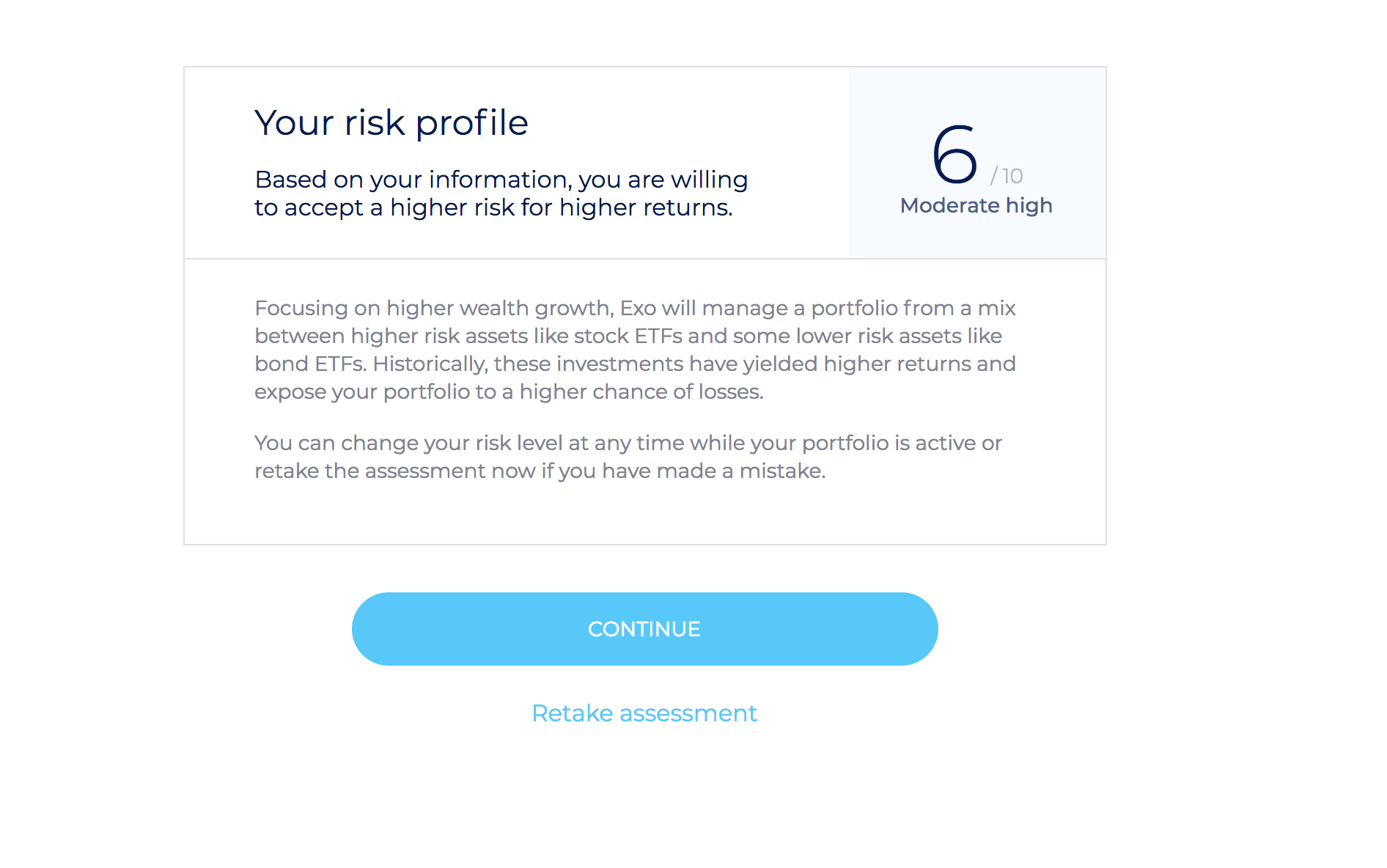

När du har fyllt i det korta frågeformuläret genererar Exo Investing en riskprofil för dig av 10. Min visas i bilden nedan (klicka för att förstora):

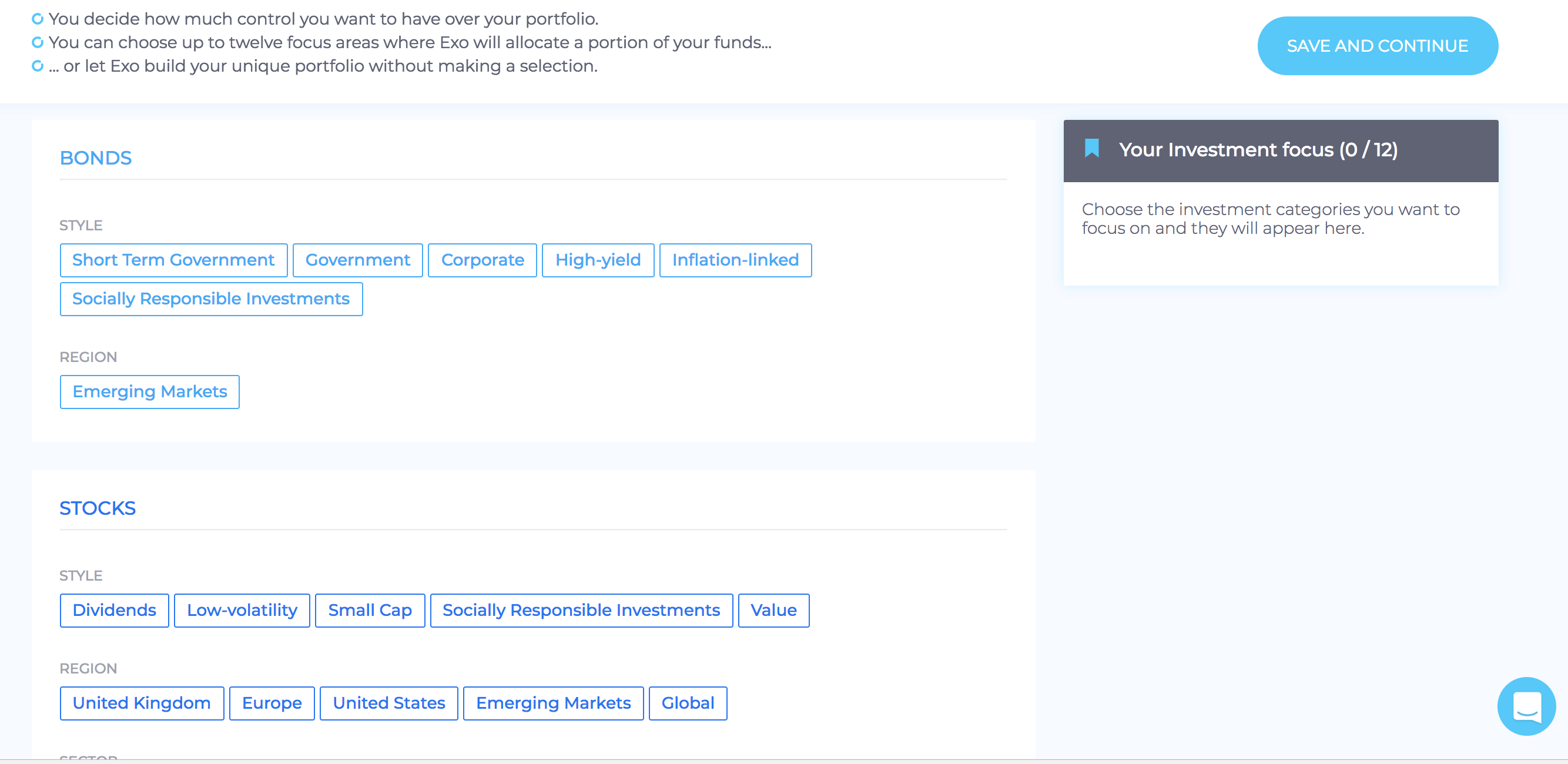

Efter att ha berättat för Exo Investing vilken typ av konto du vill ha - att välja från ett Aktier och Aktier ISA eller allmänt investeringskonto (en pension ska betalas senare i år eller början av 2019) - ombeds du sedan att välja upp till 12 olika tillgångar, sektorer och regioner du skulle vilja investera i (bilden nedan visar några av alternativen).

Exo Investings algoritm väljer sedan de optimala fonderna för dig för att bygga en portfölj. Alternativt kan du välja att bara låta Exo Investing välja både tillgångsklasser och fonder åt dig.

Detta är ett stort försäljningsargument för Exo Investing mot andra robo-rådgivare, eftersom det ger dig mycket mer kontroll över hur dina pengar investeras. Det betyder också att du kan ha en skräddarsydd portfölj.

Exo Investing är det enda robo-rådgivningsföretaget där varje kundportfölj kan vara olika. Alla andra robo-rådgivningsföretag tilldelar dig helt enkelt en av sina få standardportföljer

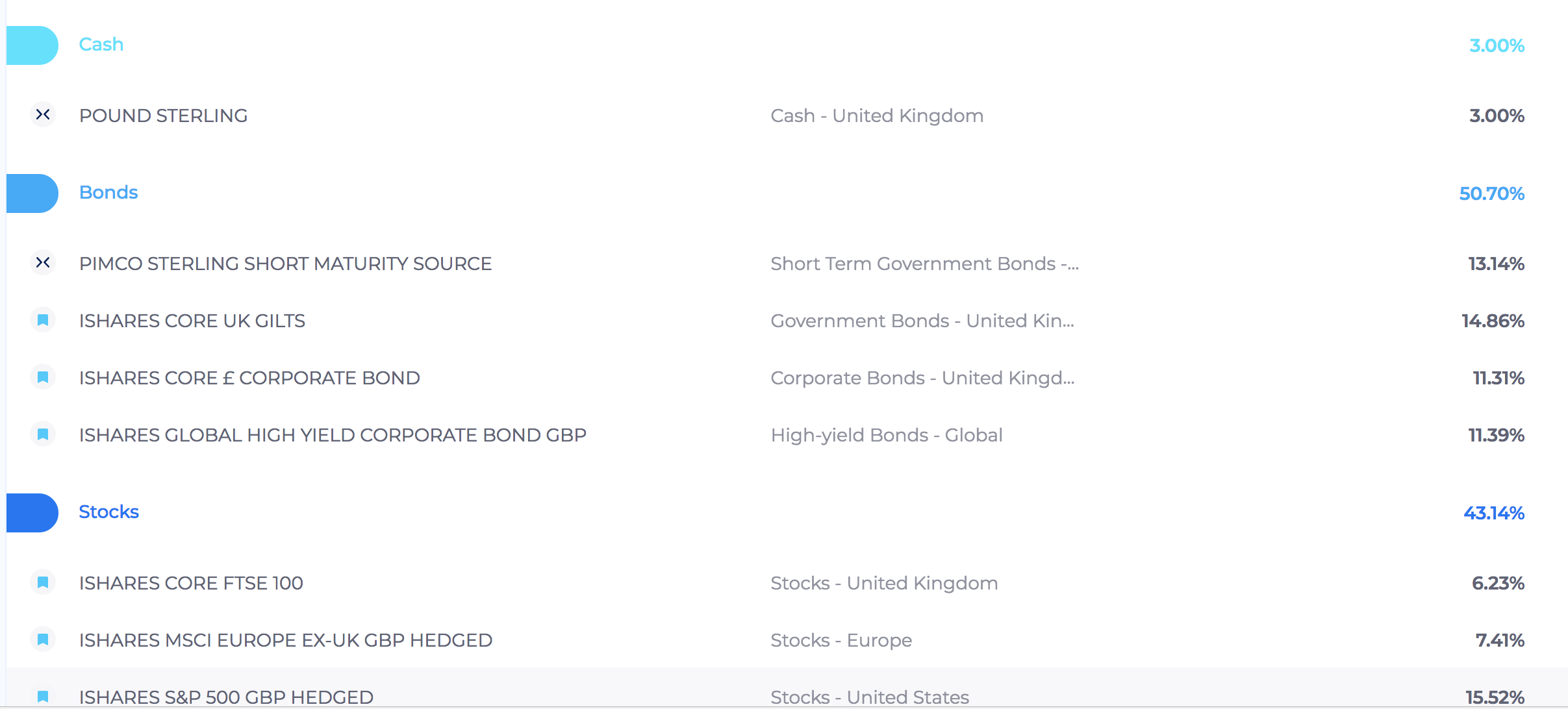

Innan du investerar kan användare få tillgång till en portföljsimulator och ett prognosverktyg som visar den sannolika avkastningen och sammansättningen av olika portföljer baserat på hur mycket pengar du lägger in och din valda riskprofil. Simulatorn låter dig också borra ner i ETF:erna och de faktiska innehaven och se regionen såväl som fondernas resultat. Det är mycket ovanligt att en robo-rådgivare ger dig hela portföljen i detta skede. Därför föreslår jag att du registrerar dig hos Exo Investing för att se en gratis personlig portfölj baserad på deras algoritm. Om inte annat kan du ta denna information och agera på den själv eller använda den för att granska dina befintliga investeringsportföljer någon annanstans. För att få en Exo Investing-exempelportfölj, följ länken ovan och klicka på 'Öppna en ISA'. Du kommer faktiskt inte så långt som att öppna en ISA för att ha en portfölj designad för dig. Bilden nedan visar portföljen som Exo Investing byggt åt mig:

Om du är nöjd med portföljen kan du sedan investera pengar i den. När din portfölj har finansierats kan du övervaka dess resultat och göra ändringar när som helst online eller via Exo-appen. Portföljen analyseras och hanteras dagligen med hjälp av riskhanteringsteknik och dynamisk tillgångsallokering beroende på marknadsförhållanden, vilket jag förklarar mer i detalj i nästa avsnitt.

De flesta robo-rådgivares tillvägagångssätt är att ha en handfull färdiga portföljer med allokeringar till olika tillgångar, regioner och sektorer som utvärderas av en kommitté på periodisk basis, vanligtvis månadsvis. Processen skulle kunna beskrivas som "lätt beröring" eftersom tillgångsallokeringarna för dessa robo-rådgivares portföljer sällan förändras.

Exo har mindre av en mänsklig touch, väl i stort sett ingen, men använder ett mer uttömmande tillvägagångssätt med algoritmer för att dynamiskt hantera portföljerna på en daglig basis. Exo Investing har byggt flera algoritmer som analyserar marknaden varje handelsdag för att avgöra om din portföljs tillgångsallokering ska balanseras om för att nå dina mål.

Det finns olika algoritmer som fungerar bakom kulisserna men de inkluderar rotationsanalys, som tittar på marknadsriktningen och gör förändringar baserat på handelskostnader och olika riskscenarier. Exo Investing analyserar också data om varje ETF noterad på London Stock Exchange varje dag för att ta hänsyn till pris, index, tracking error, storlek, volatilitet och avkastning.

Algoritmen säkerställer att portföljer är diversifierade genom att titta på hur var och en kommer att prestera mot historiska marknadsrörelser och syntetiskt skapade scenarier. Den överväger möjliga portföljviktningar för att säkerställa att dina investeringar fungerar effektivt. Om marknaderna tar en negativ vändning kommer plattformen automatiskt att analysera om en andel av en portfölj ska flyttas från högrisktillgångar till mindre volatila tillgångar, och när marknaderna är på uppgång kommer den att justera fördelningen för att gynna tillgångar med högre risk. , vilket ökar din chans att få positiv avkastning.

Varje portfölj bedöms utifrån när den kom in på marknaden, hur mycket som investeras, riskprofil, investeringshorisont och användarpreferenser. Varje portfölj kommer sedan automatiskt att ombalanseras om det anses nödvändigt utan några handelsavgifter. Denna punkt är avgörande.

Exo Investing har kunnat etablera en plattform där de kan handla gratis. Det gör att de kan göra ändringar i din portfölj dynamiskt och dagligen utan att kostnaderna urholkar fördelarna, eller faktiskt höjer de avgifter som kunden betalar.

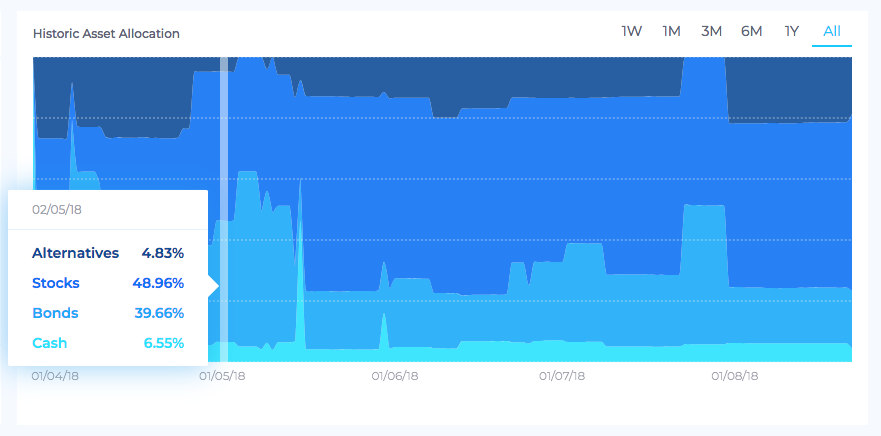

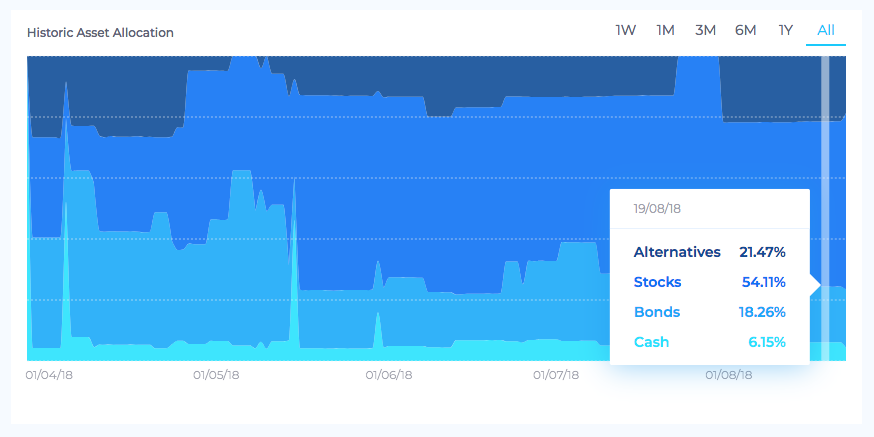

Detta är en enorm fördel som Exo Investing har jämfört med alla andra robo-rådgivare eller förmögenhetsförvaltare online eftersom det gör det möjligt för den att förändra din portfölj utan att kostnader hämmar resultatet. Jag kunde få tillgång till historisk data för en portfölj som drevs av Exo Investings algoritm under sin betafas som visar hur tillgångsallokeringar kan förändras. De två diagrammen nedan visar hur tillgångsallokeringen förändrats under de senaste sex månaderna. Diagrammen representerar samma period men den ena har en utdragbar ruta som visar tillgångsmixen i början medan den andra har en utdragbar ruta som visar tillgångsmixen i slutet.

Du kan se på skärmdumpen att tillgångsmixen har gått bort från obligationer och in i alternativa strategier, vilket är en återspegling av hur dåligt obligationer har presterat sedan våren 2018 när räntorna steg. Exos portföljer har ett helt kvantitativt tillvägagångssätt, så det finns ingen mänsklig inblandning, vilket innebär att "människorna" som arbetar där inte alltid kan förklara förändringarna. Detta står i kontrast till andra robo-rådgivare som har kommittéer som regelbundet motiverar förflyttningar och förändringar. Detta är ett litet negativt ur en användares perspektiv eftersom om Exo Investing kunde kommunicera varför flytt hade skett och ge ett välbehövligt sammanhang skulle investerare känna sig lugna.

Till exempel kan man se att det i början av augusti skedde en topp i obligationsallokeringen i portföljen. Detta var faktiskt i form av indexbundna gilts och var mest troligt i väntan på en räntehöjning av Bank of England vid sitt möte i augusti. Att kunna ge sammanhang skulle öka Exo Investings trovärdighet och ge förtroende för dess kvantdrivna investeringsstrategi.

En funktion hos Exo Investing jag verkligen gillar är möjligheten att kontrollera din portfölj när den väl är igång. Om du bestämmer dig för att du vill öka din exponering i USA och minska din exponering på tillväxtmarknader kan du. Du loggar helt enkelt in och justerar portföljen och Exo Investing-algoritmen kommer att balansera om din portfölj den dagen utan några handelskostnader. Det finns begränsningar baserade på din riskprofil så en lågriskprofil skulle inte kunna gå till 100 % i aktier på tillväxtmarknader, till exempel, utan att ändra sin profil i förväg. Återigen skiljer detta den från de andra robo-rådgivningsföretagen där ute. Det betyder att tjänsten sannolikt kommer att tilltala dem som vill ha inflytande över hur deras portfölj investeras ur ett makroperspektiv men som inte vill välja de enskilda fonderna själva.

Exo Investing sitter mellan att vara en diskretionär förmögenhetsförvaltare och en robo-rådgivare. De flesta robo-rådgivare driver en rad riskklassade modellportföljer av ETF:er, med en kommitté som övervakar eventuella förändringar men det finns lite aktiv förvaltning.

På liknande sätt tillhandahåller Exo Investing portföljer, men i stället för att ha ett fast intervall, är var och en skräddarsydd för en individs riskprofil, med strategi och tillgångsallokering som övervakas dagligen med hjälp av riskhanteringsalgoritmer och "artificiell intelligens" snarare än en investeringskommitté. Du har dock fortfarande möjlighet att justera denna tilldelning för att tillhandahålla en skräddarsydd portfölj.

Så tekniskt sett hanteras en Exo Investing-portfölj aktivt, men av sofistikerad teknik snarare än människor. Beroende på passiva investeringar som ETF:er gör Exo Investing mer till en robo-rådgivare än traditionella diskretionära fondplattformar.

Jag har sett påståenden om att Exo Investing använder artificiell intelligens (AI) för att driva pengar, men om det gör det beror på din accepterade definition. Det råder ingen tvekan om att Exo Investings algoritm och kvantdrivningsmetod tar hänsyn till aktuella marknadsförhållanden och därför blir smartare. Så det finns ett element av algoritmisk (eller maskin)inlärning. Men jag har ännu inte sett en verklig tillämpning av AI som används i finansvärlden där en maskin kan ta vad den har lärt sig (från historisk data) och tillämpa den på nya aldrig tidigare skådade scenarier.

Exo Investing erbjuder ett allmänt investeringskonto – som låter dig bygga en passiv portfölj som regelbundet ombalanseras i enlighet med din riskprofil – eller ett ISA-konto för aktier och aktier – vilket ger dig skattefri avkastning inom ett investerings-ISA-skattomslag. Det finns också planer på att erbjuda en självinvesterad personlig pension (SIPP) men denna har ännu inte lanserats.

Minsta investering för var och en av dess produkter är £5 000. Detta kan tyckas vara mycket och är högre än många av sina konkurrenter, men Exo Investing säger att dess portfölj- och riskhanteringsalgoritmer endast kan utföra en individuell investeringsstrategi med en viss miniminivå av tillgängliga medel.

Exo Investing har en relativt enkel avgiftsstruktur. Investerare betalar 0,75 % på belopp mellan £5 000 och £100 000 och 0,5 % över £100 000. Det finns en avgift på 0,25 % för att täcka ETF-avgifter. Investerare debiteras på månadsbasis och det tas ingen avgift för installation, transaktioner eller handel.

Som jämförelse tar Nutmeg – som har en minsta investering på £500 till sin ISA och allmänna investeringspotter eller £100 för sin Lifetime ISA – 0,75 % upp till £100 000 och 0,35 % utöver det. Nutmegs portföljer har en fondavgift som är i genomsnitt 0,21%.

Du kan börja investera med bara 1 £ hos evestor, där avgifterna beror på portföljen, och debiterar 0,52 % för den minst riskabla produkten på nivå 1, 0,51 % för nivå 2 och 0,50 % för nivå 3.

Moneyfarm-investerare måste också börja med en minsta investering på £5 000 (eller en initial investering på £1 500 plus ett minsta månatliga bidrag på £100), med avgifter på 0,75 % på de första £10 000, sedan 0,6 % på valfritt belopp från £ 10 000 till 50 000 £, 0,5 % på allt från 50 000 £ till 100 000 £ och sedan 0,35 % på medel över det. Det finns också en genomsnittlig fondavgift på 0,3 %.

Exo Investing lanserades först i april 2018 så det finns begränsad resultatdata tillgänglig. Exo släppte nyligen resultatdata för perioden 1 maj 2018 till oktober 2019, där den konservativa portföljen gav en avkastning på 2,3 %, den måttliga portföljen gav en avkastning på 5,0 % och den aggressiva portföljen gav en avkastning på 8,7 %. Med endast 18 månaders prestandadata gör det det svårt att verkligen förstå vilken typ av avkastning du kan få och att jämföra den med andra leverantörer. Men denna brist på långsiktiga resultatdata är ungefär samma problem som de flesta andra robo-rådgivningsföretag står inför. Endast Nutmeg och Moneyfarm kan tillhandahålla data som täcker de senaste åren. Potentiella kunder kommer dock att känna sig tröstade med det faktum att Exo Investings investeringsprocess redan har använts av institutionella investerare i decennier.

Exo är ett handelsnamn för Finhub Technologies, som är helt reglerat av Financial Conduct Authority. Kundpengar och värdepapper innehas av dess depåbank, Winterflood Business Services. Som ett auktoriserat företag är Winterflood medlem i Financial Services Compensation Scheme, så i händelse av insolvens från Exo Investing eller Winterfloods sida skulle dina investeringar täckas upp till 85 000 GBP.

Exo Investing ger användarna tillgång till investeringsstrategier, vanligtvis reserverade för kunder med mycket hög nettoförmögenhet, till lägre kostnader än genom en mänsklig rådgivare. Exo Investing är det första företaget som tillhandahåller vad allmänheten förstår att robo-råd är och det är en tjänst där maskinalgoritmer hanterar dina pengar, med hänsyn till otaliga datapunkter. Men Exo Investing låter dig också skräddarsy din portfölj genom att välja de tillgångar, regioner och sektorer du vill investera i. Det betyder att det är den enda digitala förmögenhetsförvaltare online som jag har sett där varje kund i teorin kan ha en annan portfölj .

Avsaknaden av meritlista kan vara en nackdel, men den sofistikerade tekniken för artificiell intelligens har redan använts i decennier med privatkunder till Exo Investings stödjare, så många kommer att se det som ett kostnadseffektivt sätt att få ett högt netto- värd investeringsupplevelse kostnadseffektivt.

Den vanliga minimiinvesteringen på £5 000 kan verka hög men det är relativt billigt jämfört med traditionella diskretionära fondförvaltare.

Sammantaget tycker jag att Exo Investing-förslaget är väldigt spännande, och tiden får utvisa om dess investeringsresultat kommer att leva upp till faktureringen. Det finns dock inget som hindrar dig från att registrera dig för att få en gratis skräddarsydd portfölj byggd för dig utan skyldighet att investera. Medan de flesta onlineförslag för digital förmögenhetsförvaltare (robo-rådgivning) konvergerar, så det finns lite att skilja mellan dem när det gäller avgifter, produkt eller faktiskt prestanda, Exo Investing har tillräckligt med unika försäljningsargument för att det ska kunna användas som ett lönsamt alternativ till populära tjänster som Nutmeg och Moneyfarm.

Det bästa sättet att investera pengar

Investec Click &Invest Review – är det bästa stället för dina pengar?

Vitality Invest Review – är det verkligen ett smart sätt att investera?

Netwealth recension – är det det bästa sättet att investera över £50k

PensionBee Review – är det det bästa sättet att hitta och konsolidera dina pensioner?

The Big Exchange recension – Är det den bästa etiska investeringsplattformen?

InvestEngine recension – är det det billigaste sättet att investera?

Moneybox Review – Är det den bästa investeringsappen?