Vem är Netwealth?

Vem är Netwealth?Netwealth är en förmögenhetsförvaltningstjänst, lanserad i Storbritannien 2016, som syftar till att kombinera ett kvalificerat team av rådgivare med en stark onlinetjänst och ett investeringsramverk som använder spjutspetsteknologi. Tillvägagångssättet är utformat för att ge kunder tillgång till Netwealths investeringstjänst online och när som helst kontakta en finansiell rådgivare. Något förvirrande verkar det finnas ett australiensiskt Netwealth som delar en nästan identisk webbadress som fungerar under samma företagsnamn som den brittiska versionen (Netwealth Investments Limited). De har dock olika varumärken och ingen av sajterna hänvisar till den andra. Så utan någon tydlig koppling mellan de två webbplatserna måste användarna anta att de är separata enheter. Ändå är sådan förvirring långt ifrån idealisk, vilket framgår nedan när jag stöter på det australiensiska företagets mobilapp medan jag utan framgång letar efter den brittiska webbplatsens egen version.

Netwealth är i första hand en förmögenhetsförvaltningstjänst som erbjuder onlineplaneringsverktyg utformade för att hjälpa kunder att skapa rätt portföljer som kommer att uppnå deras finansiella mål. Portföljer skapas med hjälp av passiva fonder och börshandlade fonder (ETF) som ger exponering mot marknader samtidigt som kostnadernas inverkan på investeringsavkastningen minskar. Utöver standardtjänsten online ger den tillgång till professionella rådgivare med syftet att tillhandahålla en heltäckande tjänst som ofta krävs av investerare som letar efter vägledning för att maximera sin investeringsavkastning.

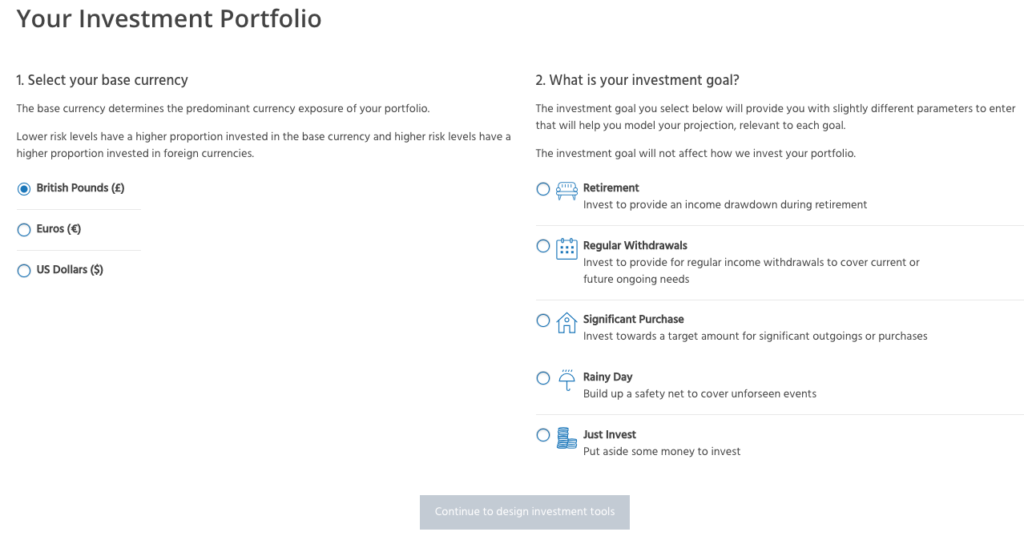

När du först öppnar ett konto hos Netwealth är den enda information som de begär ditt namn, e-postadress och ett lösenord. När du accepterar villkoren kan du komma åt avsnittet "designa en investering" (bild nedan).

Vid det här laget får du välja mellan 5 investeringsmål att välja mellan:

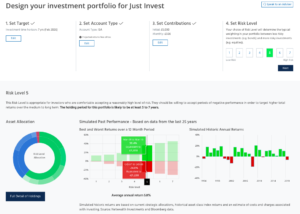

När du har valt ditt mål ombeds du att ange investeringstyp, nivån på bidragen (initialbidrag och de pågående månatliga bidragen) och slutligen den risknivå du är bekväm med. Sedan vi senast granskade Netwealth har det ändrat detta något och säkerställt att risknivån är det sista du väljer, vilket innebär att du enkelt kan hoppa fram och tillbaka och se hur de olika risknivåerna påverkar prestandan, en mindre niggle förra gången, och det Det är glädjande att se att Netwealth har lyssnat på feedback och förbättrat användarupplevelsen. När du har valt den presenteras ett antal grafer som visar "Simulerad historisk årlig avkastning" tillsammans med "Bästa och sämsta avkastning under en 12-månadersperiod". När vi senast granskade Netwealth var mycket lite information tillgänglig i detta skede, men det är glädjande att se att du nu kan se hela bilden genom att klicka på knappen "Fullständig information om innehav". Eftersom risknivån är den sista frågan kan du nu enkelt hoppa tillbaka och se hela innehavet av alla risknivåer, ytterligare en förbättring för 2019.

Netwealth har ett minsta initialt bidrag på £5 000 som du för närvarande bara får reda på när du får ett felmeddelande om du försöker ange mindre än det beloppet. Tekniskt sett har Netwealth en minsta investering på £50 000 men under villkoren för deras Netwealth Network (se senare) är det tekniskt möjligt att öppna en ISA med £5 000.

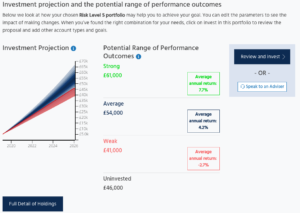

Därefter får du ett förslag på investeringssammansättning i linje med din riskprofil och mål. Du kan sedan välja att granska och investera eller prata med en rådgivare. När vi senast granskade Netwealth kunde du spara vid det här laget och det verkar synd att det har tagit bort det alternativet.

Om du klickar på "Fullständig information om innehav" kommer du att kunna se portföljförslaget uppdelat i dess olika tillgångsklasser även om de faktiska medlen inte visas. Det finns också investeringsprognoser som belyser potentiella utfall som ligger inom ett brett spektrum. Detta är ganska standard för robo-rådgivare eftersom avsaknaden av långa meriter (många lanserades för mindre än tre år sedan) ofta hindrar dem från att visa sina faktiska tidigare resultat.

En anmärkningsvärd utelämnande från Netwealths registreringsupplevelse var någon form av frågeformulär för riskprofilering. I början av robo-rådgivare var detta tillvägagångssätt mycket vanligt men nu tar många av de större organisationerna som Nutmeg, Moneyfarm och Wealthsimple nya kunder genom riskprofileringsfrågeformulär så att de kan ta reda på vilken av deras portföljer som kan vara mest lämpliga. Dessutom hjälper denna profileringsövning också till att sålla bort potentiella användare vars omständigheter gör att investeringar verkligen inte är lämpliga för deras behov (t.ex. om de inte har några besparingar och/eller har utestående skulder). Detta har fortfarande inte åtgärdats och var en av våra största kritiker i vår granskning 2018, för med ett minimiinvesteringskrav på £50 000 är riskprofilering väsentligt. Jag tog upp detta med Netwealth i oktober 2019 och Netwealths uppfattning är att profileringsfrågeformulär är ett användbart verktyg, men att basera rekommendationer på dessa isolerat riskerar att ge dåliga råd. Netwealth hävdar också att detta tillvägagångssätt gör att olika delar av en kunds förmögenhet kan allokeras till olika riskmandat.

En sista observation var att jag inte i något skede hindrades från att ange orealistiskt korta investeringstidsramar eller lägga in bidrag under minimigränsen. Även om jag inte tvivlar på att när jag satte in pengar skulle jag ha blivit uppmuntrad att sätta in mer för att nå tröskeln, såg det osannolikt ut att min första 1-åriga tidsram skulle utmanas.

Även om Netwealth-webbplatsen verkligen är lätt att använda, tycker jag att det är förvånande på dagens konkurrensutsatta robotrådgivaremarknad att den ännu inte erbjuder en mobilapp. Många av de mest populära billiga hanterade investeringslösningarna har väldesignade appar för mobiler och surfplattor som låter kunderna helt och hållet hantera sina konton och kontrollera portföljens prestanda med bara några få klick. Ganska förvirrande finns det en Netwealth-app i Apples appbutik, men det verkar vara enbart för australiensiska kunder hos det ovannämnda australiensiska företaget (med samma namn) eftersom mina inloggningsuppgifter inte verkade fungera. Efter att ha gjort en del efterforskningar publicerade Netwealth i november 2018 ett ledigt jobb för en UX-designer, med ett av huvudansvaret att utveckla en mobilapp, så jag förväntade mig att en app skulle lanseras någon gång under 2019, men den har misslyckats att materialisera sig. Netwealth har sedan dess bekräftat att en app är under utveckling men den har inte delat något releasedatum.

Netwealth erbjuder följande konton:

Allmänt investeringskonto - låta kunderna investera i valfri kombination av sju risknivåer. Det finns också en möjlighet att öppna ett Junior allmänt investeringskonto.

Självinvesterad personlig pension - inklusive överföring till och konsolidering av pensioner

ISA och JISA - tillhandahålla skattefri tillväxt på investeringar

Välgörenhets-, förtroende- och företagskonton - en diskretionär förvaltningstjänst som också erbjuder kassaflödesplanering.

Netwealth portföljförvaltning är en pågående process med hjälp av ett erfaret investeringsteam. De uppger att investeringsförvaltare träffas regelbundet för att diskutera eventuella ekonomiska eller marknadsrisker som kan påverka den långsiktiga portföljens utveckling. Eventuell anpassning av portföljer görs inom en lågkostnadsmiljö och kundens riskprofil. Netwealth kommer att övervaka och granska din portfölj årligen och gå ett steg längre än sådana som Moneyfarm och kommer att flagga dig och följa upp det med ett telefonsamtal om de anser att du bör vidta åtgärder.

Netwealths investeringsprocess består av tre delar:

1. Bygga strategiska tilldelningar

Netwealths långsiktiga mix av tillgångsklassexponering är den främsta drivkraften för dess portföljavkastning genom investeringscyklerna för dess sju risknivåer. Ett brett utbud av tillgångar övervägs för att inkluderas i dess portföljer för att ge exponering mot tillgångsklasser som presterar bra under olika ekonomiska omständigheter.

2. Välja portföljer

Netwealth investerar huvudsakligen i passiva fonder och börshandlade fonder (ETF). Dessa fonder ger en diversifierad exponering mot varje tillgångsklass på ett kostnadseffektivt sätt.

3. Anta cykliska positioner

Netwealths investeringsförvaltare övervakar marknaderna regelbundet och gör cykliska justeringar av portföljer för att hantera ekonomiska eller marknadsrisker. Eventuella cykliska justeringar kommer inte att påverka riskprofilen eller kostnaden för enskilda portföljer.

Netwealth erbjuder finansiell rådgivning på begränsad basis och kan bara ge råd som relaterar till deras egna produkter och tjänster och därför tar de inte hänsyn till hela marknaden. Som registrerad användare finns det ett antal uppmaningar att kontakta en av deras rådgivare, vilket kommer att lugna nya användare. Men med tanke på att ett antal robo-rådgivare börjar ge råd (t.ex. Wealthsimple) håller denna tjänst snabbt på att bli standardpraxis. Med tanke på den begränsade karaktären hos Netwealths råd skulle jag alltid uppmana investerare att söka råd från en oberoende finansiell rådgivare som kan ge råd baserat på hela marknaden om investerare inte är säkra på att fatta sina egna beslut. Det är viktigt att notera att rådgivningen kommer till en kostnad (£125 per timme, med förbehåll för ett minimum av £250) eller 0,2 % för pågående rådgivning (med förbehåll för ett minimum av £1 000)

Netwealths avgifter återspeglar det faktum att användare inte får en verkligt skräddarsydd tjänst och därför är låga kostnader:

Utöver ovanstående tillkommer även en underliggande fondavgift på 0,30 %. Netwealth erbjuder även en investerande nätverkstjänst (Netwealth Network) där en kund kan bjuda in upp till sju familjemedlemmar eller vänner att gå med i deras nätverk för att kollektivt dra fördel av kostnadsminskningar. Avgifterna som varje medlem betalar beräknas på det totala investerade beloppet för alla medlemmar i nätverket. Så om sju medlemmar investerade 50 000 £ vardera skulle de alla kvalificera sig för att få den reducerade avgiften på 0,50 % som normalt är reserverad för enskilda investerare som har £250 000 till £499 999 investerade hos Netwealth. Netwealth Network tillåter också inbjudna individer att investera minst £5 000 i sin ISA istället för att öppna ett eget Netwealth-konto som kräver en minsta investering på £50k. Portföljen för varje inbjuden medlem hanteras separat av Netwealth, de delar helt enkelt samma avgiftsstruktur som sina motsvarigheter. Detta är ett intressant sätt för kunder att kollektivt sänka sina avgifter (så länge den initiala investeraren fortfarande uppfyller minimiinvesteringskravet på 50 000 £) även om det i verkligheten är ett tunt förtäckt marknadsföringsinitiativ för "medlem får medlem".

Wealthsimple tar ut en årlig avgift på 0,7 % upp till 100 000 GBP, men du kan få dina första 10 000 GBP gratis år 1. Denna årsavgift reduceras till 0,5 % för investeringar över £100 000. Dessutom finns en ETF-avgift på i genomsnitt 0,2 % per år.

Skalbart kapital ta ut en årlig avgift på 0,75 % på det totala investerade beloppet, utan reducerad avgift för större investeringar. Dessutom finns en ETF-avgift på i genomsnitt 0,25 % per år.

Muskot ta ut en årlig avgift på 0,75 % på sin helt hanterade tjänst men detta sjunker till 0,35 % för alla tillgångar över £100 000. Dessutom finns en ETF-avgift på i genomsnitt 0,19 % per år.

Moneyfarm tar ut en maximal årsavgift på 0,75 % minska till 0,35 % för investeringar över £100 000. Dessutom finns en ETF-avgift på i genomsnitt 0,2 % per år.

Nedan visas den årliga avkastningen fram till 30/09/2019, exklusive alla avgifter för var och en av de 7 Netwealth-portföljerna.

| Risknivå | % avkastning |

| 1 | 2,40 % |

| 2 | 3,80 % |

| 3 | 4,80 % |

| 4 | 5,10 % |

| 5 | 4,90 % |

| 6 | 4,40 % |

| 7 | 3,50 % |

Vad investerare troligen kommer att vilja veta är hur denna prestation står sig mot sådana som Wealthsimple, Nutmeg och Moneyfarm, tre av de ledande robo-rådgivningsföretagen i Storbritannien. Tabellen nedan visar den faktiska utvecklingen under året (30/09/2018 till 30/09/2019) för Netwealths medelriskportfölj (risknivå 5) jämfört med de jämförbara portföljerna som erbjuds från Wealthsimple, Nutmeg och Moneyfarm.

| Investering | % avkastning över år till 30 september 2019 |

| Netwealth medium risk profile 5 | 4,90 % |

| Moneyfarm medium risk profile 5 | 5,00 % |

| Wealthsimple medium risk portfölj | 6,35 % |

| Nutmeg (portfolio 5) | 3,40 % |

Det är svårt att argumentera för Netwealth enbart på ovanstående siffror, med tanke på Wealthsimples prestanda och det faktum att det kommer att tillåta investerare att öppna ett konto med så lite som £1. Wealthsimple har också en extremt bra mobilapp och den stöds av ett av de största finansiella företagen i världen (Power Financial Group).

Netwealth-kunders tillgångar innehas av en tredje part, SEI Investments (Europe) Ltd, som regleras av Financial Conduct Authority och investeringar är skyddade under Financial Services Compensation Scheme upp till 85 000 GBP per kund.

Totalt sett erbjuder Netwealth ett smart onlineerbjudande men med ett så högt minimiinvesteringskrav på £50 000 hoppas Netwealth helt klart attrahera kunder från den högre delen av förmögenhetsförvaltningsmarknaden. Men det faktum att det inte finns någon mobilapp och den har mindre ekonomiskt stöd än vissa andra robo-rådgivare, riktar sig Netwealth mer till välbärgade investerare som redan är bekanta med Netwealths mer traditionella diskretionära förmögenhetsförvaltningstjänster (som kanske till och med vill besöka deras kontor för möten ansikte mot ansikte vilket är möjligt) men som vill ha en mer strömlinjeformad (och därmed billigare) förvaltningsupplägg. För investerare som letar efter en lågkostnadsinvesteringslösning som kommer att hantera sina investeringar med låga minimibelopp och lättanvända mobilappar är det värt att läsa våra recensioner av Nutmeg, Moneyfarm och Wealthsimple som är några av de mest populära robo-rådgivarna i Storbritannien.

Det bästa sättet att investera pengar

Investec Click &Invest Review – är det bästa stället för dina pengar?

Bästa investeringsapparna i Storbritannien – hur man investerar från din mobil

PensionBee Review – är det det bästa sättet att hitta och konsolidera dina pensioner?

The Big Exchange recension – Är det den bästa etiska investeringsplattformen?

InvestEngine recension – är det det billigaste sättet att investera?

Moneybox Review – Är det den bästa investeringsappen?

Wealthsimple recension – Är det det bästa valet för investerare i Storbritannien?