Fed-ordföranden Jerome Powells första åtgärd när covid-19-pandemin slog till var att ytterligare luckra upp penningpolitiken genom att sänka räntorna till nära noll. Det finns nästan ingenstans för priserna att gå utom upp ... eller i sidled. Inget av scenariot är rosenrött för investerare som behöver ta vissa risker från bordet.

På grund av det omvända förhållandet mellan räntor och obligationspriser lovar en miljö med stigande räntor att ta tänderna ur ränteplaceringarna ett tag, åtminstone. Detta är betydelsefullt för nyligen pensionerade och de som närmar sig pensionering när de siktar på att navigera risken för avkastningssekvenser genom att minska sina allokeringar till aktier.

Utan traditionella räntesäkra tillflyktsorter har många investerare varit tvungna att leta någon annanstans eller eventuellt ta ytterligare risker för att uppfylla sina pensionsmål. Men för nyligen pensionärer, eller de som är sent i karriären, kanske det inte är ett alternativ att ta ytterligare risker utan någon form av säkerhet.

En relativt ny lösning på marknaden, den indexbundna annuiteten (ILA), tillåter investerare att överföra viss risk utan att offra möjligheten för en viss uppåtpotential. ILAs utvecklades i kölvattnet av den stora lågkonjunkturen och har väckt investerarnas intresse under coronakraschen när marknaderna kratrerades och sedan kom igen efter fem veckor.

När de används som en del av den totala portföljen kan dessa skydd minska portföljens totala risk genom att lägga till en buffert för att jämna ut resan när marknaderna blir hackiga.

Med så mycket osäkerhet är en flygresa till säkerhet vettig. Innan du trycker på avtryckaren på en ILA finns det tre viktiga saker att veta:

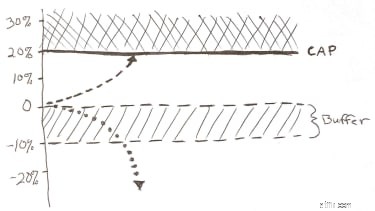

Beroende på vilken typ av skydd du vill ha kan avkastningspotentialen för den indexbundna livräntan slås upp eller ner. Dessa alternativ erbjuds i form av "cap"-priser.

För att ge marknadsanknuten tillväxt tar försäkringsbolaget en del av medlen du investerar i ILA för att köpa köp- eller säljoptioner. Kostnaden för alternativen avgör sedan taket, eller bara hur mycket av ett index resultat du kan krediteras under en given ett- eller treårsperiod – kalla det till exempel ett tak på 10 %.

Några punkter att tänka på om hur ILA:er tjänar dig pengar:

Indexbundna livräntor är också kända som buffertlivräntor på grund av deras primära skyddsfunktion:bufferten. Vissa ILA:er har också golvskydd som också är utformade för att begränsa förluster, men återigen, överföring av större risker till det emitterande företaget kan ytterligare begränsa uppsidan.

Figur 1 :Exempel:20 % prestandatak med 10 % buffert. Endast i illustrativt syfte.

ILA-emittenter investerar traditionellt lejonparten av ILA-premierna i räntebärande värdepapper, som statsobligationer, via deras allmänna konto. Företagen kan då ta ut en viss vinst från den avkastning som genereras i det allmänna kontot. En mycket liten premie går också till att köpa derivat för att skydda nedsidan och skapa de indexbundna prestationstaken. Och även om investerare kanske tror att försäkringsbolagen kan tjäna på vinsttaken, gör de det inte. Eftersom investeringar faktiskt inte görs i indexen, utan genom att använda puts and calls, tjänar försäkringsbolagen inte på skillnaden mellan den faktiska indexavkastningen och den maximala avkastningen.

ILA:er kan också ta ut en produktavgift, som varierar från produkt till produkt. Många tar faktiskt inte ut någon explicit avgift. Dessa produktavgifter, om några, bör vara betydligt lägre för ILA:er som inte betalar provision på sin försäljning. Att ta bort provisionen sänker den interna kostnaden och besparingarna förs vidare till dig.

Dessa noll-kommission ILA:er kallas ofta "rådgivande" lösningar, eftersom de utformades för finansiella rådgivare som tar ut en avgift för sin rådgivning - till skillnad från mäklare som får provision vid försäljning av investeringar.

ILAs erkända i Barrons topp 100 livräntor för 2020 tar ut avgifter från 0 % till 1,25 %. Faktum är att de flesta ILA:er på Barrons lista inte tar någon explicit avgift alls (källa:Barron's). Generellt sett gäller att ju lägre avgifter desto bättre.

Så hur står den kostnaden jämfört med, säg, en indexfond som en S&P 500 ETF? Enligt ETFdb.com är den mest populära ETF:n efter handelsvolym SPDR S&P 500 ETF (SPY) med en kostnadskvot på 0,095%. Tänk på att en ETF är en investering och en ILA är ett investeringsinstrument med försäkringsskydd.

Det finns ingen extra kostnad för att investera i det underliggande indexet för en ILA (eftersom du faktiskt inte investerar direkt i indexet). Naturligtvis kan ILA:er erbjuda andra investeringsalternativ (underkonton) och/eller valfria förbättrade funktioner och skydd som kan öka deras kostnader, så tänk på det.

Vissa ILA:er tar ut böter för överlämnande under en period på fem eller fler år. Vissa gör det inte. När du pratar med din finansiella rådgivare om ILA:er, var noga med att fråga om eventuell överlämnandeperiod och vilka påföljder, om några, kan vara. Generellt sett kan ILA som tar ut straffavgifter erbjuda bättre takpriser, och många ger 10 % strafffria årliga uttag.

Både rådgivande ILA och provisionsbaserade ILA har sina positiva fördelar. Vissa människor föredrar rådgivande ILA för deras låga avgifter och flexibilitet, men det kan finnas andra faktorer att ta hänsyn till, till exempel de avgifter du kan betala en finansiell rådgivare för deras rådgivning. Arbeta med henne eller honom för att avgöra vilken som passar dina behov bäst.

Medan vi väntar på utvecklingen av ett covid-19-vaccin för att säkert återgå till våra normala aktiviteter, lovar marknadsvolatiliteten att förbli med oss som en oförskämd gäst. Investerare under det "bräckliga decenniet" - de senaste fem arbetsåren till och med de första fem åren av pensionering - kanske vill överväga sina alternativ för att säkert överbrygga denna period av osäkerhet.

Om en ILA är något du överväger, kom ihåg att även om indexprestanda på uppsidan kan vara begränsad, kan buffertarna och golven skydda dig från vissa eller alla förluster. Det här är vad du betalar för:en garanti mot vissa förluster.

Att hålla sig investerad på marknader just nu kan vara avgörande för långsiktig investeringsframgång, men att tycka om extrem volatilitet kan vara mer än vad vissa portföljer kan bära.

Börsvillkor för Dummies

Hur man läser börsindex

Indexfonder är ett tåg som du kanske vill hoppa på

När du närmar dig pension, C.A.N. Hanterar du en marknadsnedgång?

6 sätt att skydda ditt boägg om du är rädd för en björnmarknad

Förbereder dig för en börsnedgång

Om du hatar livränta kanske du inte förstår dem

Annuiteter:De kan vara ett bättre alternativ än du tror