När vi närmar oss de senare åren av vår karriär kan tankar på hur pensioneringen kommer att se ut vara en källa till blandade känslor. För många kommer detta att vara en tid att drömma om att göra de sakerna på sin bucket list som de har väntat på att göra. Det kan vara att resa utomlands, lära sig en rolig hobby, skapa minnen med barnbarn eller utöva ett nytt affärsföretag. För andra kan detta också vara en tid av stress och osäker, med tanke på hur mycket av vår identitet som har varit knuten till vår karriärframgång och framgång.

Vi har rutiner och strukturer som vi har följt i åratal, och nu står vi inför verkligheten som är på väg att förändras.

För de flesta som närmar sig denna nästa fas av livet finns det fyra frågor som kommer att hålla människor vakna på natten och leta efter svar. Under årens lopp har jag funnit att dessa fyra frågor kan omfatta det som många förtidspensionärer känner behov av att veta och vara beredda på. Att känna till svaren på dessa frågor kan ge tilltro till att människor är beredda att göra detta till en bra övergång.

Detta verkar vara en av de mest universella frågorna som alla kommer att ställa sig själva någon gång, men hur vet vi egentligen när vi ska börja denna nästa fas av livet? Söker vi vägledning från vänner, familj och kollegor för att vägleda oss? Kanske är det vår hälsa som styr vårt beslut.

Tillbaka på våra föräldrars (eller morföräldrars) tid verkade livet mycket enklare, och denna fråga kan ha varit lättare att besvara. Arbeta i 40-50 år (många gånger för samma företag), gör ett pensionsval när du är berättigad, ansök om social trygghet och åk iväg i solnedgången. Men i och med att den traditionella pensionen blir mer ett minne blott, är svaret kanske inte så självklart idag. Dessutom, förbise inte den känslomässiga biten av pensionering. Studier visar att de lyckligaste personerna i pension kommer att gå i pension "till ” något kontra att gå i pension ”från "något. Att ha i genomsnitt tre till fyra sysselsättningar i pension kan ge syfte och mening till det dagliga livet. När ditt pensionsfönster närmar sig, brainstorma varje vecka om vilka sysselsättningar du kan njuta av och tillåt dig själv att se fram emot att komma igång. Låt ditt sinne drömma stort och var inte rädd för att prova något du aldrig trodde att du skulle göra. Gör det!!

Vad är det där "magiska numret" som gör det OK att gå i pension? Ännu viktigare, vad är DITT "magiska nummer .” Känslomässigt kan det vara knutet till en vision som du har haft hela din karriär, som att samla på dig 1 miljon dollar eller betala av ditt bolån. Kanske är det att sälja ett företag som du har arbetat flera år med att bygga eller ärva ett stort engångsbelopp.

Men det finns verkligen inget entydigt svar på denna fråga. Börja med att ha en budget som är specifik för pension och förstå vilken procentandel av dina månatliga utgifter som kan täckas av fasta inkomstkällor, såsom socialförsäkring, pension, livräntor, etc. Ju närmare denna procentsats är 100, desto bättre.

Se också till att separera syftet med dina pengar och specifikt ägna dem åt sådant som att skapa månadsinkomst, täcka framtida sjukvårdskostnader och tillväxt för att överträffa inflationen. Genom att separera syftet med ditt boägg kommer du att bättre kunna fördela din portfölj på lämpligt sätt mellan olika verktyg, såsom sparande, investeringar, livräntor och livförsäkringar för att bara nämna några.

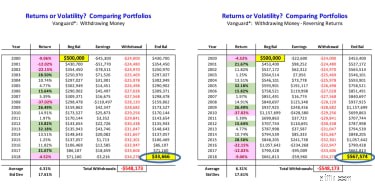

Kommer mitt boägg att hålla under hela pensioneringen? En av de största riskerna för pensionärer är att ha negativ avkastning i sin investeringsportfölj under sina första år av pensionering. Till skillnad från dina arbetsår, när du kanske har bidragit med pengar till din pensionsplan på regelbunden basis, kan nu motsatsen inträffa, där månatliga uttag kan vara nödvändiga för att generera nödvändig inkomst. Detta kallas en Sequence of Returns Risk, där den ordning i vilken den årliga avkastningen träffar en portfölj har stor betydelse. Du kan se skillnaden i utfall från exemplet nedan, när den genomsnittliga årliga avkastningen är densamma för varje portfölj men ordningen i vilken avkastningen sker är omvänd.

Det bästa sättet att hantera denna risk är att undvika att ta systematiska fördelningar från ett fluktuerande konto. Dedikera en del av din portfölj för att skapa den månadsinkomst som behövs för att täcka fasta utgifter som är utöver vad din socialförsäkring och pension kommer att ge. När du väl känner till detta nummer är du redo att bestämma vilken kombination av investeringar och försäkringsverktyg som är rätt för dig.

Detta är särskilt relevant för de flesta par. Vi vill alla veta att om vi går bort kommer vår make att må bra och kunna fortsätta. Det är ännu viktigare att veta svaret på denna fråga om den make som passerar först var den som tog hand om att övervaka familjens ekonomi. Oftast är det en person i relationen som tar på sig detta ansvar, vilket kan ge organisation och ordningssinne i hushållet. Det är dock viktigt att se till att båda makarna är bekväma med familjerådgivaren och vart man ska vända sig när livet händer. Förtroende kan ta år att utveckla, så prioritera detta medan du är både frisk och kan. Träffas tillräckligt ofta för att utveckla det förtroende som behövs för att båda parter ska känna sig bekväma.

Att känna till svaren på dessa fyra frågor kan ge grunden för en fantastisk pension.

Hur man behåller mer pengar i pension:diversifiering som minimerar skatten

Observationer från randen av pensionering

Prata med din ekonom om vad som håller dig vaken på natten

3 viktiga saker för en framgångsrik pensionering

Vad är ett Roth IRA-pensioneringskonto?

Vad ska man budgetera för när man går i pension

Vad man ska göra när pensioneringen är 10 år bort

Vad är F.I.R.E. Rörelse?