Finansiella rådgivare kan vara en bra resurs för att hjälpa människor att nå sina ekonomiska mål, oavsett om de sparar för att köpa ett hem eller förbereder sig för pensionering. I vissa städer över hela USA finns det unga befolkningar som har höga inkomster efter bostadskostnader som kan dra nytta av professionell ekonomisk rådgivning. Nedan tittar vi på dessa och andra faktorer för att rangordna de städer som är bäst lämpade för finansiell rådgivning.

För att ranka de städer som är bäst lämpade för att få ut det mesta av personlig ekonomisk rådgivning, tittade vi på data om fyra faktorer. Vi tittade på invånarnas medianålder, medelinkomst efter bostad, procent av hushållen som tjänar mer än 75 000 USD och procent av hushållen som tjänar över 75 000 USD och som också är kostnadsbelagda med boende. Kolla in vår data och metodik för att se var vi fick vår data och hur vi sammanställde den för att skapa vår ranking.

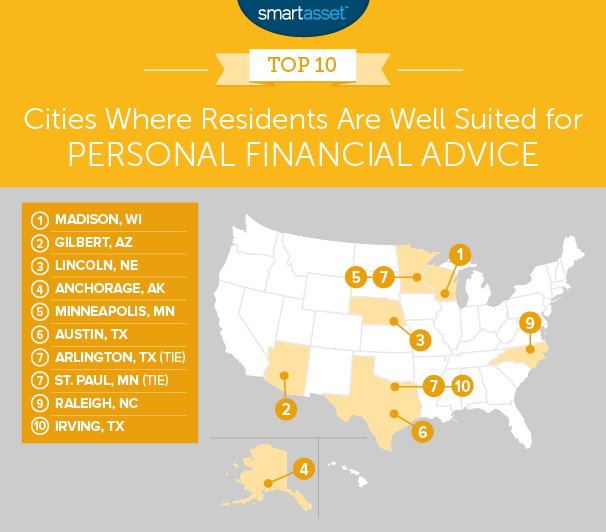

1. Madison, Wisconsin

Madison är rankad som nr 1 i denna studie. Det är en relativt ung stad med en ganska hög inkomst. Medianåldern i denna stad är 31, vilket gör den till den åttonde yngsta staden sett till befolkning i vår analys.

Samtidigt har dessa unga invånare klarat sig bra för sig själva, inkomstmässigt. Över en tredjedel av hushållen i denna stad tar hem mer än 75 000 USD per år. Detta gör att invånare i Madison har en bra position att investera i sin framtid, vilket kan maximeras med hjälp av professionell finansiell rådgivning.

2. Gilbert, Arizona

Gilbert, en stad inom tunnelbaneområdet Phoenix, tar den andra platsen. Det är en av de minsta städerna sett till befolkning i vår analys med endast 237 000 invånare. Våra uppgifter tyder på att invånare i Gilbert har goda förutsättningar att få ekonomisk rådgivning eftersom över hälften av alla hushåll tjänar mer än 75 000 USD per år. Faktum är att ingen annan stad har en högre andel hushåll som tjänar över $75 000.

En anledning till att Gilbert hamnar efter Madison i vår ranking är att Gilberts hushåll i allmänhet tenderar att spendera något mer på bostäder. Omkring 3,1 % av hushållen i Gilbert som tjänar över 75 000 USD per år är tyngda för boendekostnader.

3. Lincoln, Nebraska

Nebraskas huvudstad ligger på tredje plats. Detta är en ganska ung stad med en medianålder på 32,6 år. Knappt 32 % av hushållen tjänar mer än 75 000 USD, en något högre siffra än genomsnittet.

Dessa hushåll gör också ett bra jobb med att hantera sina budgetar, särskilt när det kommer till boendekostnader. Mindre än 1 % av hushållen i Lincoln som tjänar över 75 000 USD spenderar över 30 % av sin inkomst på bostäder.

4. Anchorage, Alaska

Den genomsnittliga hushållsinkomsten i denna stad är $105 000 och medianhuset kostar $1 506 per månad. Det lämnar det genomsnittliga hushållet i Anchorage med $88 321 efter bostadskostnader. För det måttet rankas den här staden bland de 15 bästa.

I Anchorage har drygt 48 % av hushållen en inkomst över 75 000 USD per år, en topp 10-sats. Med dessa mätvärden kombinerade är många Anchorage-hushåll på ett bra ställe att göra långsiktiga investeringar, oavsett om det är i en 401(k) eller aktiemarknaden och personliga finansiella rådgivare kan hjälpa till med dessa beslut.

5. Minneapolis, Minnesota

Minnesotas största stad kommer på femte plats. Den här staden rankades i den övre halvan i varje mätvärde vi spårade. Det genomsnittliga hushållet har $67 400 efter att ha betalat för bostad. Av hushållen i Minneapolis som tar hem över 75 000 USD per år, spenderar bara 1,3 % över 30 % av sin inkomst på bostäder.

Det är goda nyheter för deras investeringsmöjligheter och för finansiella rådgivare i Minneapolis som hanterar sina pengar.

6. Austin, Texas

Hushållen i Austin är några av de högsta inkomsterna i vår studie. Enligt våra uppgifter har det genomsnittliga hushållet i Austin $79 200 efter att ha betalat för bostaden. Ungefär 36 % av hushållen här tjänar över $75 000. I båda dessa mätvärden rankas Austin bland de 20 bästa.

7. (oavgjort) Arlington, Texas

Arlington är den andra av tre Texas-städer i denna topp 10. Denna stad, inom Dallas storstadsområde, har en relativt ung befolkning. Medianåldern för invånarna i Arlington är 32. Deras inkomst efter bostäder är inte lika hög som i några av de andra städerna i våra topp 10. Men yngre människor har mer tid att spara, investera och odla sina pengar, vilket kan göra upp för de lägre lönerna.

Enligt våra uppgifter har hushållen i Arlington en medelinkomst på 60 400 USD efter att ha redovisat bostadskostnader.

7. (slips) St. Paul, Minnesota

Den östra delen av tvillingstäderna kommer på en sjunde plats. Invånarna i denna stad gör ett bra jobb med att hålla sina boendekostnader låga. Endast 0,8 % av invånarna här som tjänar över 75 000 dollar spenderar över 30 % av sin inkomst på bostäder. Mindre pengar går till bostäder betyder att hushållen här är på ett bra ställe att dra nytta av personlig ekonomisk rådgivning.

9. Raleigh, North Carolina

Raleigh är en annan höginkomststad på den här listan. Den genomsnittliga hushållsinkomsten i denna stad är drygt 79 000 USD och cirka 35 % av hushållen tar hem över 75 000 USD per år.

Ett område där denna stad skulle kunna förbättra sina långsiktiga ekonomiska utsikter är genom att betala mindre i bostäder. Enligt våra uppgifter spenderar 1,5 % av hushållen som tjänar över 75 000 USD per år över 30 % av sin inkomst på bostäder. Det värdet betyder att mindre av deras inkomster kan gå till pension eller investeringar.

10. Irving, Texas

Vår lista slutar i Irving, en annan stad i Dallas tunnelbaneområde. Denna stad har en medianålder på 32, den 12:e yngsta i vår studie. Det lämnar den genomsnittliga invånaren med cirka 35 års tid på sig att planera och spara till pensionen. En tredjedel av hushållen tar hem minst 75 000 USD per år, en siffra som borde betyda att de flesta hushåll kan dra nytta av personlig ekonomisk rådgivning.

För att skapa denna ranking tittade vi på data för de 100 största städerna i landet. Vi jämförde dem mellan följande fyra mätvärden:

Data för alla mätvärden kommer från Census Bureaus 2016 1-Year American Commuity Survey.

Först rankade vi varje stad i varje mätvärde. Sedan hittade vi varje stads genomsnittliga ranking. Vi tilldelade poäng baserat på denna genomsnittliga ranking. Staden med den bästa genomsnittliga rankingen fick 100 och staden med den sämsta genomsnittsrankingen fick 0.

Frågor om vår studie? Kontakta oss på [email protected].

Fotokredit:©iStock.com/Rawpixel Ltd

Var kan man ansöka om Section 8 &HUD Housing

Är du ekonomiskt redo men känslomässigt oförberedd för pensionering?

3 skäl till varför det är vettigt att betala för pensionsråd

För dina pengar, vilket är bättre:Algoritmen eller rådgivaren?

Finansiella råd för oroliga flygpiloter just nu

Invånarna i dessa städer är de mest ekonomiskt förberedda för pensionering

15 städer där invånare sannolikt kommer att bo med rumskamrater

10 städer där invånarna investerar mer