Ett college sparkonto är en otrolig gåva att ge dina barn eller barnbarn. Det kan hjälpa dem att ta examen från universitetet skuldfritt, vilket ger dem en stabil grund för att börja bygga upp sitt liv! Så oavsett om Junior är 8 veckor eller 8 år, öppna en så snart du kan och börja sätta pengar åt sidan. Frågan är var ska du lägga de pengarna?

Kontoalternativen varierar beroende på din inkomst och din familjs behov, men i den här artikeln jämför vi funktionerna hos de två vanligaste:Education Savings Account (ESA) och en 529-plan.

Men först, låt oss se till att du förstår funktionerna i varje plan!

En 529-plan (skickligt namngiven efter dess del av IRS-koden) är ett statligt skattefördelaktigt konto som låter dig avsätta pengar för utbildningskostnader. Du kan öppna en 529-plan för ditt barn eller barnbarn och namnge dem till förmånstagare, vilket innebär att de får använda pengarna för att betala för college, bland annat. En 529-plan är inte bara ett tråkigt finansiellt konto – det är en möjlighet att byta släktträd, gott folk!

Det finns två grundläggande typer av 529-planer:sparplaner och förbetalda planer.

En förbetald plan låser den aktuella kursavgiften när ditt barn eller barnbarn föds, vilket gör att de kan undvika den massiva prisökningen på grund av inflationen när de går till college om 18 år.

Sparplanen 529 låter dig välja en förutbestämd investeringsportfölj som du kan använda för att odla pengar för ditt barns framtida utbildningskostnader. Du kan omfördela pengarna inom den portfölj du väljer, men bara två gånger om året.

Vi kommer att fokusera på sparplanen i den här artikeln, för på lång sikt får du bättre avkastning genom att investera dina pengar istället för att låsa in en kursavgift med den förbetalda planen. Dessutom, med de flesta förbetalda undervisningsplaner, kommer staten endast att återbetala kapitalet (inte någon ränta du har tjänat) om ditt barn bestämmer sig för att inte gå på college. Och du kan inte överföra pengarna till ett syskon till förmånstagaren.

Okej, låt oss dyka in i detaljerna i 529-planen.

Naturligtvis älskar Uncle Sam finstilt – så gör dina läxor innan du väljer en plan!

Här är ett roligt faktum för dig:Du behöver inte använda din statens 529-plan. Du kan shoppa runt och se om 529:or från andra stater har bättre investeringsalternativ och lägre avgifter! Vårt bästa shoppingråd är att arbeta med ett investeringsproffs som kan dessa planer bättre än någon annan!

En Coverdell ESA (uppkallad efter killen i kongressen som drev på för det) är ett förtroende- eller depåkonto som låter dig spara och växa dina pengar för utbildningsändamål. Det är väldigt likt en 529-plan, men med fler begränsningar och två stora skillnader.

För det första är bidragsgränsen för en ESA endast 2 000 $ per barn och år, vilket det finns praktiskt taget ingen gräns för 529 planbidrag. Och för det andra, med en ESA kan du välja nästan vilken som helst typ av investering—aktier, obligationer och fonder. Lyssna:vi gillar den här funktionen hos ESA. Vi vill ha du att ha alternativ, eftersom att ha alternativ ger dig mer kontroll och flexibilitet för att välja den avkastning som du behöver för att nå dina mål.

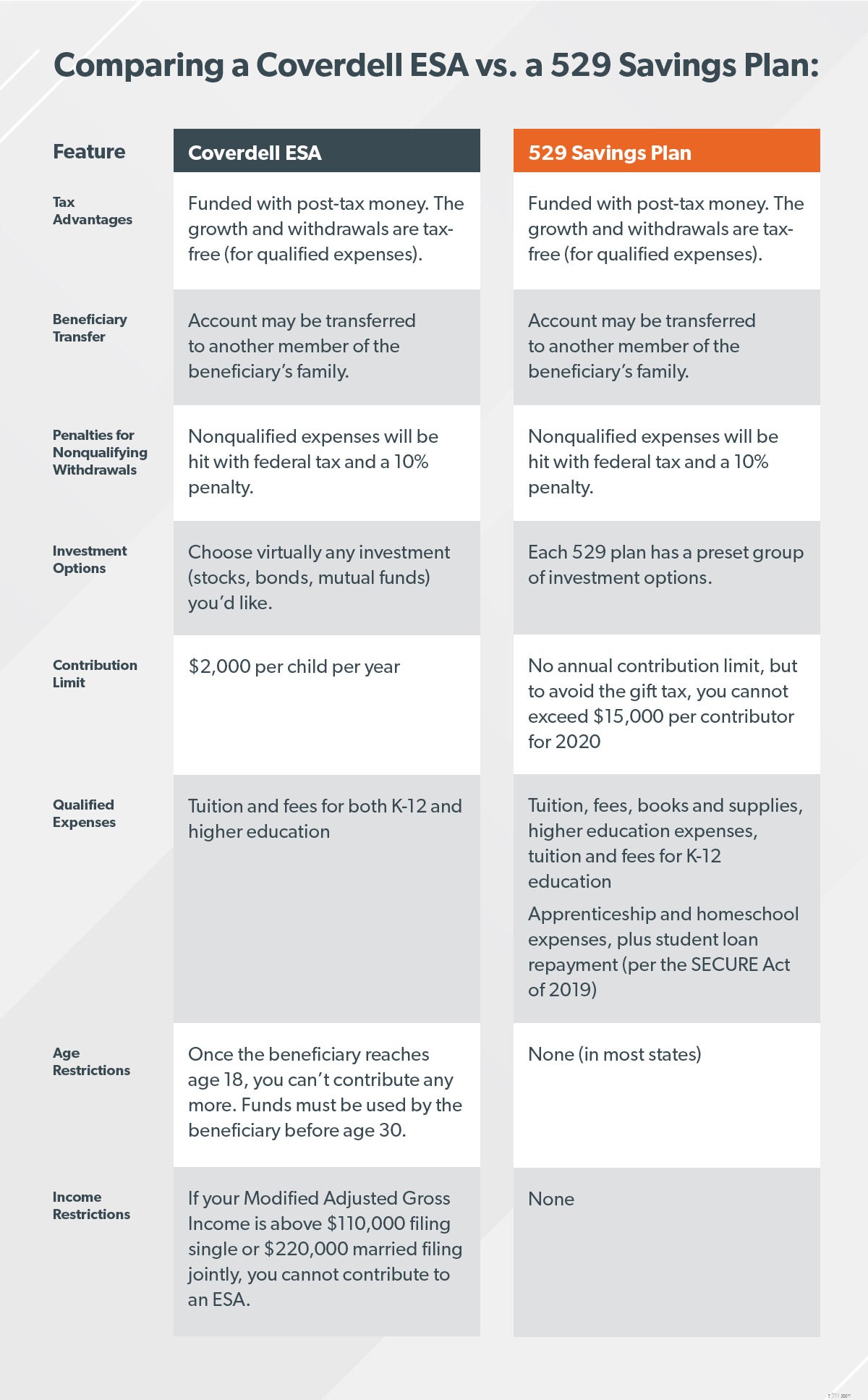

Låt oss ta reda på vad ESA och 529 har gemensamt:

Både 529s och ESAs låter dina pengar växa, inte bara sitta i en kakburk tills lilla Suzie tar examen och beger sig till college. Som vi behandlade tidigare har ESA mycket mer flexibilitet och variation i typer av investeringar. Men i slutet av dagen låter båda dig dra fördel av sammansatt tillväxt så att du överträffar inflationen.

Här är en snabb historia som visar hur kraftfull sammansatt tillväxt är. I teorin kan det här scenariot gälla båda kontona, men vi kommer att gå med ESA för att hålla det enkelt. Låt oss säga att du öppnar en ESA för lilla Suzie när hon föds. Du maximerar det varje år (2 000 USD) tills hon fyller 18. När hon tar examen har du totalt satt in 36 000 USD av dina egna pengar.

Men eftersom du har investerat det, inte bara att spara det, du kommer att sluta med mycket mer än så! Låt oss säga att du tjänade i genomsnitt 8 % sammansatt ränta under dessa 18 år. Lilla Suzie får totalt 80 893 $ att betala för college! 5 Bom!

Både ESAs och 529s finansieras med pengar som redan har beskattats, precis som en Roth IRA. Som ett resultat växer pengarna skattefritt och beskattas inte när du tar ut dem - så länge de används för de godkända utbildningskostnaderna. Om du använder det för en icke-kvalificerad kostnad, kommer du att drabbas av federala skatter och en straffavgift på 10 %, oavsett vilket program du väljer. Uncle Sam vill se till att dessa pengar går till skolan!

När du öppnar en 529 eller en ESA måste du namnge en förmånstagare – barnet till vilket du sparar pengarna. Med båda planerna kan du överföra pengarna till någon som är släkt med den ursprungliga förmånstagaren utan att betala skatt på pengarna. Så om du sparar till dina barns college, och de får hela stipendier, kan du ge pengarna till ett annat av dina barn.

Såvida vi inte satt ner med dig för en fullständig coachningssession, finns det inget sätt att vi kan berätta vilken plan som är bäst för dig. Det beror på många faktorer – inklusive din inkomst, din familjesituation och vart du tror att ditt barn är på väg i sin karriär.

Det enklaste sättet för oss att hjälpa dig att bestämma är att sammanfatta deras huvudsakliga likheter och skillnader så att du kan fatta rätt beslut själv!

Oavsett vad du väljer kan du inte gå på autopilot. Investera aldrig i något du inte förstår. Om du gör din due diligence nu, kommer dina barn eller barnbarn att få dig att tacka på vägen för denna verkligt otroliga gåva.

Det bästa sättet att hålla sig ansluten till dina investeringar är att prata med en investeringsspecialist—innan du sätter in en enda krona! De känner till de särskilda alternativen i din delstat, inklusive eventuella skattelättnader, och de kommer att ge dig den klarhet och det förtroende du behöver genom att välja rätt plan.

Roth eller traditionell IRA:Vilket fungerar bättre för dig?

Du har ett testamente – är det dags för en fastighetsplan?

3 sätt att göra anspråk på en livförsäkringsförmån:Vilken är rätt för dig?

Har du en 5-årsplan för ditt företag?

Att välja den bästa pensionsplanen för dig

Hyra vs Köpa ett hem:Vilket är bättre för dig?

Typer av testamente:Vilket är rätt för dig?

Typer av pensionskonton:Vilket är bäst för dig?