Om du är som många småföretagare måste du samla in moms på några av dina erbjudanden. Ditt momsansvar beror på din plats. Detta faktum väcker säkert frågan:tar jag ut moms för kunder utanför staten? För att följa reglerna bör du förstå vilka skattelagar som gäller för ditt företag. Och du måste känna till skillnaden mellan ursprungs- och destinationsskatt.

Statliga och lokala myndigheter inför en försäljningsskatt på vissa produkter och tjänster. Om du driver ditt företag på en plats som tillämpar moms måste du ta in och betala tillbaka skatten.

Varje stat har olika regler för att samla in moms. Inte alla stater tillämpar omsättningsskattelagar. På vissa platser tillämpar inte staten försäljningsskatt, men det gör lokala myndigheter i staten.

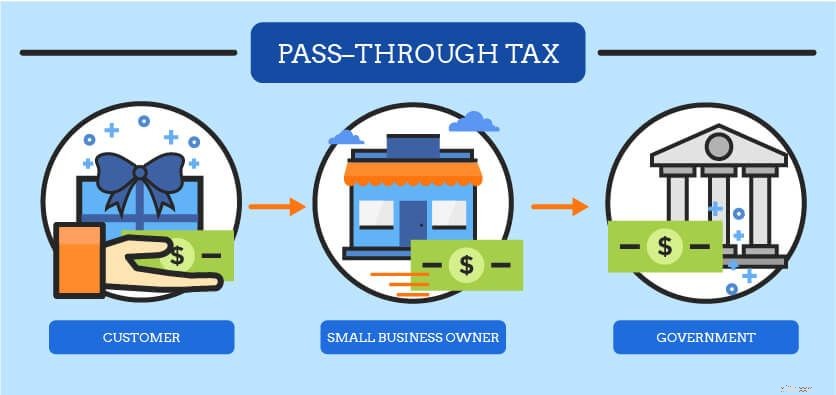

Omsättningsskatt är en genomgående skatt. Med genomslagsbeskattning är säljaren mellanhand för hantering och eftersläpning av skattepengar. Säljaren betalar inte momsen ur fickan. Istället tar säljaren in skatten som en procentandel av en kunds totala belopp som ska betalas. Sedan skickar säljaren momsen till lämplig myndighet.

Ibland behöver du ta ut moms medan andra gånger inte gör det. Dubbelkolla med din statliga skattemyndighet och en revisor innan du samlar in moms.

Samla inte om du gör affärer i en stat som inte tillämpar moms. Det finns fem delstater utan moms:

Observera att även om det inte tillämpas någon statlig omsättningsskatt, kan det finnas lokala skattelagar som du måste följa. Kontrollera orterna i dessa delstater för att vara säker på att du inte behöver ta ut moms.

Samla inte under en momssemester. Vissa stater har en momshelg där varor du normalt tar ut moms på är skattebefriade. Omsättningsskattens semesterdatum och de varor som tillfälligt är skattebefriade är olika för varje stat.

Samla inte när du säljer föremål i ett tillstånd som du inte har någon fysisk närvaro i. Till exempel driver du ditt företag i Illinois. Du säljer till en kund i Pennsylvania. Det finns inga aspekter av ditt företag i Pennsylvania, så du tar inte ut moms.

Samla om du säljer till en kund i ett tillstånd som ditt företag har en närvaro i. Att fastställa ditt företags närvaro är lite lättare sagt än gjort. Stater har olika definitioner för företagsnärvaro.

Nexus för moms hjälper dig att avgöra ditt företags närvaro i ett område. Ditt företag kan ha olika typer av närvaro på flera platser.

Oavsett om du driver en fysisk butik eller driver ett onlineföretag, har du nexus i det primära tillståndet där du driver ditt företag. Staten du bor och driver ditt företag från kallas ditt hemstatsnexus. Om du säljer till en kund i ditt hemland, samla in moms för den staten.

Du äger till exempel en sportbutik i Ohio. När du säljer produkter till kunder i Ohio, samla in moms i enlighet med din hemstats lagar.

Ditt företag kan ha fler kopplingar än bara din primära plats. Om du har någon av följande typer av företagsnärvaro kan du behöva ta in moms för andra delstater.

I vissa delstater anses platser där du lagrar lager eller tillgångar som nexus. Till exempel, om du har inventering i ett lager i en annan stat än din hemstat, kan du behöva ta in moms från kunder i den staten också.

Du har nexus i vissa stater om du anställer arbetare utanför staten. Du kan behöva ta ut moms från kunder i stater där du har en anställd, entreprenör eller säljare som arbetar för ditt företag.

Om du använder en tredjepartsleverantör för att skicka beställningar till kunder kan du ha nexus i leverantörens tillstånd. Kontrollera med drop-shipping-leverantörens stat för att se om nexus-regler för tredjepartsleverantörer gäller.

I vissa delstater har du också nexus om du eller en anställd har deltagit i en mässa i den delstaten under de senaste 12 månaderna.

När du bestämmer ditt företags nexus kommer du att tala om var du ska hämta moms från. Men stater samlar in moms på olika sätt.

Det finns två metoder för att fastställa och samla in moms:destinations- och ursprungsbaserad moms. Omsättningsskatt för ursprung kontra destination beror på om moms tas ut enligt var säljaren eller köparen befinner sig. Låt oss dela upp de ursprungsbaserade och destinationsbaserade momsreglerna.

I ett ursprungsbaserat tillstånd debiteras försäljningsskatt baserat på säljarens plats. Som småföretagare betyder det att du samlar in moms baserat på dina statliga och lokala skattesatser. Du betalar också skatten till din hemstat och ort.

Ursprungsstatus =Säljarens plats skattesats

Till exempel driver du ditt företag från Virginia. Eftersom din delstat är ursprungsbaserad, samlar du in ursprungsbaserad försäljningsskatt till Virginia-satsen och din lokala skattesats.

Följande tillstånd använder den ursprungsbaserade metoden:

*Kalifornien är lite knepigt när det kommer till den ursprungsbaserade metoden. I Kalifornien baseras skatter på stad, län och delstater på din plats (säljaren). Men distriktsskatter baseras på kundens plats.

I ett destinationsbaserat tillstånd debiteras moms baserat på köparens plats. Det betyder att du samlar in moms baserat på din kunds statliga och lokala skattesatser. Du betalar också skatten till din kunds stat och ort.

Destinationsstat =Köparens skattesats

Till exempel driver du ett onlineföretag från Maryland och säljer en produkt till en kund i en annan del av staten. Eftersom din delstat är destinationsbaserad, samlar du in destinationsbaserad moms till kundens lokala och statliga skattesatser.

Om en stat inte är ursprungsbaserad eller befriad från moms är det en destinationsbaserad stat. Följande tillstånd använder den destinationsbaserade metoden:

*Vissa tjänster och transaktioner kan vara ursprungsbaserade i New Mexico.

Eftersom en stat kan ha hundratals olika skattesatser från ort till ort, är det destinationsbaserade systemet lite mer komplicerat än ursprungsbaserat (där du använder samma skattesats för varje försäljning).

De flesta stater följer den destinationsbaserade metoden. Statliga regeringar vill cirkulera skattepengar inom sina jurisdiktioner. Den destinationsbaserade metoden håller en konsuments pengar på sin egen ort.

Många fysiska småföretag har all sin koppling i en stat. Men vissa företag har nexus i flera stater, särskilt när det gäller moms på internetförsäljning. Om du har nexus i mer än en stat kan du betraktas som en fjärrsäljare.

Om du har nexus i en annan stat än din hemstat är du en fjärrsäljare i det tillståndet. Till exempel driver du ditt företag i Mississippi, men du har nexus i Louisiana. Du är en fjärrsäljare i Louisiana.

Fjärrsäljare tar ut moms på ett annat sätt än säljare i hemlandet. För fjärrsäljare finns det bara ett fåtal ursprungsbaserade stater. Fjärrsäljare i Arizona och Kalifornien (med vissa undantag) använder det ursprungsbaserade systemet.

Till exempel bor du i Georgia och har ytterligare anknytning i Arizona. Nexus i Arizona är inte ditt företags primära nexus, vilket gör dig till en fjärrsäljare i Arizona. Eftersom Arizona är ursprungsbaserat för fjärrsäljare, debitera moms enligt Arizonas priser.

Vanligtvis använder fjärrsäljare det destinationsbaserade systemet. Om du säljer till en kund i en stat där du är en fjärrsäljare debiterar du enligt kundens delstatspris.

Du har mycket att ta itu med som småföretagare. Varför inte göra bokföringsuppgifterna enklare? Patriots bokföringsprogram online för småföretag är lätt att använda, så du kan få dina böcker gjorda med några enkla klick. Och vi erbjuder gratis, USA-baserad support. Prova det gratis idag.

Finns det moms på en fordonshandel?

Guide till statliga momshelger, 2019

Försäljningsskatt helgdagar 2020

Skattefria helgbesparingar på shopping tillbaka till skolan

Karta din försäljnings- och användningsskatt affärsmodell

Återförsäljningscertifikat, Get Out of Tax Free-kortet

Låt inte dessa statliga skattesystem misslyckas

Licens att sälja:Din guide till att ansöka om ett försäljningsskattetillstånd