Du vet den där lilla raden längst ner på dina kvitton och fakturor där det står omsättningsskatt? Som företagare är det inte ditt ansvar att betala det ur fickan. Men det är ditt ansvar att samla in och betala moms. Om du inte vet hur man betalar moms för småföretag till staten, kan du sluta med straffavgifter och räntor.

Och vem vill det?

Ingen. Så läs vidare för att lära dig detaljerna i att samla in och betala moms till rätt statlig skattemyndighet.

Omsättningsskatt är en genomgående skatt som de flesta företag måste ta ut och ta ut från kunder vid försäljningsstället. De flesta stater tar ut moms på produkter och tjänster. Län kan också kräva att företag tar ut moms.

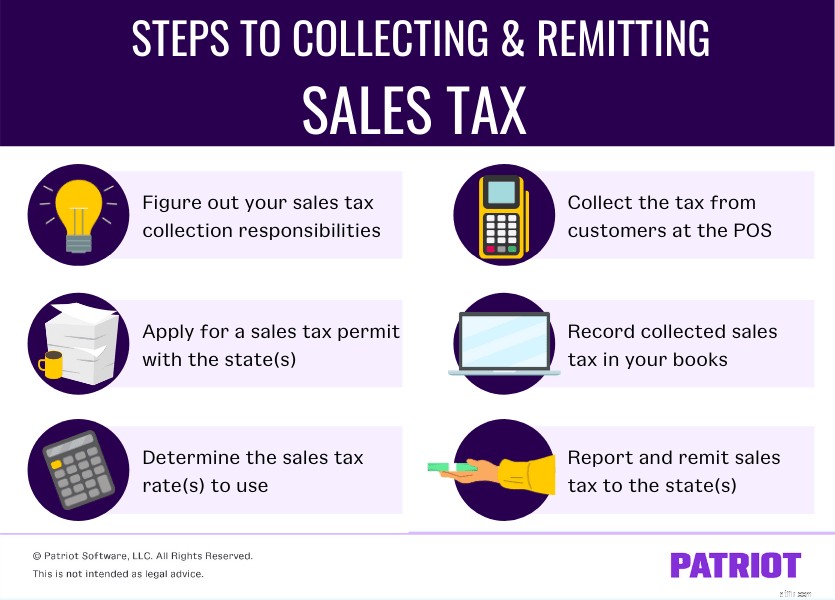

Att samla in och betala ut moms kräver att du gör lite fotarbete först. För att följa omsättningsskattelagarna måste du:

Oavsett om du gör försäljning av din fysiska och murbruk, säljer online eller bådadera, är chansen stor att du behöver veta om momsuppbörd och remittering.

Lyckligtvis är det precis vad den här artikeln kommer att guida dig igenom.

Ditt första steg i att samla in och betala moms är att ta reda på ditt ansvar. Ställ dig själv frågor som:

A. Har staten jag säljer i en omsättningsskattelag?

Inte alla stater har omsättningsskattelagar. Alaska, Delaware, Montana, New Hampshire och Oregon har ingen moms. Alaska har dock lokala momslagar som kan påverka dig.

Hawaii har inte heller någon moms. Istället har staten en allmän punktskatt (GET) som företagen betalar. Företag förmedlar vanligtvis GET till sina kunder som moms.

New Mexico har en bruttoskatt (GRT) istället för en försäljningsskatt. Bruttoskatten på inkomster påförs företagare. Men de flesta företag skickar detta vidare till kunderna.

| Vill du veta mer om din delstats omsättningsskattelag? Kolla in vår artikel, "Din ultimata guide till omsättningsskattelagar per stat," för scoop. |

B. Har jag momsnexus i en annan stat?

Sambandet om försäljningsskatt är med ett ord förvirrande. Men att förstå hur momsnexus fungerar är nyckeln till att ta reda på ditt ansvar. Om ditt företag har momsnexus, eller närvaro, på en plats måste du samla in moms. Lagar om statliga nexus varierar, men faktorer som att ha ett lager eller anställda som arbetar i en stat kan leda till att du har nexus där.

Tänk också på att onlineförsäljning har ekonomisk koppling. Om du tjänar över en försäljningströskel i en stat du säljer till kan du ha ekonomisk koppling. Ekonomisk koppling kräver att du samlar in moms i staten.

C. Tillämpar delstatslagen försäljningsskatt på de produkter eller tjänster jag säljer?

Alla produkter och tjänster är inte föremål för momslagar. Ditt land kan ha en lista över produkter och tjänster som du inte tar ut moms på. Till exempel är receptbelagda läkemedel befriade från försäljningsskatt i de flesta stater.

D. Säljer jag varor för återförsäljning?

Företag som köper varor för återförsäljning behöver kanske inte betala moms vid försäljningsstället. Om du säljer till någon som har ett återförsäljningsbevis behöver du inte ta ut moms från dem.

Innan du kan börja sälja måste du ansöka om momstillstånd. Denna licens indikerar att ditt företag lagligt kan ta ut moms i staten.

I allmänhet kan du ansöka om momstillstånd online eller via post. Vissa stater har dock flyttat helt online och kräver att du ansöker elektroniskt.

När du har fått din licens, förvara ditt säljartillståndsnummer på en säker plats. Du behöver den för att betala och rapportera moms till staten.

För att ansöka om momstillstånd måste du:

| Har du fler frågor om att ansöka om momstillstånd? Kolla in vår artikel, "License to Sell:Your Guide to Applying for a Sales Tax Permit", för att lära dig hur du ansöker per stat. |

Det finns inte en vanlig momssats som alla stater och län använder. Varje skattemyndighet sätter sin egen skattesats, som är en procentandel av en skattepliktig produkt eller tjänst.

Som skatteindrivare måste du veta hur mycket momssatsen är i staten och/eller länet du tar in för.

För att göra detta, gå till din statliga webbplats och titta på:

Återigen, var uppmärksam på de varor och/eller tjänster som är befriade från moms när du är på din delstats webbsidor för moms.

När du vet vilken eller vilka skattesatser du behöver ta in kan du beräkna moms på skattepliktiga föremål vid försäljningsstället.

För att avgöra hur mycket moms som ska samlas in, multiplicera priset på de skattepliktiga föremålen med momssatsen. Kom ihåg att utesluta skattebefriade varor och tjänster, inklusive återförsäljningsprodukter, från din beräkning.

Inkludera momsbeloppet på kundens kvitto eller faktura på en separat rad. På så sätt vet de var den extra avgiften kommer ifrån.

Påminnelse! Samla inte moms från kunder på skattefria varor under en momshelg.

Efter att ha samlat in moms från kunderna, lägg den åt sidan tills det är dags att betala den till staten. Momsredovisning kan hjälpa dig att hålla dina insamlade och remitterade momsregistreringar korrekta.

I momsredovisning skapar du journalanteckningar när du samlar in moms från kunder. Journalanteckningen ska visa hur mycket pengar du totalt fått från kunden. Dela också upp hur mycket av de inkommande pengarna som är för försäljning och hur mycket som är för moms.

Insamlad omsättningsskatt som du ännu inte har betalat är känd som "Skatteskatt" eftersom det är pengar du är skyldig staten. Din journalanteckning skulle se ut ungefär så här:

| Datum | Konto | Anteckningar | Debet | Kredit |

|---|---|---|---|---|

| XX/XX/XXXX | Kontanter | Inkasserad moms | X | |

| Försäljningsintäkter | X | |||

| Moms som ska betalas | X |

När du skickar det till staten skapar du en journalpost för att vända den ursprungliga posten och minska ditt konto som ska betalas moms.

Utan korrekta och detaljerade register kan du tappa koll på hur mycket pengar du är skyldig staten, vilket kan leda till över- eller underbetalning.

Nu är vi på den utlovade delen:hur man betalar moms för småföretag. Äntligen!

När det gäller rapportering och remittering av moms finns det ett antal variabler per stat, till exempel:

I många fall beror hur ofta du rapporterar och betalar moms på hur länge du har varit i branschen och hur mycket moms du tar in. Och beloppet för moms du samlar in kan avgöra hur du anmäler och betalar (t.ex. elektroniskt).

Du kan behöva lämna in en deklaration även om du inte har tagit ut någon moms under en period. Kontakta din stat för mer information.

Om du inte lämnar in din rapport och betalar din betalning i tid kan det leda till straffavgifter på mellan 1 % och 30 % av den skyldiga skatten.

Använd följande diagram för att få länkar till din delstats momssida och ta reda på när retur- och betalningsfrekvensen är.

| Tillstånd | Retur- och betalningsfrekvens |

|---|---|

| Alabama | Månatlig |

| Alaska | N/A |

| Arizona | Månatligt, kvartalsvis, säsongsbetonat eller årligen; baserat på skattskyldighet |

| Arkansas | Månadsvis, kvartalsvis eller årligen |

| Kalifornien | Kvartalsvis, månadsvis, räkenskapsår eller årlig |

| Colorado | Månadsvis, kvartalsvis eller årligen; baserat på skattskyldighet |

| Connecticut | Månadsvis, kvartalsvis eller årligen |

| D.C. | Månadsvis, kvartalsvis eller årligen |

| Delaware | N/A |

| Florida | Månatlig |

| Georgien | Månadsvis, kvartalsvis eller årligen |

| Hawaii | Månatligt, kvartalsvis, halvårsvis eller årligen |

| Idaho | Månadsvis, kvartalsvis eller årligen |

| Illinois | Månadsvis, kvartalsvis eller årligen |

| Indiana | Månatlig eller årlig |

| Iowa | Månatlig eller halvmånadsvis |

| Kansas | Månadsvis, kvartalsvis eller årligen |

| Kentucky | Månadsvis, kvartalsvis eller årligen |

| Louisiana | Månats eller kvartalsvis |

| Maine | Månadsvis/säsongsvis, kvartalsvis, halvårsvis eller årligen |

| Maryland | Kvartalsvis |

| Massachusetts | Månadsvis, kvartalsvis eller årligen |

| Michigan | Månadsvis, kvartalsvis eller årligen |

| Minnesota | Månadsvis, kvartalsvis eller årligen |

| Mississippi | Månadsvis, kvartalsvis eller årligen |

| Missouri | Månadsvis, kvartalsvis eller årligen |

| Montana | N/A |

| Nebraska | Månadsvis, kvartalsvis eller årligen |

| Nevada | Månats eller kvartalsvis |

| New Hampshire | N/A |

| New Jersey | Månats eller kvartalsvis |

| New Mexico | Månadsvis, kvartalsvis eller halvårsvis |

| New York | Månadsvis, kvartalsvis eller årligen |

| North Carolina | Månats eller kvartalsvis |

| Nord Dakota | Månatligt, kvartalsvis, halvårsvis eller årligen |

| Ohio | Månadsvis, kvartalsvis eller halvårsvis |

| Oklahoma | Månatlig eller halvårsvis |

| Oregon | N/A |

| Pennsylvania | Första verksamhetsåret:Kvartalsvis Efter första verksamhetsåret:halvmånatlig, månadsvis, kvartalsvis eller halvårsvis |

| Rhode Island | Månatlig eller kvartalsvis; alla anmälare måste också lämna in en årlig momsavstämning |

| South Carolina | Månatlig; kvartalsvis och årligen med godkännande |

| South Dakota | Månadsvis, kvartalsvis eller årligen |

| Tennessee | Månadsvis, kvartalsvis eller årligen |

| Texas | Månadsvis, kvartalsvis eller årligen |

| Utah | Månadsvis, kvartalsvis eller årligen |

| Vermont | Månadsvis, kvartalsvis eller årligen |

| Virginia | Månats eller kvartalsvis |

| Washington | Månadsvis, kvartalsvis eller årligen |

| West Virginia | Månadsvis, kvartalsvis eller årligen |

| Wisconsin | Månadsvis, kvartalsvis eller årligen |

| Wyoming | Månadsvis, kvartalsvis eller årligen |

Behöver du ett bättre sätt att registrera din momsskuld? Patriots bokföringsprogram gör det enkelt att hantera dina böcker och föra korrekta register. Du har tillräckligt med händerna — varför inte förenkla ditt redovisningsansvar med en gratis provperiod?

Hur man skapar en strategisk plan för ditt småföretag

Vilken försäkring är bäst för ett litet företag?

När ska man lämna in en ändrad skattedeklaration för småföretag

Skatter för första gången för småföretag

Försäljningsprognoser för småföretagare

Hur man gör en riskanalys för ditt småföretag

Hur man hittar privata investerare för småföretag

Hur man betalar företagsskatt till IRS