Som investerare idag har vi otroligt tur. Vi har tillgång till mer information om marknader och investeringar än vid någon annan tidpunkt i historien. Kraftfulla digitala verktyg gör det möjligt för oss att undersöka företagets ekonomi och prishistorik, få expertanalyser och mycket mer – allt på bara några sekunder.

På nackdelen kan dock ha tillgång till så mycket information göra det lätt att bli överväldigad. Här är några av de största investeringsmyterna vi har stött på, tillsammans med några tips och råd som hjälper dig att hålla fokus.

Vi har alla hört det förut:"Du måste ha pengar för att tjäna pengar." Saken är den att det inte är sant. Du kan investera för framtiden även om du bara har några hundra dollar.

Faktum är att investeringar har aldrig varit mer kostnadseffektiva. Handelsprovisionerna är lägre än någonsin och det finns bokstavligen hundratals börshandlade fonder och fonder som kan köpas utan provision och med låga kostnadsförhållanden.

Genom att investera vad du kan tidigt har du potential att växa ditt sparande till något mycket större över tiden. Föreställ dig till exempel en investering på 250 $ som kan växa med 7 % per år. På 40 år kan det bli mer än 3 000 dollar. Investera 2 500 USD under samma omständigheter, och det är mer än 30 000 USD. Som investerare kallar vi detta sammansatt ränta.

Många investerare får lära sig att den bästa strategin är att köpa och behålla för alltid. Även om investeringar på lång sikt kan minska effekten av kortsiktiga marknadssvängningar och mildra känslomässiga beslut, bör du inte köpa en aktie och sedan bara blunda.

Ibland faller bra företag i unåde eller ekonomier förändras. Detta kan påverka tillväxtutsikterna för ett företag negativt och sänka aktiekursen.

Dessutom kan dina ekonomiska omständigheter och behov förändras över tiden, vilket kräver justeringar av dina innehav. Det är alltid en bra idé att se över din portfölj och din ekonomiska situation ett par gånger om året. På så sätt kan du justera när din situation förändras eller när din portfölj har glidit för långt från dina förinställda mål.

Å andra sidan är det viktigt att inte låta dina känslor få det bästa av dig. Att se varje uppgång och nedgång i ens portfölj – särskilt när marknaderna är volatila – kan få en investerare att fatta beslut baserade på känslor, inte på seriösa överväganden av de underliggande problemen.

Här är ett tips som kan hjälpa dig:Försök att hålla dig till ett regelbundet schema för att se – och ombalansera – din portfölj. Detta kan hindra dig från att checka in för ofta och fastna i stundens känslor.

Sammanfattningsvis handlar det om att hitta en balans. Blunda inte för dina investeringar, men försök samtidigt att inte reagera känslomässigt varje gång de stiger eller faller.

Att jaga prestanda – det vill säga att köpa investeringar bara för att de har gjort det bra tidigare – är en riskabel verksamhet. Du tittar alltid i backspegeln.

Även om historisk data kan vara till hjälp, är det viktigt att komma ihåg:Tidigare resultat är ingen garanti för framtida resultat. Överväg att välja investeringar som passar dina övergripande finansiella mål, inte bara de som nyligen har vunnit.

Det du vill uppnå genom dina investeringar bör vägleda den portfölj du skapar. Att samla aktier, obligationer, fonder, ETF:er och kontanter på ett balanserat sätt kan bidra till att minska den totala risken för en investering i din portfölj.

Det finns en vanlig missuppfattning att investerare som sparar till pension bör lämna de aktier de äger och endast investera i obligationer. I verkligheten kan det dock vara klokt att hålla båda. Visst, aktier kan vara mer riskfyllda, men en kombination av de två kan hjälpa dig att öka ditt sparande över tiden.

Även investerare som redan går i pension kan överväga att behålla en tilldelning i aktier. Till exempel är 4%-regeln en populär strategi som rekommenderar att man tar ut 4% av sitt boägg under det första pensionsåret och sedan justerar framtida årliga uttag för inflation. Enligt förespråkare för strategin bör ens besparingar då räcka i 30 år. För att få matematiken att fungera, antar regeln dock att en portfölj har en sund blandning av aktier och obligationer, vilket gör att den kan växa i en snabbare takt än enbart obligationer skulle generera.

För obligationsinvesteringar kan ETF:er och fonder vara bra val. Dessa typer av investeringar kan ge dig exponering mot räntemarknaderna samtidigt som de hjälper till att göra processen enkel och kostnadseffektiv. Men glöm inte:Bara för att obligationer anses vara lägre risk betyder det inte att de är riskfria.

Om du äger enskilda obligationer istället för (eller utöver) obligationsfonder är det viktigt att övervaka dem regelbundet. Det beror på att en obligations värde beror på emittentens förmåga att hålla jämna steg med sina finansiella åtaganden. Som ett resultat, håll noga koll på dina obligationer och leta efter nedgraderingar i kreditbetyg eller nyheter som kan föreslå utmaningar för emittenten.

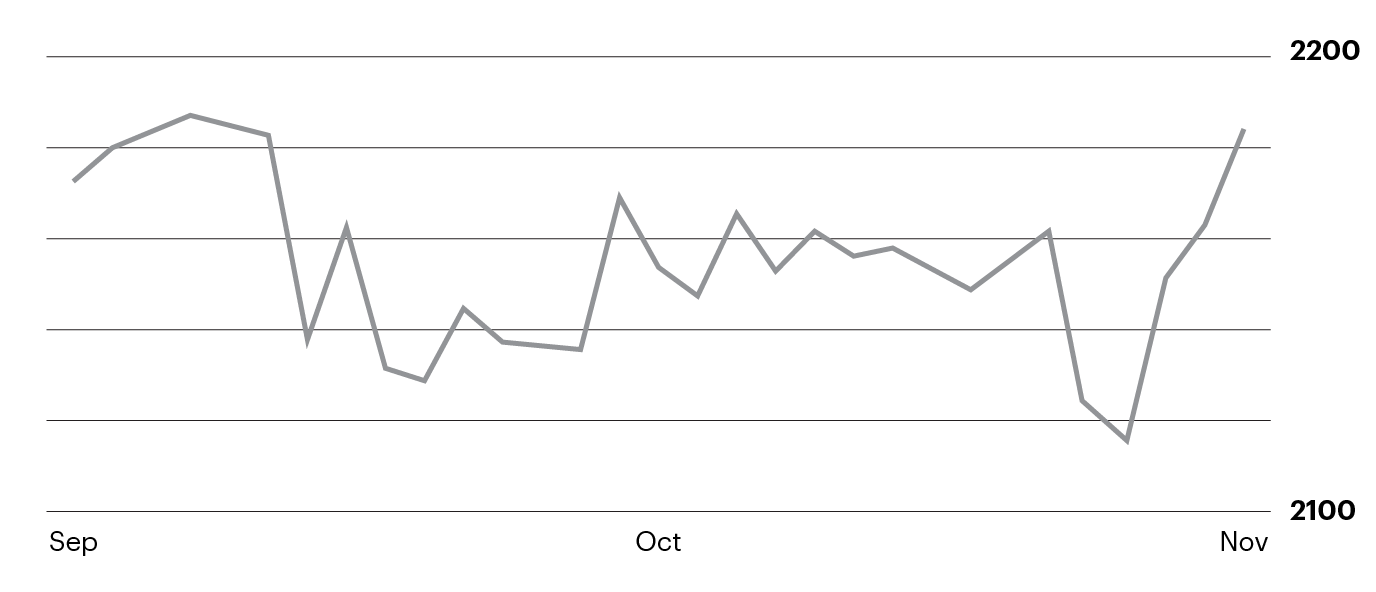

Kursdiagram för aktier är det primära verktyget för teknisk analys, studiet av aktiekursernas historia för att försöka identifiera trender och potentiellt förutse prisrörelser.

Även om diagram kan vara skrämmande vid första anblicken, är de viktiga verktyg – även bland långsiktiga investerare – för att lära sig hur köpare och säljare av ett värdepapper har flyttat kontrollen fram och tillbaka, samt vad det kan betyda för framtiden.

En av de primära användningsområdena för prisdiagram - för både handlare och investerare - är riskhantering. Till exempel använder vissa investerare diagram för att avgöra var de ska sätta priser för stopporder, automatiska instruktioner för att sälja ett värdepapper om det faller under en viss prisnivå. Stopporder är avsedda att ge ett visst skydd om marknaden rör sig mot dig.

S&P 500 dagliga linjediagram:Endast för illustration, inte en rekommendation

Att hoppas på att köpa ett värdepapper när det är redo att stiga från en låg punkt är bara naturligt. Köp lågt...sälj högt, eller hur? Det är varje investerares dröm.

Problemet är:Det är mycket lättare sagt än gjort.

När du köper en aktie vars pris är 52 veckors lägsta, gör du i princip en satsning på att din investering kommer att vara katalysatorn som vänder saker och ting. Men om säljarna av aktien har kontroll och har drivit priset till ett så stort lågt pris, är det rimligt att tro att du kommer att kunna förutsäga botten?

Istället för att investera en stor summa pengar åt gången, överväg att fördela dina inköp, en strategi som kallas dollar-kostnadsgenomsnitt. Detta kan bidra till att minska risken för att köpa för högt – eller att köpa en för stor andel i en aktie som aldrig återhämtar sig.

Att känna till riskerna förknippade med olika investeringar och sedan hantera dessa risker kan utgöra grunden för långsiktig framgång.

Är du redo att börja spara mer för dina mål? Ta en titt på dessa kontoval för att hitta ett som passar dig.

Läs mer arrow_forward

Dra nytta av professionell penninghantering från E*TRADE Capital Management.

Läs mer arrow_forward (inloggning krävs)

Välj din risktolerans och investera enkelt i diversifierade, professionellt utvalda portföljer av fonder eller börshandlade fonder (ETF). Och du betalar inga handelsprovisioner.

Kom igång med så lite som 500 USD (fonder) eller 2 500 USD (ETF).

Läs mer arrow_forward

Att kontrollera din portfölj med jämna mellanrum kan hjälpa dig att se till att den är korrekt allokerad och anpassad till dina mål. Vårt verktyg för portföljanalys kan hjälpa dig att komma igång.

Läs mer arrow_forward (inloggning krävs)

Vilka är de största lågprismäklarfirmorna?

Vad är Coat Tail Investing?

Vilka är fördelarna och nackdelarna med en Roth IRA?

Vad bör investerare veta om leveranskedjan?

Sanningen om konkurs

Vilka är fördelarna med GI Bill?

Vilka är de bästa kortsiktiga investeringsalternativen?

Vad du ska veta om socialt ansvarsfull pensionsinvestering